43 последствия инфляции антиинфляционная политика государства. Смотреть что такое "Антиинфляционная политика" в других словарях

Вопрос№37 «Инфляция:сущность,причины,виды,измерение»

Инфляция - это переполнение каналов денежного обращения избыточной денежной массой, проявляемое в росте товарных цен.

Реально, как экономический феномен, инфляция возникла в XX в., хотя периоды заметного роста цен бывали и ранее, например, в периоды войн. Сам термин «инфляция» возник в связи с массовым переходом национальных денежных систем к обращению неразменных бумажных денег. Первоначально в экономический смысл инфляции был вложен феномен избыточности бумажных денег и в связи с этим их обесценение . Обесценение денег ведет к росту товарных цен. В этом и проявляется инфляция (это слово переводится с латыни как «разбухание»).

В современной экономике инфляция возникает как следствие целого комплекса причин (факторов), что подтверждает, что инфляция - не чисто денежное явление, а также экономический и социально-политический феномен. Инфляция зависит также от социальной психологии и общественных настроений. В этой связи справедлив термин «инфляционные ожидания» : если общество ожидает инфляцию, она неизбежно возникнет. В CC в. инфляция стала постоянным элементом рыночной экономики. Этому способствовал целый ряд факторов глобального порядка: быстрый рост товарного производства, усложнение его структуры; системы цен и социальных трансфертов стали универсальными; изменилась практика ценообразования под влиянием монополистических предприятий, резко снизилась сфера ценовой конкуренции. Повышение эффективности производства проявляется, как правило, не в снижении цен, а в росте массы прибыли и доходов участников производства.

Динамика цен в сторону их увеличения - предпосылка, а зачастую уже и сама инфляция.

Рост госрасходов и, как следствие, дефицит госбюджета - также причина инфляции.

Решающая характеристика инфляции - ее величина. Историческая практика показывает, что чем выше инфляция, тем хуже для общества. Ползучая («нормальная») инфляция характеризуется ростом цен на 3-5% в год; галопирующая - на 30-100% в год; гиперинфляция - на тысячи и десятки тысяч процентов в год.

Определение, измерение и виды инфляции

Инфляция - это долговременный процесс снижения покупательной способности денег (повышение общего уровня цен).

Инфляция - это повышение общего уровня цен, сопровождаемое соответствующим снижением покупательной способности денег (обесцениванием денег) и ведущее к перераспределению национального дохода.

Дефляция - это снижение общего уровня цен.

Инфляция является основным дестабилизирующим фактором рыночной экономики. Чем выше ее уровень тем, она опаснее.

Инфляция оказывает сильное влияние на экономических агентов, кто-то из-за неё выигрывает, кто-то проигрывает, но большинство считают инфляцию серьезнейшей проблемой.

Если сравнивать характер инфляционных процессов в условиях металлической денежной системы и в современных условиях, когда функционирую бумажные и электронные деньги, то в период золотого стандарта инфляция возникала периодически: при резком возрастании спроса, связанном, прежде всего, с войнами. В современных условиях процесс инфляции стал постоянными и периоды снижения цен наблюдаются теперь все реже и реже.

Индекс цен

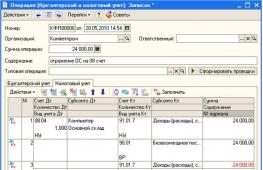

Инфляция измеряется с помощью индекса цен. Существуют различные методы расчета данного индекса: индекс потребительских цен, индекс цен производителей, индекс-дефлятор ВВП. Эти индексы различаются составом благ, входящих в оцениваемый набор, или корзину. Для того чтобы рассчитать индекс цен, необходимо знать стоимость рыночной корзины в данном (текущем) году и ее же стоимость в базовом году (году, принятом за точку отсчета). Общая формула индекса цен выглядит следующим образом:

Предположим, что за базовый принят 1991 г. В этом случае нам необходимо рассчитать стоимость рыночного набора в текущих ценах, т.е. в ценах данного года (числитель формулы) и стоимость рыночного набора в базовых ценах, т.е. в ценах 1991 г. (знаменатель формулы).

Поскольку уровень (или темп) инфляции показывает, на сколько цены выросли за год, то его можно рассчитать следующим образом:

![]()

В экономической науке широко применяется понятие номинального и реального дохода. Под номинальным доходом понимают фактический доход полученный экономическим агентом в виде заработной платы, прибыли, процентов, ренты и т.д. Реальный доход определяется количеством товаров и услуг, которые можно приобрести на сумму номинального дохода. Таким образом, чтобы получить значение реального дохода необходимо номинальный доход разделить на индекс цен:

Реальный доход = Номинальный доход / Индекс цен

В зависимости от темпов (скорости протекания) выделяют следующие виды инфляции:

· Ползучая

(умеренная) - рост цен не более 10% в год. Сохраняется стоимость денег, контракты подписываются в номинальных ценах.

Экономическая теория такую инфляцию рассматривает как наилучшую, поскольку она идет за счет обновляемости ассортимента, она дает возможность корректировать цены, сменяющиеся условями спроса и предложения. Эта инфляция управляемая, поскольку ее можно регулировать.

· Галопирующая (скачкообразная) - рост цен от 10-20 до 50-200% в год. В контрактах начинают учитывать рост цен, население вкладывает деньги в материальные ценности. Инфляция трудно управляемая, часто проводятся денежные реформы. Данные изменения свидетельствуют о больной экономике, ведущей к стагнации, то есть к экономическому кризису.

· Гиперинфляция - рост цен более 50% в месяц. Годовая норма более 100%. Благосостояние даже обеспеченных слоев общества и нормальные экономические отношения разрушаются. Неуправляемая и требует чрезвычайных мер. В результате гиперинфляции производство и обмен останавливаются, снижается реальный объем национального производства, растет безработица, закрываются предприятия и происходит банкротство.

Гиперинфляция означает крах денежной системы, паралич всего денежного механизма. Наиболее высокий из всех известных уровень гиперинфляции наблюдался в Венгрии (август 1945 - июль 1946 г.), когда уровень цен за год вырос в 3,8*1027 раз при среднемесячном росте в 198 раз.

В зависимости от характера проявления различают следующие виды инфляции:

· Открытая - положительный рост уровня цен в условиях свободных, нерегулируемых государством цен.

· Подавленная (закрытая) - усиление товарного дефицита, в условиях жесткого государственного контроля за ценами.

В зависимости от причин вызывающих инфляцию выделяют:

· Инфляцию спроса

· Инфляцию издержек

· Структурную и институциональную инфляцию

Прочие виды инфляции:

· Сбалансированная - цены разных товаров меняются в одинаковой степени и одновременно.

· Несбалансированная - цены на товары растут неодинаково, что может привести к нарушению ценовых пропорций.

· Ожидаемая - позволяет предпринять меры защиты. Обыноч рассчитывается государсвенными органами статистики.

· Неожидаемая

· Импортируемая - развивается под воздействием внешних факторов.

Причины инфляции

Инфляция вызывается монетарными и структурными причинами:

· монетарные : несоответствие денежного спроса и товарной массы, когда спрос на товары и услуги превышает размер товарооборота; превышение доходов над потребительскими расходами; дефицит государственного бюджета; чрезмерное инвестирование - объем инвестиций превышает возможность экономики; опережающий рост заработной платы по сравнению с ростом производства и повышением производительности труда;

· структурные причины: деформация народно-хозяйственной структуры, выражающаяся в отставании развития отраслей потребительского сектора; снижение эффективности капиталовложения и сдерживание роста потребления; несовершенство системы управления экономикой;

· внешние причины - сокращение поступлений от внешней торговли, отрицательное сальдо внешнеторгового платежного баланса.

Структурную инфляцию вызывает макроэкономическая межотраслевая несбалансированность. Среди институциональных причин инфляции можно выделить причины, связанные с денежным сектором, и причины, связанные с организационной структурой рынков. В целом данная совокупность причин выглядит следующим образом:

1. Монетарные факторы :

· неоправданная эмиссия денег для краткосрочных нужд государства;

· финансирование бюджетного дефицита (может осуществляться за счет денежной эмиссии или за счет займов в центральном банке).

2. Высокий уровень монополизации экономики . Поскольку монополия обладает рыночной властью, она в состоянии влиять на цены. Монополизация может усилить инфляцию, начавшуюся вследствие других причин.

3. Милитаризированность экономики . Производство вооружений, увеличивая ВВП, не повышает производственный потенциал страны. С экономической точки зрения высокие военные расходы сдерживают развитие страны. Последствиями милитаризации являются бюджетный дефицит, диспропорции в структуре экономики, недопроизводство потребительских товаров при повышенном спросе, т.е. товарный дефицит и инфляция.

Вопрос№38 «Социально-экономические последствия инфляции.Антиинфляционная политика государства»

Социально-экономические последствия инфляции проявляются в следующем:

1. Инфляция приводит к тому, что все денежные доходы (как населения, так и предприятий, государства) фактически уменьшаются. Это определяется различиями между номинальным и реальным доходом. Номинальный (денежный) доход – это количество денежных средств, которые получает человек в виде зарплаты, процента, ренты и прибыли. Реальный доход определяется количеством товаров и услуг, которые он может купить на сумму номинального дохода. Если номинальный доход остается стабильным или растет медленнее темпов инфляции, то реальный доход падает. Именно поэтому в период инфляции в наибольшей степени страдают люди с фиксированными доходами. Издержки «стоптанных башмаков».

2. Инфляция перераспределяет доходы и богатство. Так, должники богатеют за счет своих кредиторов. Причем выигрывают дебиторы на всех уровнях, т.к. ссуда берется при одной покупательной способности денег, а возвращается, когда на эту сумму можно купить гораздо меньше. Выигрывает и правительство, которое накопило большой государственный долг. Инфляция перераспределяет доход и богатство за счет тех, кто дает деньги, в пользу тех, кто откладывает платежи. Инфляция увеличивает стоимость недвижимого имущества.

3. В период инфляции растут цены на товарно-материальные ценности, пользующиеся спросом на рынке. Поэтому население и предприятия стремятся как можно быстрее материализовать свои быстро обесценивающиеся денежные средства в запасы. Это приводит к недостатку денежных средств у хозяйственных агентов. Результатом ажиотажной закупки товаров является усиление инфляции спроса.

4. Инфляция делает невыгодным долгосрочное инвестирование.

5. Инфляция приводит к обесцениванию амортизационного фонда фирм, что затрудняет процесс нормального воспроизводства. Инфляция уменьшает и реальную ценность всех других сбережений (вклады, облигации, страховки). Люди стараются не делать сбережения, а фирмы значительную часть прибыли направляют на текущее потребление, что ведет к сокращению финансовых ресурсов общества, сворачиванию производства.

6. Инфляция приводит к скрытой конфискации денежных средств у населения и предприятий через налоги. Это имеет место вследствие того, что налогоплательщики из-за роста номинального дохода автоматически попадают в более высокую группу налогообложения.

Основой антиинфляционных мер является ликвидация существующих экономических диспропорций и особенно долгосрочного неравновесия денежного рынка. Исходя из этого, к методам антиинфляционного воздействия корректно относить лишь ту деятельность государства, которая направлена именно на устранение названных явлений. Отметим также, что эффективную борьбу с инфляцией легче вести в том случае, если инфляция принимает открытые формы.

От собственно антиинфляционных мер следует отличать меры по смягчению последствий инфляции, т.е. социальной защите населения путём компенсации и индексации его доходов.

Антиинфляционная политика означает комплекс мер и механизмов по государственному регулированию экономики, направленных на борьбу с инфляцией.

Этот комплекс можно подразделить на две группы. Первая - антиинфляционная стратегия, включающая цели и методы долговременного характера. Вторая - антиинфляционная тактика, охватывающая набор мер и механизмов, ориентированных на краткосрочные результаты.

Антиинфляционную стратегию образуют механизмы долгосрочного действия. Их эффект экономика ощутит не сразу, а лишь по истечении продолжительного времени.

Первостепенное значение здесь отводится уменьшению инфляционных ожиданий , в частности, адаптивных ценовых. Это достигается двумя наборами методов: во-первых, всемерным укреплением механизмов рыночной системы; во-вторых, формированием и реализацией курса на постепенное искоренение неуправляемой инфляции и повышение доверия большинства населения.

Второй компонент антиинфляционной стратегии – долгосрочная денежная политика . Целью последней является регулирование прироста денежной массы, а методами – введение жестких лимитов на ежегодные приросты денежной массы.

Третьим важнейшим компонентом антиинфляционной стратегии является бюджетная политика . Основной ее целью служит принятие и исполнение сбалансированного, бездефицитного бюджета. Методы сокращения бюджетного дефицита с перспективой его полной ликвидации опять же двояки. Во–первых, увеличение доходов бюджета. Во–вторых, уменьшение расходов государства.

Еще одним блоком антиинфляционной стратегии является защита национальной экономики от внешних инфляционных воздействий (политика ограничения импорта инфляции). Основными методами решения этих стратегических задач являются методы регулирования платежного баланса, а также регулирование валютного курса.

Антиинфляционная тактика выступает как совокупность методов краткосрочной антиинфляционной политики, рассчитанных не на устранение глубинных причин инфляции и демонтаж ее основных механизмов, а на сильные, но краткосрочные эффекты. Эти методы носят, как правило, чрезвычайный характер и направлены на уменьшение текущего инфляционного давления. Они могут подготовить почву для применения долгосрочных, стратегических мер.

Методы антиинфляционной тактики: а) позволяют резко нарастить предложение без адекватного повышения спроса либо б) способствуют резкому снижению текущего спроса без соответствующего падения предложения.

В зависимости от теоретических основ проводимой правительством антиинфляционной политики принято различать три относительно различные блока в пакете антиинфляционных мер: дефляционная политика, политика доходов и политика валютного курса.

Дефляционная политика сводится к ограничению денежного спроса через денежно-кредитный и налоговой механизм. Особенность действия дефляционной политики заключается в том, что, она, как правило, вызывает краткосрочное замедление экономического роста.

Ограничение денежной массы представляет собой важнейший элемент этой политики. Данное ограничение наиболее выпукло проявляется в установлении лимитов ежегодного прироста денежной массы. Предел денежной экспансии – это барьер, ограничивающий любую деятельность правительства вне зависимости от состояния бюджета, интенсивности капиталовложений, уровня безработицы и т.п.

Введение режима денежных ограничений обычно осуществляется комплексом мер , находящихся в распоряжении Центрального банка. Первая из них – регулирование ставки межбанковского кредита . Под ней понимается процент за кредит, который центральный банк предоставляет всем прочим банкам. Рост ставки вызывает, по крайней мере, три эффекта. Уменьшается нарастание денежной массы в обращении. Вместе с тем рост ставки межбанковского кредита всегда сопровождается взлетом процентных ставок коммерческих банков, а это значит, что с ростом стоимости денег усиливаются негативные эффекты в производстве, стимулируется его спад, что способно породить волну банкротств. В конечном итоге подавляется инвестиционная активность.

Вторым важным инструментом антиинфляционной политики центрального банка по ограничению прироста денежной массы является норма обязательных резервов . В соответствии с ней рассчитывается денежная сумма, которую коммерческий банк не имеет права давать взаймы, и обязан временно держать на своем счете в центральном банке. Этим самым регулируется объем кредитов, которые могут выдавать своим клиентам коммерческие банки.

Третий антиинфляционный инструмент – операции центрального банка на открытых финансовых рынках (продажа и покупка государственных ценных бумаг) с целью регулирования денежной массы. Продавая государственные долговые обязательства, центральный банк сокращает денежную массу, а, покупая – увеличивает. Отметим, что первые два регулятора, используемые центральным банком (ставка процента и норма резервирования) задают всей банковской системе неинфляционную линию поведения и относятся к механизмам косвенного действия. Используя операции с государственными долговыми обязательствами, центральный банк непосредственного влияет на состояние денежного обращения.

В рамках дефляционной политики важную роль играет также балансирование и бездефицитность государственного бюджета за счёт роста его доходов и снижения расходов.

Политика доходов как метод антиинфляционной тактики делает акцент на контроле над ценами и заработной платой. Данная политика используется тогда, когда инфляция в стране инициируется необоснованно высокими и быстро растущими производственными издержками. Главной целью этой политики является достижение стабильности цен. Среди антиинфляционных мер, в рамках этой политики, обычно используются следующие:

1. Длительное и целенаправленное регулирование государством цен на отдельные (важнейшие) товары и услуги, зачастую производимые в условиях монополии или олигополии. Это регулирование может быть прямым (в США до 1974 г., в Великобритании до 1979 г., во Франции до 1987 г.) или косвенным, т.е. через государственные закупки, займы, субсидии, калькулирование производственных затрат, недопущение ценовых сговоров, количественные ограничения на импорт, экспортные премии и импортные пошлины. В том или ином виде косвенное регулирование сегодня действует практически во всех странах мира.

2. Добровольное регулирование доходов. Здесь государство направляет свои усилия на успешное завершение ежегодных переговоров между трудящимися и работодателями, т.е. на установление реальных границ роста цен и зарплаты в зависимости от ожидаемого повышения производительности труда и общего состояния экономики страны. Оно активно воздействует на обоих партнеров по переговорам, подталкивает их к достижению взаимоприемлемых трудовых соглашений или коллективных договоров на всех уровнях (национальном, отраслевом, в рамках предприятия).

Политика валютного курса представляет собой комплекс мер, направленный на стабилизацию обменного курса национальной валюты. Она применяется в странах, открытых внешнему миру и сильно зависящих от внешней торговли. Фиксация обменного курса становится здесь фактически основным заслоном на пути инфляционной волны. Такая антиинфляционная политика представляется оправданной, особенно если процесс долларизации экономики зашел слишком далеко, а доверие к национальной валюте сильно подорвано.

Основными антиинфляционными мероприятиями здесь являются:

1) гласное и широкое разъяснение через средства массовой информации намеченной антиинфляционной стратегии с целью завоевания общественного доверия и поддержки;

2) создание специального стабилизационного фонда (золотовалютных резервов) путем внутреннего и внешнего заимствования;

3) ужесточение бюджетной политики, направленное на значительное сокращение или ликвидацию существующего бюджетного дефицита;

4) введение фиксированного обменного курса и ряда сопутствующих ограничений во внешнеэкономической и валютной сфере;

5) стимулирование экспорта и торможение импорта различными средствами;

6) по мере подавления инфляции и роста золотовалютных резервов снятие введенных ограничений и либерализация соответствующих сфер экономической деятельности.

Фиксацию валютного курса, как основную антиинфляционную меру, применяли (с различным успехом) многие страны: 1980 г. – Чили; 1986 г. – Боливия и Бразилия; 1991 г. – Аргентина. Это весьма показательно в том плане, что иной – плавающий курс национальной валюты в экономических условиях конкретной страны может подхлестывать инфляционные ожидания и от него приходится временно отказываться.

Несколько особняком стоят институциональные методы антиинфляционной политики и денежная реформа . К институциональным относятся методы, формирующие общие условия и предпосылки для эффективного осуществления антиинфляционной политики. Иными словами, это процедуры создания и укрепления институтов рыночной системы. Эффективно функционирующие рыночные механизмы создают стимулы для расширения предложения товаров и услуг, замедляя или останавливая рост цен и формируя ту среду, в которой возможно эффективное применение иных антиинфляционных мер. Основным направлением институциональных преобразований в экономике является либерализация государственного регулирования рыночной деятельности, и в частности ослабление контроля над ценами и экспортно-импортными операциями. Эти меры нацелены на более эффективное распределение местных ресурсов, в том числе их перелив в экспортный сектор экономики.

Денежная реформа . Её суть состоит в попытке изъятия из обращения и замены обесцененных инфляцией денег. Вместо них вводятся новые, устойчивость которых гарантируется на самом высоком государственном уровне.

В зависимости от конкретной антиинфляционной стратегии и тактики правительства денежная реформа может быть начальным или конечным шагом в антиинфляционной борьбе. Без других антиинфляционных мер, любая денежная реформа самостоятельного значения в обуздании инфляции не имеет. Денежные реформы могут осуществляться в различных режимах. Наибольшее звучание приобрело в последние годы проведение денежных реформ в режиме «шоковой терапии».

Резюмируя, подчеркнём, что возможные направления, меры и механизмы антиинфляционного воздействия на экономику могут существенно различаться между собой. Однако сегодня существуют некоторые общие политико-экономические условия или предпосылки как временного (краткосрочного), так и длительного (долгосрочного) успеха любых антиинфляционных действий.

Временному или первоначальному успеху антиинфляционных действий помогают следующие условия: 1) приход к власти в стране нового руководства, которое не связано с прежним экономическим курсом популистскими обещаниями обществу, ни своим собственным материальным благополучием; 2) потенциальная способность сильной и самостоятельной исполнительной власти противостоять любым социально-экономическим или лоббистским группам как жирующим на инфляции, так и не желающим идти на экономические жертвы во имя ее подавления; 3) помощь международных финансовых организаций или наличие договорённости о реструктуризации существующего долга с кредиторами; 4) относительно равномерное распределение среди всех общественных слоев социально-экономических издержек, связанных с проводимой антиинфляционной политикой; 5) доверие большинства населения к правительству и готовность поддерживать его антиинфляционные меры; 6) обеспечение частичной компенсации потерь наиболее низкооплачиваемым слоям населения, дабы не допустить крупных социально-политических потрясений; 7) использование набора конкретных антиинфляционных мер в такой последовательности, чтобы не ущемить интересы слишком многих важных социально-профессиональных групп одновременно; 8) умение исполнительной власти «договориться» со всеми наиболее влиятельными силами в стране: с профсоюзами, политическими партиями, армией, предпринимательскими союзами и другими общественными организациями о поддержке его экономической политики; 9) психологический перелом в настроении большей части экономически активного населения страны, связанный с желанием покончить с высокой инфляцией. Если такой перелом еще не наступил и большинство экономических субъектов и граждан готово мириться с инфляцией, то начинать решительную атаку на нее преждевременно. Как преждевременно начинать ее и в том случае, если у правительства нет заранее выработанной послеинфляционной стабилизационной экономической программы или она не обеспечена необходимыми ресурсами. Ибо в этом случае первоначальный успех может легко обернуться консервацией (с последующим нарастанием) экономических перекосов, а затем новым приступом кризиса и очередным витком инфляции.

Экономическим же условием, не только закрепляющим победу над инфляцией, но и гарантирующим длительное, стабильное и поступательное развитие всей национальной экономики является оптимизация структуры фактически используемой в стране денежной массы (т.е. оптимизация соотношения наличных денег, кратко- , средне- и долгосрочных депозитов) как в национальной, так и в иностранной валюте.

Необходимо подчеркнуть, что искоренить инфляцию, «одержать окончательную победу над ней» в современных условиях едва ли возможно. Современная рыночная экономика инфляционная по своей сути. Поэтому роль государственной антиинфляционной политики заключается в том, чтобы сделать инфляцию управляемой, а ее уровень достаточно умеренным.

Инфляция имеет ряд социально-экономических последствий:

1. перераспределение доходов:

а) потери несут группы населения с фиксированными доходами (бюджетники, студенты, пенсионеры);

б) выигрывают те категории граждан, которые выпускают продукцию, пользующуюся повышенным спросом;

в) выигрывают люди, взявшие кредит;

2. обесценивание сбережений:

а) инфляция подрывает стимулы к накоплению;

б) она снижает реальную стоимость сбережений;

в) инфляция обесценивает амортизационный фонд предприятий, так как фирмы на текущее потребление отправляют большую часть прибыли, что подрывает производство;

3. социальная нестабильность:

а) рост безработицы;

б) снижение расходов государственного бюджета, направленных на осуществление социальных программ;

в) социальная напряженность в обществе.

Антиинфляционная политика

Антиинфляционная политика государства может проводиться методами активной и адаптивной политики. Активная политика проводится с целью ликвидации причин инфляции, а адаптивная – для приспособления к ней экономики и смягчения ее отрицательных последствий.

Активная антиинфляционная политика предполагает использование метода шоковой терапии, при которой за короткий период времени уничтожаются причины инфляции как на стороне спроса, так и предложения, и которая заключается в следующем:

1) уменьшаются государственные расходы;

2) растут налоги;

3) формируется бездефицитный бюджет;

4) проводится жесткая кредитно-денежная политика;

5) сдерживается рост зарплаты;

6) развивается рыночная инфраструктура;

7) вводится фиксированный курс валюты;

8) усиливаются конкурентные начала экономики за счет борьбы с монополиями.

9) борьба с дефицитом бюджета;

10) снижение инфляционных ожиданий;

11) структурная перестройка национальной экономики;

12) установление жестких нормативов на ежегодный прирост денежной массы;

13) развитие производства и НТП;

14) обеспечение стабильно снижающихся темпов инфляции;

15) снижение социальных последствий инфляции посредством:

а) регулирования доходов населения;

б) утверждения предельного уровня цен на некоторые группы товаров;

в) реализации социально-ориентированных программ;

16) связывания излишних по отношению к товарной массе денежных средств путем приватизации.

Перечисленные меры приводят к резкому снижению как самой инфляции, так и инфляционных ожиданий населения, что создает условия для устойчивого экономического роста. Вместе с тем шоковая терапия ведет к значительному спаду производства и росту безработицы, очень понижает жизненный уровень населения и ведет к росту социальной напряженности в обществе.

Адаптивная политика предполагает использование метода постепенного сокращения инфляции. Постепенное сокращение излишней денежной массы в обращении позволяет избежать шока в сфере занятости и производства, а также чрезмерной социальной напряженности в обществе, однако и не обманывает инфляционных ожиданий населения.

3. Инфляция: причины, измерение, социально-экономические последствия. Антиинфляционная политика государства.

Инфляция (от лат. Inflation – вздутие) – состояние экономики, при котором происходит обесценение денег (падение покупательной способности) вследствие значительного превышения их количества в обращении над потребностями товарооборота и рост цен на товары и услуги.

Основная причина инфляции - нарушение закона денежного обращения.

Это нарушение можно формально отразить с помощью известного уравнения Фишера Мх V = Рх Q . Если масса денег в обращении (Мх V) превышает объем реального ВНП (Рх Q), то происходит рост цен на товары и услуги.

Факторы инфляции:

внешние:

интернационализация хозяйственных связей – инфляция в других странах сказывается через цены импортируемых товаров; центральный банк страны использует свою дополнительную валюту для скупки у коммерческих банков иностранной валюты;

падение курса национальной денежной единицы по отношению к валютам других стран – происходит рост цен на импортные товары; обмен валют требует дополнительной денежной эмиссии;

мировые экономические кризисы – сказывается спад производства экспортируемой продукции, растут цены на топливно-энергетические ресурсы (экономика Республики Беларусь на 90 % зависит от импортируемых товаров);

состояние платежного баланса страны;

валютная и внешнеторговая политика страны;

Внутренние:

дефицит государственного бюджета – покрытие его займами центрального банка резко увеличивает количество денег в обращении;

расходы на военные цели – увеличивается бюджетный дефицит, а это ведет к инфляции; военный сектор не создает потребительский продукт, а его работники увеличивают платежеспособный спрос;

расходы на социальные цели, не адекватные возможностям национальной экономики – при кризисе правительство пытается поддержать население через индексацию заработной платы, различные пособия, доплаты и т.п., что увеличивает количество денег в обращении и усиливает инфляцию;

инфляционные ожидания (основной фактор инфляции, «бегство от денег») увеличивает спрос и стимулирует предложение, рост цен, ожидания уровня инфляции вносятся в платежи контрактов (заключаются от 1 года и более);

кредитная экспансия – банковские кредитования сверх потребностей страны, что вызывает эмиссию безналичных денег;

чрезмерные инвестиции – в отдельные отрасли страны (в сельское хозяйство);

структурные нарушения в экономике – между спросом и предложением, накоплением и потреблением, доходами и расходами.

Типы инфляции:

спроса – проявляется в превышении спроса над предложением при полной загрузке мощностей. Причины: увеличение государственных заказов, рост заработной платы и увеличение покупательской способности населения (в обращении появляется масса денег, не обеспеченная товарами); рост цен и возникает инфляция;

издержек или предложения – проявляется вследствие роста цен из-за увеличения издержек производства. Причины: увеличение цен на сырье (прежде всего энергоресурсы); действия профсоюзов по повышению заработной платы, монополистическое или олигополистическое ценообразование на ресурсы и др. Рост издержек вызывает сокращение совокупного предложения и дальнейший рост цен.

Существует несколько видов инфляции . Прежде всего те, которые выделяют с позиции темпа роста цен (первый критерий), т.е. количественно:

1) Ползучая (умеренная) инфляция

, для которой характерны относительно невысокие темпы роста цен, примерно до 10% или несколько больше процентов в год. Такого рода инфляция присуща большинству стран с развитой рыночной экономикой, и она не представляется чем-то необычным. Данные за 70-е, 80-е и начало 90-х гг. по США, Японии и западноевропейским странам, как раз и говорят о наличии ползучей инфляции. Средний уровень инфляции по странам Европейского сообщества составил

за последние годы около 3-3,5%;

2) Галопирующая инфляция

(рост цен на 20-200% в год). Такие

высокие темпы в 80-х гг. наблюдались, к примеру, во многих

странах Латинской Америки, некоторых странах Южной Азии.

По подсчетам Центрального банка России, индекс потребительских цен в нашей стране в 1992 г. поднялся до 2200%. Потребительские цены опережали рост денежных доходов населения.

3) Гиперинфляция –

цены растут астрономически, расхождение

цен и заработной платы становится катастрофическим, разрушается благосостояние даже наиболее обеспеченных слоев общества, бесприбыльными и убыточными становятся крупнейшие предприятия (МВФ за гиперинфляцию сейчас принимает 50%-й рост цен в месяц).

Виды инфляции с точки зрения соотносительности роста цен по различным товарным группам, т. е. по степени сбалансированности их роста:

а) сбалансированная инфляция;

б) несбалансированная инфляция.

При сбалансированной инфляции цены различных товаров неизменны относительно друг друга, а при несбалансированной – цены различных товаров постоянно изменяются по отношению к друг другу, причем в различных пропорциях.

Сбалансированная инфляция не страшна для бизнеса. Приходится лишь периодически повышать цены товаров: сырье подорожало в 10 раз, и вы соответственно увеличиваете цену своей конечной продукции. Риск потери доходности присущ только тем предпринимателям, которые стоят последними в цепочке повышения цен. Это, как правило, производители сложной продукции, основанной на интенсивных внешних кооперационных связях. Цена на их продукцию отражает всю сумму повышения цен внешней кооперации, и именно они рискуют задержать сбыт сверхдорогой продукции конечному потребителю. Заниматься этим бизнесом опасно, акции соответствующих фирм лучше не приобретать.

У нас преобладает несбалансированная инфляция. Рост цен на сырье опережает рост цен на конечную продукцию, стоимость комплектующего компонента превышает цену всего сложного прибора и т. п.

Несбалансированность инфляции – большая беда для экономики. Но еще страшнее, когда нет прогноза на будущее, нет уверенности хотя бы в том, что товарные группы-лидеры роста цен останутся лидерами и завтра, и через неделю, и через год. Невозможно рационально выбрать сферы приложения капитала, рассчитать и сравнить доходность вариантов инвестирования. Промышленность развиваться в таких условиях не может, индустриальное возрождение нереально. Возможны лишь короткие спекулятивно-посреднические операции, удобренные стихийными, несбалансированными скачками относительных цен как в отраслевом, так и в территориальном аспекте.

Комбинация сбалансированной и ожидаемой инфляции не наносит экономического вреда, а несбалансированной и неожидаемой - особо опасна, чревата большими издержками адаптационного плана.

Несбалансированность и непредсказуемость инфляции разрушает психологическую устойчивость людей, которые все менее надеются на торможение роста цен.

Большинство развитых стран тяготеет к умеренной инфляции, нарастание инфляции от умеренной через галопирующую к гиперинфляции не является неизбежным. Настойчивая государственная политика в силах если не остановить рост цен, то, по крайней мере, сделать его более ожидаемым или сбалансированным. К сожалению, от отдельных предприятий здесь мало что зависит. Влияние на правительство могут иметь только ассоциации промышленников, мощное промышленное лобби в парламентах.

по ожидаемости:

ожидаемая – прогнозируется правительством и населением на какой-либо период;

неожиданная – происходит внезапный скачок цен. В ситуации, когда в экономике уже были инфляционные ожидания, население, опасаясь обесценения своих доходов, резко увеличивает затраты на приобретение товаров и услуг, что искажает реальную картину спроса в обществе и ведет к расстройству народного хозяйства. Внезапный скачок цен может спровоцировать дальнейшие инфляционные ожидания, которые будут подстегивать рост цен.

По характеру протекания:

Открытая – продолжительный рост цен;

Подавленная – при твердых «замороженных» розничных ценах и одновременном росте доходов населения (товарный дефицит и рост цен на «черном рынке»).

Измерение инфляции . Для этого суммируются цены на товары и услуги «потребительской корзины» на конец и начало периода (например, год). Индекс розничных цен – определяет их общий уровень по отношению к базовому периоду, выраженный в процентах. Чтобы определить темп инфляции, необходимо из индекса данного периода вычесть индекс цен базового периода и разделить на индекс цен базового (прошлого) периода и умножить на 100.

«Правило величины 70» позволяет определить количество лет, за которое средний уровень цен удвоится – разделить число 70 на ежегодный уровень инфляции.

Экономические последствия инфляции:

1) умеренной – временное оживление экономики при незначительном росте цен и норм прибыли;

2) галопирующей и суперинфляции – наносится значительный урон народному хозяйству, наблюдается «бегство от денег», т.е. скорость обращения денег нарастает. Из-за быстрого роста цен предприятиям не хватает выручки для расчета, раскручивается инфляционная спираль «цены – заработная плата – издержки – цены» ;

3) всех остальных форм – кризис взаимных неплатежей; замена торговли бартером усложняет обмен; ущерб госбюджету; нарушается функционирование денежно-кредитной системы; сокращение объемов производства.

Социальные последствия инфляции:

Ухудшение жизни населения:

Рост цен значительно превышает реальную заработную плату;

Стимулы к труду и его качеству падают;

Страдают больше всего менее защищенные слои населения;

Сбережения населения обесцениваются;

Усиливается социальная напряженность.

Основные направления антиинфляционной политики:

Сдерживание роста государственных расходов - дефицит бюджета перекрывается не за счет эмиссии, а за счет внутреннего государственного долга;

Постоянное сокращение государственного финансирования видов деятельности, которые можно передать частному сектору;

ограничение роста денежной массы и его увязка с темпами прироста реального ВНП;

регулирование доходов – ограничение роста заработной платы, других личных доходов с одновременным замораживанием цен, использование индексации заработной платы и доходов;

снижение тарифов на импорт и увеличение его на экспорт – создается конкуренция и понижается цена (в области внешней торговли);

повышение курса национальной валюты – цены импорта ниже и ниже общий уровень цен;

разгосударствление, развитие рыночных отношений, структурная перестройка, конверсия.

Антиинфляционная политика.

Антиинфляционная политика подразделяется на активную и адаптивную. Активная политика направлена на ликвидацию причин, вызвавших инфляцию, адаптивная представляет собой приспособление к условиям инфляции, смягчение ее отрицательных последствий.

Основные рычаги управления инфляционными процессами находятся в руках у государства, так как именно оно ответственно за денежное предложение, а следовательно, и за величину денежной массы.

Правительство, проводящее активную политику, имеет в своем распоряжении целый набор прямых монетарных рычагов, способствующих прекращению и сдерживанию инфляции. Среди прочих к ним следует отнести: 1) контроль за денежной эмиссией; 2) недопущение эмиссионного финансирования госбюджета; 3) осуществление текущего контроля денежной массы путем осуществления операций на открытом рынке; 4) пресечение обращения денежных суррогатов; 5) проведение денежной реформы конфискационного типа.

Эффективность первых четырех рычагов может быть обеспечена лишь в целях сдерживания или предотвращения инфляции. В условиях же гиперинфляции единственным выходом является денежная реформа.

Антиинфляционная политика может быть успешной только в том случае, если она направлена на устранение не только проявлений инфляции (денежная реформа), но и причин, ее порождающих и поддерживающих.

В соответствии с рассмотренными выше механизмами инфляции антиинфляционные меры классифицируются в зависимости от того, на борьбу с каким видом инфляции они направлены.

Меры борьбы с инфляцией спроса: уменьшение госрасходов; увеличение налогов; сокращение дефицита госбюджета; переход к жесткой кредитно-денежной политике; стабилизация валютного курса путем его фиксирования. Все они в конечном счете сводятся к сдерживанию совокупного спроса.

Экономика, имеющая высокий уровень инфляции, переживает данные изменения весьма болезненно: сокращение совокупного спроса сопровождается спадом производства и ростом безработицы.

Меры, направленные против инфляции издержек, достаточно многообразны: сдерживание роста факторных доходов и цен; борьба с монополизмом в экономике и развитие рыночных институтов; стимулирование производства в рамках "экономики предложения". Политика, направленная против факторных доходов и одновременно роста цен, - так называемая политика сдерживания цен и доходов, может быть реализована путем замораживания цен и зарплаты и косвенным ограничением их роста.

Жесткое сдерживание цен и доходов дает видимые плоды за достаточно короткий срок. Однако цена такой дефляции достаточно высока, так как одновременно «сдерживаются» и рыночные механизмы стабилизации экономики, замораживаются диспропорции и инфляционные ожидания.

Косвенное ограничение предусматривает либо установление тройственного соглашения «государство–предприниматели–профсоюзы», либо введение дополнительных налогов на рост доходов и цен.

Следует выделить меры, направленные на стимулирование производства в рамках «экономики предложения». Суть данной концепции сводится к тому, что правительство должно проводить мероприятия, способствующие сдвигу долгосрочной кривой совокупного предложения, т.е. увеличению уровня естественного выпуска. В этом случае краткосрочная кривая AS естественным образом сместится вправо без движения вверх.

К основным элементам теории «экономики предложения» следует отнести: снижение налогов; развитие конкуренции в инфраструктурном секторе; усиление трудовых миграций населения путем изменения социальной политики; денежную эмиссию строго в рамках ожидаемого прироста естественного уровня выпуска.

Адаптивная политика построена на посылке, что все субъекты рыночной экономики (домохозяйства, фирмы, государство) в своих действиях учитывают инфляцию прежде всего посредством учета потерь от снижения покупательной способности денег.

К данной политике относят следующие мероприятия: индексация; соглашения с предпринимателями и профсоюзами о темпах роста цен и зарплаты. Индексация, т.е. изменение номинальных денежных выплат, имеет серьезное значение для смягчения последствий инфляции в связи с тем, что распространяется на получателей фиксированных доходов, т.е. на тех, кто больше всех теряет от инфляции. Кроме того, если индексация достаточно увязана с темпами инфляции, то она может оказать и понижающее влияние на инфляционные ожидания.

Инфляция относится к системе общеэкономических категорий и проявляется в тех общественно-экономических формациях, в которых существуют товарно-денежные отношения. Инфляция представляет собой обесценивание денег, падение их покупательной способности, вызываемое повышением цен, товарным дефицитом и снижением качества товаров и услуг.

Инфляция ведет к нарушению процесса воспроизводства во всех его звеньях: как в сфере производства, так и в сфере обращения.

Став постоянным фактором экономической жизни, инфляция значительно усложняет систему экономических отношений, она требует к себе постоянного внимания и специальных мер по удержанию на «нормальном» уровне. Решающая характеристика инфляции – это ее величина. Степень воздействия на экономику и на все общество зависит именно от уровня инфляции.

Социально-экономические последствия инфляции выражаются в следующем:

1) снижается объем производства, поскольку колебания и рост цен делают неуверенными перспективы развития производства;

2) происходит перелив капитала из производства в торговлю и посреднические операции, где быстрее оборот капитала и больше прибыли, а также легче уклониться от налогообложения;

3) расширяется спекуляция в результате резкого и неравномерного изменения цен;

4) ограничиваются кредитные отношения, так как никто не верит в долг;

5) обесцениваются финансовые ресурсы государства. Главное отрицательное социальное последствие инфляции – перераспределение богатства и дохода, если доходы не индексируются, а кредиты выдаются без учета индекса цен. Перераспределение ВВП и НД происходит по различным направлениям:

– между разными сферами производства, отраслями хозяйства, регионами страны в силу неравномерного роста цен;

– между населением и государством, которое использует излишнюю денежную массу в качестве дополнительного дохода (возникает инфляционный налог);

– между слоями и классами населения. Неодинаковый рост цен приводит к социальному расслоению, усугубляется имущественное неравенство, что негативно влияет на сбережение и текущее потребление. Особенно опасна инфляция для лиц с фиксированными доходами (пенсионеров, иждивенцев, государственных служащих);

– между дебиторами и кредиторами. Дебиторы получают выгоды в результате обесценивания денежной ссуды.

Инфляция, особенно гиперинфляция, приводящая к обострению экономических и социальных противоречий, требует от государства проведения мероприятий по преодолению инфляции и стабилизации денежной системы. Преодоление инфляции – необходимое условие нормального экономического развития и эффективного функционирования денежной и финансовой систем. Но снижение инфляции нельзя рассматривать как самоцель, способ автоматического подъема производства. Процессы снижения инфляции и подъема производства должны идти одновременно, так как они друг друга обусловливают. Это особенно актуально для российских условий. Затянувшаяся инфляция в России – результат неудачной общей экономической политики, не обеспечившей роста производства, хотя резкое ограничение денежной массы и дало временный эффект снижения инфляции.

ОСНОВНЫЕ НАПРАВЛЕНИЯ РОССИЙСКОЙ АНТИИНФЛЯЦИОННОЙ ПОЛИТИКИ

Уникальный характер российской инфляции требует использования особых методов ее регулирования, соответствующих современным реальным условиям хозяйствования.

Главная цель антиинфляционной политики – сделать инфляцию управляемой и ослабить ее негативные социально-экономические последствия.

Основными факторами в борьбе с инфляцией являются преодоление экономического спада, платежного кризиса, уменьшения инвестиционной активности, формирование стабильной рыночной инфраструктуры. Особое значение для экономики приобретают поддержка приоритетных отраслей народного хозяйства, стимулирование экспорта продукции, разумная протекционистская политика и политика валютного курса, что будет способствовать повышению конкурентоспособности отечественных товаров.

Большое значение в антиинфляционной политике имеют структурная перестройка экономики и ее приспособление к потребностям рынка благодаря грамотной конверсии военно-промышленного комплекса, демонополизации и регулированию деятельности существующих монополий, стимулированию конкуренции в производстве, распределении, секторе услуг и т. д.

В сложившихся условиях решающим фактором борьбы с инфляцией будет возможность восстановления государственных структур управления и контроля за ценами и доходами, распределением и перераспределением материальных и финансовых ресурсов при проведении курса на преимущественное применение свободных рыночных цен.

Особое внимание в антиинфляционной политике должно быть уделено совершенствованию \/ налоговой системы:

– сокращению количества взимаемых налогов;

– отказу от использования инфляции как источника финансирования бюджета;

– пересмотру налоговых платежей, включаемых в издержки производства, которые стимулируют рост цен (отчислений в пенсионный фонд, фонд социального страхования, фонд занятости населения, платы за землю, налога на имущество и т. д.);

– изменению методики налогообложения.

Важным направлением в антиинфляционной политике являются дальнейшее развитие и государственное регулирование валютного и финансового рынков, а также совершенствование механизма формирования валютного курса.

Основой внешнеэкономической деятельности продолжают оставаться развитие экспорта и укрепление его базы, что требует обеспечения эффективного экспортного и валютного контроля с целью остановить «бегство» капитала за рубеж и обеспечить своевременность и полноту уплаты налогов по этим операциям.

Большое значение для сдерживания инфляции может иметь перестройка экспорта и импорта.

Одну из определяющих ролей в проведении антиинфляционной политики играет Центральный банк Российской Федерации, который осуществлял денежно-кредитное регулирование. Необходимо прямое управление кредитной эмиссией, направленной на восстановление хозяйственных связей и банковской системы, подъем производства. Для сдерживания инфляции нужна поддержка инвестиционной активности коммерческих банков, как это принято в мировой практике.

Успешное осуществление антиинфляционной политики возможно только на основе разработки нормативных актов, регулирующих все сферы рыночных отношений и безусловного выполнения существующего законодательства

Основные направления антиинфляционной политики

Антиинфляционная политика - это комплекс мер по гос.регулированию экономики, направленных на преодоление инфляции. Две линии антиинфляционной политики - дефляционная политика (регулирование спроса) и политика доходов (регулирование издержек).

Дефляционная политика - это методы ограничения денежного спроса через денежно-кредитный и налоговый механизмы путем снижения гос.расходов, повышения %-ой ставки за кредит («политика дорогих денег»), усиление налогового пресса, ограничение денежной массы, замораживание уровня заработной платы, рост продаж гос.ценных бумаг. Особенность: вызывает замедление эконом.роста и даже кризисные явления. Политика доходов: замораживание или установление пределов роста цен и заработной платоы. Антиинфляционной политики выбираются: если цель - сдерживание эк. роста, то проводится дефляционная политика; если цель - оживление и стимулирование эк.роста, то политике доходов; если цель - обуздать инфляцию любой ценой, то используются оба метода. Для компенсации потерь населения проводится полная или частичная индексация

Антиинфляционные меры: погашение инфляционных ожиданий; укрепление покупательной способности нац. валюты; снижение бюджетного дефицита; ограничение вывоза валюты за рубеж; стимулирование ден.сбережений; совершенствование системы налогообложения; проведение ден. реформ

Антиинфляционные меры направлены на восстановление равновесия между товарным и денежным рынками. Антиинфляционная политика и денежные реформы - основные формы стабилизации денежного обращения

14. Сущность кредита. Функции и законы кредита .

Кредит (лат. сreditum – ссуда) – ссуда в денежной или товарной форме на условиях возвратности, платности и срочности. Как экономическая категория кредит населению представляет собой определенный вид общественных отношений, связанных с движением стоимости. Это движение предполагает передачу денежных средств – ссуды на время, причем за ссудополучателем сохраняется право собственности.

При анализе сущности кредита следует различать три элемента:

– субъект;

– объект;

– ссудный процент.

Объект кредитных отношений – ссуженная стоимость (ссудный капитал).

ФУНКЦИИ КРЕДИТА.

1. Перераспределительная функция. 2. Функция экономии издержек обращения..

3. Функция замещения наличных денег кредитными.

4. Функция ускорения концентрации капитала.

5. Стимулирующая функция.

Кредит - одна из основ развития современной рыночной экономики. Возникновение кредитных отношений следует искать в сфере обмена, а не в сфере производства продукции для внутреннего потребления. Экономическая основа кредитных отношений: кругооборот и оборот средств (капитала). Колебания, образования приливов и отливов денежных средств, колебаний потребности в ресурсах и источниках их покрытия, неравномерность кругооборота и оборота капиталов вызывают появление отношений, которые позволяют устранить отрицательные последствия колебаний - это кредит. Условия возможности кредита: 1. участники - юридически самостоятельные субъекты, материально гарантирующие выполнение обязательств, вытекающих из экономических связей; 2. совпадение интересов участников.

Структура кредита: субъект (кредитор и заемщик) и объект. Кредитор- тот кто дает ссуду. Предоставляет ресурсы на определенный срок за плату (банки, предприятия). Заемщик - тот кто получает кредит и обязан его вернуть с %-ми (предприятия и организации, гос-во). Объект кредита - то, что передается от кредитора к заемщику и возвращается обратно (ссужаемая стоимость). Ссужаемая стоимость проходит путь: размещение кредита - получение кредита заемщиками - использование кредита - высвобождение ресурсов (завершение кругооборота стоимости в хозяйстве заемщика) - возврат кредита - получение кредитором своих средств, платы за них.

Функции и законы кредита .

Распределительная функция: аккумуляция средств, размещение средств (т.е. перераспределение денежных средств на возвратной основе). Проявляется: предоставление на время средств предприятиям и организациям для удовлетворения их потребности в денежных ресурсах. Перераспределительная - кредит выступает в роли стихийного макрорегулятора экономики, обеспечивая удовлетворение потребности эк.субъектов в дополнительных фин.ресурсах, но возможны диспропорции в экономике, необходимо гос.регулирование кредитной системы (привлечение кредитных ресурсов в приоритетные отрасли). Уровни перераспределения: предприятие - товары и денежные средства; гос-во - валовой продукт, национальный доход. Эмиссионная функция - замещения наличных денег кредитными. Контрольная функция - наблюдение за деятельность заемщиков и кредиторов, оценка кредитоспособности и платежеспособности, контроль принципов кредитования. Кредит восполняет временный недостаток собственных оборотных средств, существенно ускоряя оборачиваемость капитала, а, следовательно, экономит издержки обращения.

Законы кредита: возвратность кредита - отражает возвращение ссуженной стоимости к кредитору, именно та, которая ранее была передана во временное пользование; равновесие кредита - при кредите осуществляется взаимодействие с реально созданными стоимостями; сохранность ссуженной стоимости - средства не теряют не только своих потребительских свойств, но и своей стоимости; срочность - ограниченный срок использования кредита; целевой характер - на определенные нужды. Роль кредита: возвратное предоставление средств, влияние на процессы производства, реализации и потребления продукции и на сферу денежного оборота, бесперебойность процессов произ-ва, удовлетворение временной потребности в средствах, в расширении производства (для увеличения запасов и затрат, основных фондов). Применение потреб.кредита позволяет быстрее удовлетворять разнообразные потребности населения. Гос.кредит исп-ся для привлечения средств на покрытие расходов бюджета.

Сегодня существует множество точек зрения на функции инфляции в рыночной экономике и на последствия данного явления.

Ряд экономистов придерживаются той точки зрения, что незначительная инфляция (при ежегодном повышении цен на 3−4%, сопровождаемая соответствующим ростом денежной массы) способна стимулировать производство. Рост денежной массы создаёт своеобразный стимул для увеличения объёма выпускаемой продукции. Расширение производства будет тем значительнее, чем больше имеется неиспользуемых факторов производства.

Но, выходя из-под контроля и даже оставаясь относительно слабой, инфляция оказывает на экономическое развитие негативное влияние:

− сокращаются реальные доходы граждан, что приводит к сокращению совокупного спроса;

− сокращаются сбережения, что вызывает сокращение объёма инвестиций в экономику;

− усиливается социальная дифференциация населения;

− возникают инфляционные ожидания у предприятий и населения. Ожидая повышения цен, покупатели увеличивают спрос, а предприятия заранее повышают цену на свою продукцию. Но возможна и обратная ситуация − дефляционные ожидания, т. е. ожидания снижения цен. Такой эффект проявляется при высоком доверии правительству, которое предполагает снижение цен. В результате спрос на товары начинает падать, что ведёт к снижению цен. Такая ситуация получила название эффекта Пигу;

− ускоряется процесс материализации денежных средств в товары – бегство от дешевеющих денег;

− при высокой инфляции реальные налоговые поступления в бюджет уменьшаются, так как они обесцениваются за период с момента начисления до момента их поступления в бюджет. Такое воздействие инфляции на фискальную систему называется эффектом Танзи – Оливеры;

− снижается реальная ставка процента при росте номинальной; кредит дорожает;

− цены перестают выполнять информационную функцию; наблюдается нестабильность и недостаточность экономической информации для продавцов и покупателей;

− ухудшаются условия жизни пенсионеров, служащих, студентов, т. е. представителей социальных групп с твёрдыми доходами;

− неравномерный рост цен по товарным группам порождает неравенство норм прибылей, ставок заработной платы, стимулирует отток средств и кадров из одного сектора экономики в другой, а иногда и за пределы национальной экономики.

Наряду с отрицательными последствиями инфляции выделяют и ряд положительных:

− От инфляции выигрывают заёмщики, так как они возвращают в счёт уплаты долга уже обесценившиеся деньги.

− В условиях инфляции выигрывают валютные спекулянты, сфера торговли, а также те, кто вложил свои деньги в недвижимость, ювелирные изделия, драгоценные металлы, произведения искусства.

− В короткие промежутки времени наблюдается обратная зависимость между темпом инфляции и уровнем безработицы. Такая закономерность иллюстрируется с помощью кривой Филлипса.

Рис. 21 . Кривая Филипса

Но в долгие промежутки времени эта закономерность нарушается. В современной рыночной экономике происходит одновременный рост и инфляции, и безработицы.

Однако отрицательные последствия инфляции перевешивают положительные. Неконтролируемая высокая инфляция, переходящая в гиперинфляцию, оборачивается бедствием для экономики. В долгосрочном периоде страдают все экономические агенты: домохозяйства, бизнес, государственный бюджет. Высокая инфляция не даёт деньгам выполнять их функции, разрушает банковскую систему.

Негативные социально-экономические последствия инфляции вынуждают государство проводить определённую антиинфляционную политику, т. е. комплекс мер по устранению причин этого негативного процесса.

Важнейшей целью антиинфляционной политики является управление инфляционным процессом таким образом, чтобы сделать инфляцию предсказуемой, а её уровень – умеренным.

Методы борьбы с инфляцией зависят от её характера, т. е. от причин её возникновения и темпов роста цен.

К основным инструментам антиинфляционной политики относятся:

− преодоление бюджетного дефицита;

− регулирование государственного долга;

− денежная и кредитная политика;

− политика доходов;

− планы стабилизации;

− внешнеэкономическая политика.

a. Для борьбы с инфляционным ростом цен Центральный банк реализует политику «дорогих» денег, которая приводит к сокращению массы денег в обращении и снижению общего уровня цен в экономике. Снижению инфляции способствует жёсткая фискальная политика, направленная на сокращение государственных расходов. В большинстве стран мира законодательно запрещено использовать эмиссию наличных денег для финансирования дефицита государственного бюджета.

b. Важным направлением антиинфляционной политики является регулирование государственного долга, который растёт почти во всех странах, создавая угрозу для стабильности цен.

При отсутствии реальных источников своевременного погашения заимствований в мировой практике принято не только устанавливать лимит государственного долга, но и осуществлять контроль за его соблюдением и эффективным использованием занятых в долг ресурсов.

c. С 60-х г. г. ХХ в. в ряде развитых стран для сдерживания инфляции стала использоваться «политика доходов». Сущность «политики доходов» заключается в ежегодном установлении государством верхнего предела повышения номинальной заработной платы и цен, а также в использовании экономических стимулов и санкций (например, налогов) для воздействия на соотношение прибыли и заработной платы. На практике «политика доходов» свелась к ограничению роста заработной платы.

d. В 60-е г. г. ХХ в. в развитых странах впервые стали использоваться планы стабилизации. Их отличительная черта – координация основных методов регулирования экономики и инфляции. Регулирование инфляции на основе комплексных планов стабилизации считается более эффективным, чем разрозненные меры.

e. Важным аспектом антиинфляционной политики является воздействие на внешние факторы инфляции. Основными направлениями воздействия на внешние факторы инфляции являются стабилизация валютного курса и нейтрализация влияния валютных поступлений на расширение денежной массы в стране. Особое значение эти факторы приобретают в условиях интеграции экономики страны в мировое хозяйство и либерализации внешнеэкономической деятельности.

f. Если инфляция приобретает характер инфляции издержек, важным инструментом антиинфляционной политики государства становится антимонопольная политика, особенно регулирование цен монополий в сырьевых и энергетических отраслях.

Таким образом, основной принцип борьбы с инфляцией – уничтожение её источников. Наиболее реалистичной целью антиинфляционной политики является не абсолютное уничтожение инфляции, а поддержание её темпов на стабильно низком и предсказуемом уровне.