Жилищное кредитование физических лиц. Как взять кредит под недвижимость в сбербанке

Чтобы купить собственное жилье приходится обращаться в банк для привлечения заемных средств, потому что, учитывая высокую стоимость накопить деньги на жилье практически невозможно. Банки, в свою очередь, предлагают целевые кредиты на самых различных условиях, тем не менее, большинство потенциальных заемщиков предпочитают кредитоваться именно в Сбербанке России. Многим наверняка приходилось слышать два таких понятия, как ипотека и жилищный кредит, но полагают что это одно и то же, хотя это большое заблуждение.

Чем ипотека отличается от жилищного кредита

Для начала рассмотрим, что такое жилищный кредит. Собственно из его названия уже можно сделать вывод, что это целевой денежный займ. средства которого могут быть направлены на покупку жилого помещения. Его характерные особенности в том, что заемщик оформляет кредит в банке на определенный срок под проценты, но он не обеспечен залогом. Простыми словами приобретаемый объект оформляется непосредственно на покупателя.

Недостаток жилищного кредита в том, что он имеет минимальные сроки, которые зачастую не достигают 10 лет, из чего нетрудно сделать вывод, что платежи по кредиту будут довольно высокими. Кроме того, процент по займу будет более высоким, потому что банк несет риск, ведь кредит не обеспечен залогом. И, кстати, сумма будет несколько ниже, нежели при ипотечном кредитовании, а банки максимально тщательно анализируют платежеспособность клиента и степень его финансовой стабильности и ответственности.

Обратите внимание, что в случае невыполнения своих обязательств банк не вправе претендовать на имущество должника, спор будет решаться в судебном порядке.

Ипотека – это также целевой кредит на покупку недвижимого имущества, которое находится в залоге у кредитора до полного исполнения условий договора заемщиком. Здесь у клиента есть возможность взять кредит на долгий срок, до 10 лет, под низкой процент, что значительно облегчает ему выплату ежемесячных платежей.

Но при ипотеке приобретаемый объект хоть и находится в пользовании заемщика, его права строго ограничены договором залога. То есть заемщик не может распоряжаться имуществом: продавать его, дарить или принимать иные действия по отчуждению имущества. Даже если вы приобрели квартиру по ипотеке, вы не сможете сдавать его в аренду без согласия залогодержателя. А при нарушении условий договора банк ничем не рискует, ведь он имеет право реализовать имущество и покрыть свои убытки. При этом цена может быть ниже рыночной, то есть банк защищает исключительно свои интересы.

Ипотека в Сбербанке

Чтобы наглядно понять, чем отличается жилищный кредит от ипотеки в Сбербанке, рассмотрим все ипотечные предложения. А здесь, кстати, довольно много предложений для физических лиц, кроме того, банк регулярно проводит акции и снижает ставки для отдельных категорий населения. Итак, какую ипотеку можно оформить в банке сегодня:

- на покупку жилья на первичном рынке;

- на покупку жилья на вторичном рынке;

- военная ипотека;

- загородная недвижимость.

Это основные ипотечные продукты в Сбербанке, в рамках данных предложений действуют различные акции, например, жилье в новостройке, покупка квартир от застройщиков-партнеров Сбербанка или молодая семья, это семьи в которых одному из супругов менее 35 лет. Банк проводит акции и снижает ставки с целью привлечения заемщиков, кстати, минимальная ставка по ипотеке на сегодняшний день от 10,4% в год.

Остальные условия кредитования практически ничем не отличаются, минимальная сумма займа от 300 тысяч рублей , а максимальная определяется в зависимости от платежеспособности клиента. Срок кредитования от 1 года до 30 лет в зависимости от желания и материальной возможности клиента.

Что касается процентных ставок, то они непосредственно зависят от нескольких факторов, самая низкая – базовая ставка действует для зарплатных клиентов банка и увеличивается на 0,5-1% для прочих клиентов. при отказе от личного страхования рисков также увеличивается на несколько пунктов.

Обратите внимание, что при ипотечном кредитовании заемщик не имеет права отказаться от страхования залогового имущества.

Жилищный кредит в Сбербанке

Многие потенциальные заемщики не различают жилищный кредит и ипотека, в чем разница. Сбербанк жилищные кредиты не выдает, по той причине, что это невыгодно ни кредитору не заемщику. Банк несет большой риск невозврата средств, а возместить убытки, порой даже через суд довольно хлопотно. Заемщику данная сделка нецелесообразна из-за высоких ставок и коротких сроков.

На самом деле большинство коммерческих банков предпочитают работать именно с ипотечным кредитом. Это, кстати, не только минимизирует их риск, но и приносит большую прибыль, постольку, поскольку итоговая переплата по ипотеке значительно выше, нежели по жилищному кредиту, за счет длительного периода кредитования.

Ответить на вопрос, что лучше: ипотека или жилищный кредит довольно сложно, ведь потенциальный заемщик выбирает банковский продукт в зависимости от своих материальных возможностей. Если доходы позволяют вносить крупные ежемесячные платежи, то жилищный кредит будет более выгодным. Для заемщиков со средним доходом единственным выходом для решения жилищного вопроса будет ипотека.

Многих интересует ипотека на вторичное жилье в Сбербанке и причин тому немало. Люди обращаются в ПАО Сбербанк, потому что он предлагает чуть лучшие условия договора, чем в других банках. И речь идет не только о процентной ставке. Рассмотрим особенности ипотеки на жилье в старом фонде в Сбербанке и попытаемся для себя уяснить, почему стоит заключать такой договор именно с этой кредитной организацией.

На сегодняшний день в рамках акции ПАО Сбербанк предлагает беспрецедентные условия ипотечного кредитования. Для молодых семей ставка на вторичку доходит до 8,6% годовых, а в рамках акции, которая называется «Витрина» она составляет 9,1%. Без акций ставка составляет 9,4% годовых. К базовой ставке может быть добавлено: 0,5% в случае если вы не получаете доход через Сбербанк и 1% если вы отказались от страховки жизни и здоровья. Кроме этого.

- Сумма по договору ипотеки не должна быть меньше трехсот тысяч рублей.

На максимальную сумму строгих ограничений нет. В некоторых случаях она может превышать 30 000 000 рублей.

- Договор об ипотеке долговременный, так что он не может быть меньше 1 года и больше 30 лет.

- Необходимо сделать первоначальный взнос не менее 15%.

- Сумма займа не должна быть больше 85% стоимости жилья по договору и 85% стоимости жилья согласно оценки.

- Объект недвижимости обязательно страхуется до момента погашения ипотеки. Выгодоприобретателем выступает банк.

Обеспечением по ипотечному кредиту выступает залог приобретаемого жилого помещения, а также земельного участка. На момент заключения договора, гражданин РФ должен достичь возраста 21 года, на момент полного возврата кредита не менее 75 лет. Также он должен работать на одном месте не менее полугода и иметь общий трудовой стаж 1 год за прошедшие 5 лет. Быть зарегистрированным в регионе, где находится отделение Сбербанка, в которое он обратился.

Если заявитель является зарплатным клиентом ПАО Сбербанк, ему предлагаются лучшие условия. Кроме сниженной на полпроцента ставки он получает возможность оформить ипотеку без подтверждения своей занятости, а также дохода. А если он внесет первоначальный взнос не менее 50%, то вообще может рассчитывать на оформление ипотеки по двум документам.

Требуемые документы

Пакет документов для оформления ипотеки одинаков не для всех клиентов. Некоторые, как мы уже упомянули, могут оформить договор по двум документам. Мы сейчас рассмотрим стандартный пакет документов, который предоставляет большинство заявителей.

- Паспорта самого заявителя и его созаемщиков, плюс ксерокопии этих документов.

- Если хотя бы один из созаемщиков мужчина, нужно предоставить его военный билет или приписное.

- Один из дополнительных документов заемщика на выбор: водительские права, СНИЛС или свидетельство о рождении.

- Согласие супруга на заключение договора об ипотеке.

- Трудовая книжка, справки о доходах и иные документы, подтверждающие тот факт, что лицо является финансово состоятельным.

- Документы на выбранное жилье, включая отчет оценщика и паспорт продавца.

- Правильно заполненное заявление.

- Если заявитель берет ипотеку по программе «Молодая семья», то нужно дополнительно предоставить свидетельство о браке и свидетельство, о рождении детей.

Оформить ипотечный кредит по программе «Молодая семья» от Сбербанка может семья, один из супругов в которой, моложе 35 лет. Те же условия для семей, в которых один родитель (моложе 35 лет) и хотя бы один ребенок.

- Если полагаются какие-то льготы или государственная поддержка, нужно предоставить документы, подтверждающие это.

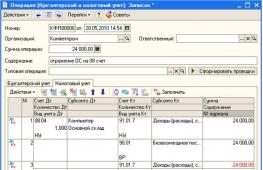

Предварительный расчет кредита

Кредитный рынок огромен и многие люди без всякой боязни оформляют потребительские кредиты. Но ипотечный кредит оформляется на много лет. Это большая ответственность, поэтому прежде чем ее на себя брать, необходимо взвесить все «за» и «против». Предварительно рассчитать сумму кредита, сроки его погашения и размер ежемесячного взноса. Как это сделать?

На сайте Сбербанка есть особый кредитный калькулятор, но от него мало толка, если грамотно не ввести все необходимые данные. Мы рекомендуем заполнить предварительную онлайн-заявку, а потом воспользоваться кредитным калькулятором. Система учтет введенные вами данные, и произведет более или менее точные расчеты. Какие данные потребуются?

- Рыночная стоимость жилья.

- Сумма, которую вы готовы внести в качестве взноса по договору. Помните о том, что она не должна быть меньше 15% от указанной стоимости жилья.

- Если имеется сертификат на материнский капитал нужно ввести его размер.

- Указываете желаемый срок, в который планируете погасить кредит.

- Указываете дату рождения основного заемщика.

- В соответствии со справкой о доходах указываете сумму среднего дохода.

Далее нужно будет отметить галочками поля, если вы: получаете доход через Сбербанк, собираетесь страховать жизнь и здоровье, собираетесь проводить электронную регистрацию, собираетесь участвовать в какой-либо программе. Когда все необходимые данные будут введены, система автоматически рассчитает: сумму ипотечного кредита, ежемесячный платеж и процентную ставку. Также можно здесь же на сайте стать участником системы ДомКлик и получить бесплатную консультацию кредитного специалиста, который произведет более точные расчеты. Через эту систему также можно получить предодобрение ипотеки.

Этапы получения

Оформить ипотеку не так тяжело как может показаться на первый взгляд. Все можно сделать самостоятельно, предварительно получив консультацию грамотного кредитного специалиста Сбербанка. На пути к желанному жилью придется пройти следующие этапы.

- Заполняем заявку, приложив к ней базовый пакет документов, о котором мы уже поговорили. Сделать это можно как в отделении банка лично, так и онлайн через интернет-банкинг или сайт Сбербанка.

- Дожидаемся одобрения банка и, исходя из одобренной суммы, выбираем подходящее жилье на вторичном рынке.

Весьма вероятно, что вы заявите одну сумму, а банк вам одобрит другую. Если одобренная сумма будет намного меньше, придется либо искать деньги для доплаты или искать жилье дешевле.

- Специалист производит оценку выбранного жилого помещения и составляет отчет, который и передается банку.

- Ведутся переговоры с продавцом жилья, оговариваются условия заключения договора.

- Производится регистрация объекта недвижимости с залогом. Залог сохранится до погашения обязательства в полном объеме.

За каждым из этих действий скрывается куча различных нюансов, которые обязательно нужно обсудить с кредитным специалистом. Лучше чтобы такой специалист сопровождал все этапы оформления ипотеки.

Как оформить ипотеку выгоднее?

Покупка вторичного жилья в ипотеку может оказаться еще выгоднее, если вы при оформлении заявки укажите, что у вас есть сертификат на материнский капитал. Государство предоставляет немалую сумму, которая может быть использована по-разному. Можно с ее использованием сделать первоначальный взнос. А можно полностью или частично погасить ипотеку. Все будет зависеть от индивидуальных особенностей сделки.

Если вы не пользовались своим правом на налоговый вычет, то заключение договора об ипотеке это очень удачная возможность им воспользоваться. Налоговый вычет позволяет вернуть на счет 13% от суммы покупки в течение определенного времени. Максимально эта сумма может достичь 260 000 рублей, и она очень пригодится для погашения обязательства перед банком.

В заключение отметим, многие стали воспринимать ипотеку как нечто само собой разумеющееся. Но на самом деле заключение такого договора связывает семью обязательствами на очень большой срок, почти на всю жизнь. И уж если вы идете на такой шаг, идите на него осмысленно, изучив все подводные камни, чтобы в будущем не пожалеть о содеянном. Удачи!

Находить решение жилищного вопроса разные семьи предпочитают самыми разнообразными способами. Одни всю жизнь копят нужную сумму, другие занимают у друзей и родственников, а некоторые все же решаются на кредитные отношения с банком. Последний способ на сегодняшний день стал довольно доступен благодаря готовности финансовых учреждений идти навстречу потребителю, что выражается в большом разнообразии кредитных продуктов. В 2019 году вполне доступные условия кредита предлагает Сбербанк – один из крупнейших заимодателей страны.

Выбираем программу

Не секрет, что большая часть предложений по займам в Сберегательном банке реализуется сегодня при поддержке государства. Вызвано это намерением государства поддержать граждан, которые остро ощущают необходимость улучшения жилищных условий. Какой именно продукт выбрать, будет зависеть от множества факторов, которые мы и предлагаем рассмотреть подробнее.

Жилье в новостройках

Акционное предложение по данному виду кредитования действовало до конца июня 2017 года. В настоящее время такой программы в продуктовой линейке банка нет. Условия, которые действовали в момент проведения акции:

- стартовый взнос – 15%;

- срок – вплоть до 30 лет;

- ставка – 11,5% в национальной валюте;

- выдается без подтверждения имеющихся доходов, но первоначальный взнос при этом увеличивается до 50% от стоимости приобретаемого жилья;

- сумма – от 300 тысяч.

Важно: указанная ставка сохраняется только при оформлении страховки, как того требует банк. В противном случае ставка прирастет на 1%.

Для подписания договора заемщикам, которые уже получают зарплату через Сбербанк, достаточно иметь при себе только паспорт. Заполнить бланк-заявку можно .

Ипотека при поддержке государства

Получить кредит в Сбербанке на недвижимость можно и при поддержке государства. В финансовом учреждении запущена новая программа для семей, у которых в период обслуживания займа появится второй и/или третий ребенок. Речь идет о периоде с 1 января 2019 года до 31 декабря 2022 года. Этими же датами ограничено само предложение. Условия:

- взнос при оформлении договора – 20%;

- период кредитования – 30 лет;

- ставка – от 6%. При этом льготная ставка действует в первые три года кредитования после рождения второго, или в первые пять лет после появления третьего ребенка. По истечении этого периода базовая ставка увеличивается до 9,5% годовых;

- сумма – начиная от 300 тысяч.

При этом полностью отсутствует комиссия за оформление договора, а вот оформление страховки является обязательным. Если же ежегодное продление страхового полиса будет нарушено, ставка увеличится до 13%.

Максимальный заем, который можно получить в рамках программы, – 8 миллионов рублей, если мы говорим о жилье в Москве и Петербурге или их областях, и 3 миллиона, если приобретается недвижимость в других регионах. При этом речь в данном случае идет только о первичном рынке. Подача прошения возможна онлайн .

Требования к заявителю:

- возраст – 21-75 лет;

- стаж работы от полугода на последнем предприятии;

- наличие поручителей.

Оформить кредит можно и с привлечением материнского капитала.

«Молодая семья»

Рассчитывать на кредит на приобретение жилья в Сбербанке на льготных условиях сегодня могут молодые семьи. Важные условия: хотя бы одному из них должно быть не более 35 лет, и один из супругов должен иметь постоянное место работы. Кроме того, в банке придется документально подтвердить официально оформленные отношения, иначе воспользоваться предложением семья не сможет. Условия:

Рассчитывать на кредит на приобретение жилья в Сбербанке на льготных условиях сегодня могут молодые семьи. Важные условия: хотя бы одному из них должно быть не более 35 лет, и один из супругов должен иметь постоянное место работы. Кроме того, в банке придется документально подтвердить официально оформленные отношения, иначе воспользоваться предложением семья не сможет. Условия:

- срок кредита – до 30 лет;

- ставка – 8,9% годовых;

- первый взнос – от 20%.

Обратите внимание, что чем выше сумма стартового взноса, тем на меньший процент может рассчитывать заемщик. При этом ставка в 8,9% сохранится только тогда, когда молодая пара внесет 50% от стоимости жилья. Подать заявление можно

Строящееся жилье

В данном случае речь идет исключительно о первичном рынке. Основные условия выглядят так:

- сумма – от 300 тысяч;

- ставки – от 7,40% по программе субсидирования; от 9,40% – базовая;

- выдается на период до 30 лет;

- первый взнос – от 20%;

- предоставление подтверждения уровня доходов и занятости не является обязательным.

По этой программе заемщики получают возможность приобрести жилые квадратные метры, в том числе и на вторичном рынке. Комиссия за оформление договорных отношений и страховка отсутствуют. Период возврата средств ограничен 15 годами. Обеспечением по займу является кредитуемое жилье.

Кредит на строительство

Еще одна не менее привлекательная программа предусмотрена для тех, кто намерен построить свой дом самостоятельно. В этом случае все заявки рассматриваются в индивидуальном порядке. На особые условия могут рассчитывать молодые семьи. При этом важно помнить, что первый взнос начинается от 25%, а залогом может служить любое другое жилье, имеющееся у заемщика.

Оформление страховки происходит в обязательном режиме, а надбавка к ставке зависит от того, является ли заемщик клиентом банка.

Все перечисленные программы рассчитаны исключительно на граждан РФ.

5 правил комфортной ипотеки: Видео

Молодая семья с 2010 года откладывала ежемесячно n-ную сумму денег на покупку собственного жилья, так как проживала в квартире родителей одного из супругов. Деньги перечислялись на депозит одного из российских банков.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Каждый раз, когда, казалось бы, накоплена достаточная сумма денег, недвижимость возрастала в цене. И даже начисляемые проценты не могли перекрыть динамику роста стоимости жилья.

Все их надежды и старания были тщетны. Им помогла советом родственница, работавшая в банке, предложив подать документы на ипотеку. Собрав необходимые документы, молодые супруги подали заявку в банк на рассмотрение. Банк ее одобрил, и в скором времени молодая семья вселилась в новую квартиру.

Накопленные ими деньги на депозите составили приличный первоначальный взнос. Сейчас супруги счастливо живут в своем «гнездышке» и ожидают появления второго ребенка, родив которого смогут претендовать на материнский капитал. С его помощью можно погашать часть ипотечной ссуды.

Вот такой «happy and». Но его могло бы и не быть. Трудно в наше время угнаться за ценами на рынке недвижимости, которые с каждым годом возрастают в геометрической прогрессии.

Очень мало людей, которые могут себе позволить такую дорогостоящую покупку без привлечения со стороны дополнительных денежных средств. Поэтому и вынуждены ютиться на съемных квартирах или тесниться с родителями под одной крышей. И хотя сейчас на финансовом рынке существует множество различных программ, призванных облегчить покупку жилья, простому человеку в них разобраться очень трудно.

Какая программа наиболее выгодна, в каком банке лучше всего оформить заем, на что следует, в первую очередь, обратить внимание, как работает материнский капитал, что такое налоговый вычет? Вот об этом и пойдет речь в нашей статье, которая станет надежным навигатором в непростом выборе предлагаемых финансовых продуктов.

Где можно взять деньги на покупку жилья

Для покупки жилья самым действенным и безопасным способом привлечь дополнительные средства является обращение в банк.

Финансовые организации предлагают заемщикам различные виды кредитования, самыми популярными из которых являются:

- ипотека;

- ипотека для военнослужащих;

- целевой заем;

- льготный кредит с госсубсидированием;

- потребительская ссуда.

У каждого из этих продуктов есть свои преимущества, однако они не лишены и своих недостатков. Любой крупный российский банк имеет в своем арсенале все виды займов, перечисленные выше. Давайте разберем каждый из них, чтобы иметь представление об условиях их предоставления.

Ипотека

Ипотечная ссуда – вид заимствования, предлагаемого банками, с обязательным обеспечением, часто под залог имеющегося жилья. Залогом, согласно от 16 июля 1998 года (с изм. от 05.10.2015г), может быть любое недвижимое имущество, находящееся в собственности заемщика.

Его оценочная стоимость должна быть адекватна размеру выданной ипотеки.А это значит, что, в случае невозврата клиентом долга, продажа залогового имущества обеспечивает покрытие издержек и убытков банка.

Невозможно под ипотеку приобретать жилье, которое:

- находится в муниципальной или госсобственности, так как оно не может быть отчуждено в случае необходимости;

- на правах собственности принадлежит несовершеннолетним или частично (полностью) недееспособных граждан.

Если над такими субъектами установлена опека или попечительство, то под ипотеку принадлежащее им жилье может быть предоставлено только с согласия соответствующих органов социальной защиты (). Кроме того, согласно , не подлежит ипотеке жилье, имеющее правовое обременение или если на него предъявлено право третьими лицами.

Под ипотеку можно приобретать:

- квартиры;

- дома;

- дачи;

- земельные участки;

- а также часть квартир или домов.

(нажмите для увеличения)

Основными параметрами ипотеки являются:

- Первоначальный взнос – не менее 10% собственных денежных средств (редко 0%).

- Максимальная сумма займа составляет от 50- 90% стоимости залогового имущества (приобретаемого жилья).

- Выдается на срок до 30 лет. Следует обратить внимание на то, что оптимальным сроком оформления ипотеки является 18 лет. Пролонгация увеличивает переплату при почти неизменном размере регулярного взноса до момента погашения долга.

- Выдается как в отечественной валюте, так и долларах и евро.

Совет! В какой валюте вы получаете свой постоянный доход, в такой и берите заем. В противном случае есть риск увеличения финансовой нагрузки при валютных колебаниях, с которым вы можете не справиться.

- Низкая процентная ставка, не превышающая 12%.

- Максимальная сумма кредита – обычно до 20 млн. рублей .

Идеальным заемщиком для банка является:

- российский гражданин в возрасте от 18 до 75 лет на момент окончания действия договора ипотеки;

- имеющий положительную КИ;

- официально трудоустроен не менее 4 месяцев на момент обращения за ипотекой;

- имеющий достаточный доход, способный обеспечить безболезненный для него возврат долга.

Единственным недостатком ипотеки является требование обязательного наличия в собственности любого объекта недвижимости, предпродажная стоимость которого является достаточной для обеспечения покрытия убытков банка в случае необходимости.

Льготный для военнослужащих

Специально для военных существует специфический вид ипотечного займа, условиями которого является вступление в накопительно-ипотечную систему. Преимуществом такого вида займа является то, что независимо от имеющихся жилищных условий и семейного положения, военнослужащий может получить готовое жилье в личную собственность.

Исходя из госпрограммы в федеральный бюджет закладывается определенная сумма денег на каждого контрактника. Эта сумма рассчитывается исходя из средних цен на квадратный метр жилья на каждый год.

Уже через 3 года непрерывной службы в армии контрактник имеет право на льготную ипотеку.

Примечательно то, что первоначальный взнос по военной ипотеке, а также выплата долга по кредиту осуществляется за счет средств специального счета Минобороны РФ. Выделяемая сумма займа рассчитывается в зависимости от срока службы и ограничивается определенным лимитом, который устанавливается каждый год разный.

После 20 лет прохождения службы в армии, военнослужащий получает право на получение 54 кв. м. жилья в том городе, где он захочет проживать в дальнейшем. Если же военный претендует на большую площадь жилья, разницу будет выплачивать сам.

Процент по ипотеке равен ставке рефинансирования Центробанка (сейчас 11%) плюс до 3%. Дополнительный процент зависит как от возраста военного, так и от типа жилья. Но общий процент устанавливается без учета суммы и срока погашения долга, а также наличия первоначального взноса и личной страховки.

Целевой кредит на покупку жилья

Целевой заем потому и называется так, что предназначен к использованию только по предусмотренному назначению, т.е. оформляя его, заемщик преследует определенную цель. В нашем случае –покупку квартиры или другого жилья.

Использование заемных средств строго контролируется банком. С определенной периодичностью заемщик обязан предоставлять отчет о расходовании денежных средств, подтверждать целевое их использование.

До погашения долга по такому займу приобретенное жилье хоть и принадлежит по праву заемщику, но находится в залоге у банка.

Это значит, что владелец может распоряжаться жилплощадью по своему усмотрению: прописывать кого-то, сдавать в аренду, проживать там. Но продать без разрешения банка такую недвижимость пока нельзя. Вплоть до момента полного погашения целевого кредита.

Отличия целевого заимствования от других видов кредитования:

- сниженные процентные ставки (до 9%);

- обязательное страхование предмета залога;

- обязательное страхование здоровья и жизни заемщика.

И хотя банк требует гораздо больший пакет документов для его оформления, получить целевой заем гораздо проще. А особенностью такой сделки является его безналичность. Банк сам поэтапно перечисляет деньги подрядной организации, строящей индивидуальный или многоквартирный дом.

Требования кредиторов для приобретения жилплощади

Требования банков к заемщикам типичны и представлены в нижеследующей таблице.

Таблица. Требования и условия банков для предоставления долгосрочных займов на приобретение недвижимости.

Льготный

Постановлением Правительства РФ от 29 февраля 2019 года №150 продлено действие Программы по предоставлению льготной ипотеки с государственной поддержкой. Эта Программа рассчитана только на приобретение первичной недвижимости.

Таблица. Условия займа для льготников.

Государство до 01.03.2016 года покрывало 3,5% годовых, а после этой даты возмещаться будет только 2,5%. Если при неизменной ставке рефинансирования ЦБ до даты изменения льготную ипотеку можно было получить под 11,4%, то сейчас – под 12%.

Как получить льготный займ

Право на получение льготной ссуды имеют такие категории граждан РФ:

- Государственные служащие;

- Социально незащищенные семьи, имеющие льготы как многодетные, малообеспеченные, или проживающие с детьми-инвалидами;

- Молодые семьи, имеющие 2 и более детей;

- Нуждающиеся семьи в улучшении жилищных условий и др.

И хотя для них нет каких-то специальных законов, применяются пониженные ставки за пользование кредитом и пролонгированные сроки его погашения. Льготы распространяются только на нормированную площадь, например, для одинокого человека – 33 кв.м., для семьи – 42 кв.м плюс по 18 кв.м. на каждого 3-го и последующего члена.

Если предоставить подтверждающие особый статус заемщика документы, можно получить кредит с процентной ставкой не более 13%. Кроме основных документов необходимо предоставить в банк специальные сертификаты, например, материнский или жилищный.

Без первоначального взноса

Ипотеку без первоначального взноса можно получить, имея жилищный или материнский сертификаты.

В остальных случаях необходимо или взять или иметь залоговое имущество, которое банк посчитает возможным к последующей его реализации в случае невыплаты долга ().

Жилищный сертификат имеют военнослужащие, накопившие государственную субсидию в рамках целевой программы согласно «О некоторых вопросах реализации подпрограммы «Выполнение государственных обязательств по обеспечению жильем категорий граждан, установленных федеральным законодательством» федеральной целевой программы «Жилище» на 2011–2015 годы».

Материнский капитал является именным и выдается:

- женщинам, имеющих второго и последующих детей согласно ;

- мужчинам согласно аналогичных условий;

- детям-сиротам после смерти родителей.

Положенные законом средства накапливаются на специальном счете в ПФ РФ, которые каждый год пересчитываются исходя из фактического уровня инфляции (подробнее здесь). Характер этого сертификата целевой, деньги могут быть потрачены только на покупку жилья или обучение детей.

Кроме того, в минимальном перечне льгот, предоставляемых многодетным семьям, которые, согласно пункта д) закреплены на федеральном уровне, предусмотрены на покупку жилья для нуждающихся.

На региональном уровне разрабатываются специальные программы, помогающие таким семьям обрести социальное жилье.

Приобретение вторичного жилья

За приобретение вторичного жилья раньше принято было рассчитываться сразу наличными. Сейчас многие крупные банки выдают ипотеку под вторичное жилье практически на тех же условиях, что и под новостройки.

По ежемесячным платежам погашение ипотеки сравнимо с арендой жилья. Только в данном случае вы будете рассчитываться за свою собственность, а не отдавать те же деньги чужим людям.

Перед тем, как выдать кредит на приобретение жилья на вторичном рынке, банк предлагает комплекс услуг по юридической проверке квартиры, ее оценке, контроле за расчетом с продавцом и др. Это является гарантией надежности приобретения и прозрачности сделки.

Например, в Сбербанке можно получить ссуду на покупку квартиры с вторичного рынка под 25,3% на срок до 20 лет. Но потребуется внести первоначальный взнос в размере 30% от стоимости жилья. Процентная ставка более 25% действует только первый год.

При ответственном погашении долга процентная ставка каждый последующий год уменьшается, что является маленьким, но существенным бонусом для заемщика.

Для таких займов предусмотрена комиссия в размере 0,99% от суммы покупки, которая оплачивается при оформлении договора кредита.

Кредиты на покупку жилья отдельным категориям граждан

Доступные программы крупных российских банков предлагают пожилым людям, имеющим пенсию, улучшить свои жилищные условия. Купить квартиру или дом, или дачу можно как на первичном рынке, так и вторичном.

Например, Сбербанк может выдать кредит на покупку жилья пенсионерам:

- сроком до 30 лет;

- первоначальный взнос составляет только 15% от стоимости приобретаемого жилья;

- максимальная сумма ипотеки может достигать до 85% общей стоимости недвижимости;

- в качестве залога может быть приобретаемая квартира или дом;

- не предусмотрено для пенсионеров каких-бы то ни было комиссий.

Кредит на покупку жилья молодому специалисту – еще один вид социальной ипотеки.

Им может воспользоваться молодой специалист, имеющий гражданство РФ, диплом об окончании ВУЗа и проработавший по специальности не менее 3-х лет:

- Процентная ставка по льготным займам начинается с 8,5% годовых;

- первоначальный взнос требуется в размере 10% от полной стоимости жилья;

- выдается на срок до 25 лет.

На покупку жилья хоть и предоставляется банками под гораздо меньший процент, чем рублевая ипотека, тем не менее, прежде, чем на него решиться, нужно хорошо подумать. Прежде всего нужно ответить себе на вопрос: «Смогу ли я, имея рублевый доход, стабильно выплачивать долг, не взирая на курсовые колебания валюты?»

Валютную ипотеку можно брать тем заемщикам, которые ежемесячно получают и уверены в том, что и будут в далеком будущем получать доход в соответствующей ипотеке валюте.

Как рассчитать кредит на покупку жилья

Многих пугает большой процент переплаты по ипотеке.

Приведем такой пример:

- Допустим, Андрей купил квартиру в 2005 году за 650 тысяч рублей .

- Отдал первоначальный взнос в размере 150 тысяч рублей .

- Ссуда была выделена банком 500 000 рублей под 22,5% годовых на 10 лет.

- К 2019 году переплата составила 115%, а это 578 000 рублей .

- Банк получил 1 млн. 78 тысяч рублей .

- Но к этому времени стоимость его квартиры возросла до 3 млн.рублей .

Можем сделать вывод. Если бы Андрей пытался бы накопить деньги на квартиру, то он бы не успевал за все возрастающими с каждым годом ценами на недвижимость. А с помощью ссуды он хоть и переплатил более 100%, однако все равно его выгода составила почти 2 млн. рублей .

К тому же, при покупке недвижимости, согласно ст.220 НК РФ, положен имущественный налоговый вычет в размере 13% подоходного налога от стоимости квартиры. Но не более 260 тысяч рублей (2 000 000 х 13%). Он рассчитывается исходя от уплаченного НДФЛ в бюджет за каждый год. Если вы впервые обратились за вычетом, то можете получить сумму за 3 года.

Например:

- при зарплате в 20 000 рублей , вы за год платите 20 000 х 13% х 12 мес. = 31,2 тыс. рублей

- за 3 года эта сумма утроится: 31,2 х 3 = 93,6 тысяч рублей .

- эта сумма вам будет переведена на указанный счет;

- оставшаяся положенная сумма вычета может быть получена вами в последующие годы или вы будете освобождены от уплаты НДФЛ до момента компенсации 166,4 тыс. рублей.

А чтобы не заморачиваться со сложными расчетами, в сети Интернет есть специальный онлайн калькулятор, с помощью которого можно легко и быстро рассчитать ежемесячный платеж. Достаточно только внести полную сумму займа, на какой срок хотите его взять и предлагаемый банком процент за пользование заемными деньгами.

Банки, предлагающие жилищные займы

Многие российские банки предлагают ипотечные программы, с помощью которых граждане могут улучшить свои жилищные условия. Это долгосрочные целевые займы, рассчитанные на погашение долга до 30 лет. Первоначальный взнос обычно составляет от 15 до 50% стоимости недвижимости. Максимальная сумма ипотеки составляет до 20 млн. рублей под 16-20% годовых.

Сбербанк России — это один из крупнейших банков в Российской Федерации. Именно это финансовое учреждение стало вести разработки по всевозможным банковским предложениям, связанных с ипотечными кредитами для своих клиентов. Даже несмотря на то что в настоящее время в России сложная экономическая ситуация, Сбербанк не престает совершенствоваться. Сегодня этот популярный банк предлагает наилучшие условия по жилищному кредитованию. Поэтому здесь жилищный кредит достаточно часто оформляется нашими гражданами.

Необходимы документы для оформления ипотечного кредита

Для того чтобы взять жилищный кредит от сбербанка, необходимо прочесть условия 2016. Помните о том, что в таком случае вы обязательно примите верное решение. Всем известно, что основным преимуществом заемщика является его положительная кредитная репутация. Данные клиенты всегда будут приветствоваться в Сбербанке. Прежде чем обратиться за оформлением кредита в банк, человек должен осознавать, что данное финансовое учреждение будет предъявлять к нему определенные требования. Для этого, ему нужно будет собрать пакет документов:

- Бумага, удостоверяющая наличие официального дохода. Данным документом является справа 2-НДФЛ. Выдача справки производится в бухгалтерии той компании, в которой он трудоустроен.

- Паспорт Р.Ф. Человек обязательно должен быть прописан на территории Р.Ф.

- Если заемщиком выступает пенсионер, то он тоже должен предоставить справку из ПФР.

- Также необходимо иметь при себе трудовую книжку и копию, заверенную бухгалтером.

- Ипотечный кредит будет выдан только тогда, когда у вас имеется непрерывный трудовой стаж не менее 6 месяцев на одном месте работы.

Сбербанком была разработана целая линейка кредитных ипотечных продуктов для различных возрастных категорий граждан – от 21 года до 75 лет.

На что можно расходовать полученные денежные средства

Из этой публикации вы сможете узнать о том, как взять жилищный кредит в сбербанке. Но еще в этой статье мы расскажем о том, на что можно расходовать полученные денежные средства. Занимаясь оформлением ипотечного кредита в Сбербанке, заемщик обязательно должен помнить о том, что ему придется приобрести недвижимость, которая будет располагаться на территории России. Он может купить:

- Квартиру в строящегося доме либо уже готовую.

- Долю в доме либо квартире.

- Участок, с имеющимся на нем домом.

Но это, конечно, далеко не весь список имеющихся возможностей. Деньги можно расходовать на приобретение не одного, а сразу 2-ух жилых объектов. Допустим, дачный участок и квартиру. Также деньги можно потратит на:

- Ремонт квартиры.

- Если же жилье, является частью старого жилого фонда, деньги можно израсходовать на его восстановление.

Условия жилищного кредита в Сбербанке России

Здесь мы говорим о том, как взять жилищный кредит в сбербанке. Помимо того, мы в этой статье перечислим какие здесь существуют условия, и какие придется собирать документы для этого случая. Самыми основными условиями для предоставления кредита являются:

- Получение денежных средств в различных валютах – рублях, долларах и евро.

- Нет ограничений минимального размера ипотечного кредита.

- Данный может быть предоставлен банком на срок до 1 года, но не более чем на 30 лет.

- Клиент не оплачивает штрафы или комиссии при досрочном погашении ипотечного займа.

- Если же у клиента не хватает дохода, ему потребуется найти созаемщиков или поручителей.

О процентных ставках

Процентная ставка, как правило, зависит от выбранного клиентом продукта и многих других моментов. Данное значение может составлять от 9,5 до 15%. При приобретении квартиры процент по валюте будет ниже. Те клиенты Сбербанка, которые получают зарплату либо пенсию в данной кредитной компании, будут иметь очень выгодные условия по кредиту. Так как работники банка располагают информацией о платежеспособности своего клиента. Для данной категории граждан предусмотрены свои льготы по кредитам.

Программы жилищного кредита в Сбербанке, в данный момент

В настоящее время, существует большое число различных банковских продуктов, которые были разработаны специалистами Сбербанка. Они позволяют приобрести ипотечный кредит на более выгодных условиях. Выделим одни из самых интересных:

Кредит на недвижимость. Данный продукт позволяет клиенту приобрести квартиру, но также и любой другой объект недвижимости. В этом случае, квартира относится к вторичному рынку. Можно также участвовать в долевом строительстве. При получении кредита суммой в 1 миллион руб. можно найти всего одного поручителя, который имеет хороший доход. Если же клиент нуждается в получении суммы, больше миллиона рублей, то нужен будет оформлять залог. Данным залогом может выступить покупаемая квартира.

Ипотечный стандарт. По данной жилищной программе в качестве залогового имущества выступает любое жилье. Самым главным здесь является тот факт, что в районе 30% придется внести на первоначальный взнос.

Молодая семья. По этой программе есть возможность получить недвижимость супругам, которые не достигли возраста 35 лет. Банк может принять во внимание общий доход их родителей. Первоначальный взнос по этой программе будет составлять 15%. Можно также получить небольшую отсрочку по платежам, если родится ребенок до наступления 3-ех лет.

Ипотечный кредит. При этой программе залогом будет являться недвижимость, которая покупается на денежные средства, получаемые в банке. В данном случае, поручительство не будет обязательным.

Ипотечный кредит. Данная программа уникальна. Деньги выделяются банком на приобретение жилья, которое является собственностью других заемщиков, оформившие кредит на строительство в Сбербанке. Недвижимость выступит в роли залогового имущества.

Выводы

Как видите, чтобы взять жилищный кредит в сбербанке, нужно рассчитать проценты, которые могут быть начислены в результате этого действия. На сегодняшний день Сбербанком было разработано несколько вариантов по платежам. Это дает возможность клиентам более комфортно и удобно производить погашение задолженности. Заемщик имеет право заняться оформлением автоматического снятия нужной денежной суммы с имеющейся у него карты.

Полезные статьи по заработку:

Микрофинансовая организация SmartCredit (Смарт…

Микрофинансовая организация SmartCredit (Смарт…