Можно ли работать фрилансером без оформления ип. ИП — проклятие для фриланса

Здравствуйте! В этой статье мы поговорим о том, зачем ИП фрилансеру.

У многих фрилансеров возникает резонный вопрос: «Зачем мне ИП, если я и так могу работать нормально». В этой статье я попробую объяснить, нужно ли обычному фрилансеру регистрироваться в качестве ИП, когда это лучше всего делать и сколько придется платить за приобретение официального статуса.

Зачем ИП фрилансеру

- Официальный статус.

- Социальные гарантии.

Когда вы официально регистрируетесь, получаете возможность работать на себя. Придется платить налоги, страховые взносы и заморачиваться с оформлением договоров и переводом денег по расчетным счетам. Но при этом вы повышаете свой статус в глазах потенциальных заказчиков, банков и государства.

ИП фрилансеру нужно, чтобы выйти из тени и начать легально получать собственные доходы. Со всеми вытекающими бонусами.

Но если говорить откровенно, фрилансер без ИП также прекрасно может работать.

Когда стоит регистрироваться как ИП

Статус ИП проще всего сравнить с официальным трудоустройством, только в роли работодателя выступаете вы сами. Также платятся налоги, также оформляются страховые взносы, проходят операции через счета банков и т. д. И та же самая схема: можно работать и получать зарплату в конвертах (просто не платить налоги) и не иметь социальных гарантий на будущее.

Но есть одно весомое различие: если организацию уличат в том, что она платит зарплату в конвертах, то оштрафуют не сотрудников, а ответственных лиц и юридическое лицо. А вот если фрилансер будет получать нигде не зарегистрированные доходы, то ответственность понесет именно он.

Статус ИП приносит дополнительное преимущество — крупных заказчиков. Фирмы предпочитают работать с ИП просто потому, что проводят все деньги официально. А за фрилансеров приходится платить на 3% взносов больше, чем за ИП. Поэтому, с чисто экономической точки зрения, работать с ИП гораздо выгоднее, если компания крупная.

Если у вас бывали случаи, когда крупные заказчики отказывались работать с вами потому, что вы не зарегистрированы, то пора бы задумываться об официальном статусе.

Но официальный статус - дополнительные расходы. Так что, если вы получаете 10-15 тысяч рублей в месяц, то 3 тысячи каждый месяц на взносы + оплата расчетного счета могут серьезно ударить по вашим доходам.

Не стоит спешить регистрироваться, когда у вас низкие доходы. Вы пока еще не очень интересуете налоговую, а вот взносы могут серьезно ударить по бюджету.

Если кратко резюмировать, ИП стоит открывать:

- Когда статус заказчиков уже достаточно высок и все сделки проводятся официально.

- Когда на ваши счета приходит большое количество денег (40-50 тысяч рублей каждый месяц).

- Когда вы всерьез озабочены вашими социальными гарантиями в будущем.

Плюсы и минусы открытия ИП

Теперь давайте подробно остановимся на плюсах и минусах открытия ИП для фрилансеров.

Плюсы:

- Более высокий статус для потенциальных заказчиков.

- Социальные гарантии. , дополнительные выплаты по болезни.

- Выход из тени. Налоговая неожиданно не попросит уплатить все взносы за период деятельности.

- Повышение статуса для клиентов банка. Для сотрудников банка надежность клиента идет в следующем порядке: официальная работа -> ИП -> -> безработный.

- Гарантия оплаты. При оформлении договора становится сложно оставить исполнителя без денег под каким-нибудь сомнительным предлогом.

За открытие ИП мы получаем два глобальных преимущества: статус и гарантии. Крупные заказчики предпочитают работать с ИП из-за более простой и дополнительной экономии на взносах. Помимо этого, если вы открываете ИП, то при высоком доходе сможете рассчитывать на солидную пенсию.

И как бонус: вы можете брать долгосрочные кредиты в банке. К примеру, чтобы , достаточно проработать 1 год в качестве ИП и показать, что оборот по счетам подходит для оплаты кредита. Без статуса индивидуального предпринимателя вам вряд ли выдадут кредит.

Минусы тоже есть:

- Оплата налогов и страховых взносов.

- Дополнительное открытие .

- Форс-мажорные ситуации. Банкам проще заморозить счет клиента, чем досконально разбираться, откуда ему пришли «сомнительные» деньги.

Вместе с официальным выходом из тени и приобретением статуса предпринимателя вы берете на себя определенные обязательства перед государством и . И со всеми вытекающими сложностями. Поэтому, прежде чем открывать ИП, советую ознакомиться с порядком уплаты налогов и текущей ситуацией относительно счетов предпринимателей в вашем городе и конкретном банке.

Сколько придется платить

Теперь давайте поговорим немного о деньгах. Если мы выходи из тени, то обязаны платить государству за то, что позволяет нам работать. Это нормально. Дополнительно мы будем платить за расчетный счет и операции по нему. Плюсом придется оформлять корпоративную карту, и если ваша обычная расчетная карта в другом банке, нужно платить комиссии за переводы или обналичивание средств.

В 2018 году сумма фиксированных страховых взносов - 36 238 рублей в год.

Фиксированную сумму страховых взносов вы заплатите вне зависимости от вашего дохода. Дополнительно, если за год вы получили более 300 000 рублей дохода, то придется заплатить 1% от превышения в страховые фонды.

Обслуживание счета — тоже расходы. Например, в стоимость годового обслуживания расчетного счета - 4 900 р. с консультациями по оплате налогов и своевременными переводами + 150 рублей в месяц за корпоративную карту.

В итоге: если вы получаете 50 000 рублей в месяц, то за весь год работы в качестве ИП должны заплатить 44 138 рублей или 3 678 рублей в месяц.

Как открыть ИП

Теперь давайте поговорим, как открыть ИП самостоятельно. Более подробно смотрите .

- Заполняем заявление на регистрацию ИП. Форма заявления - 21001. Помните, что исправления и корректирования ручкой в печатном документе не допускаются.

- Платим госпошлину на регистрацию ИП. Сумма к оплате - 800 рублей.

- Заполняем заявление на УСН. Для большинства фрилансеров эта схема налогообложения самая выгодная.

- Относим документы в регистрирующий орган.

- Возвращаемся через 3 дня.

Некоторые банки, к примеру, Точка, помогают начинающим ИП в вопросах регистрации.

После открытия ИП вам придется немного сменить схему работы:

- Найти типовой договор. Часто у заказчиков есть свой договор, по которому они работают с фрилансерами.

- При обсуждении заказа указывать, что у вас есть ИП и вы можете принимать платежи на расчетный счет.

- Подписываете договор, сканируете и 2 экземпляра отправляете клиенту. Он подписывает оба, оставляет у себя один, и один будет у вас на руках.

- Выставляете счет на оплату и отправляете заказчику. Получаете деньги на расчетный счет и пользуетесь ими по своему усмотрению.

Первые несколько раз это может быть сложным, но потом вы привыкнете. Мои коллеги, которые открыли ИП, говорят о том, что такое оформление сделок удобно, а большинство проблем по документообороту решают либо сторонние программы, либо банки.

Индивидуальный предприниматель - своеобразный скачок в статусе для фрилансера. Вы получаете возможность работать официально, все государственные гарантии, а также статус, который важен банкам и заказчикам. Если вы считаете, что все эти плюсы стоят 4 тысяч рублей в месяц - можно открывать ИП. Если для вас такая сумма критична - можно повременить, пока налоговая всерьез не возьмется за фриланс.

Хватит приравнивать фрилансера к предпринимателю. У меня есть опыт ведения предпринимательства как фрилансера в двух странах, и общее впечатление примерно одно: предпринимательство на фрилансеров не рассчитано.

Сейчас я попытаюсь объяснить почему.

Во-первых, фрилансер - это такой же наёмный рабочий, только:

- он работает с клиентом на проекте, а не на постоянке;

- обычно он работает удалённо, хотя на западе в основном наоборот - ездит к клиенту в офис.

В неидеальном мире, где существует 100500 бюрократических процедур и заморочек, фрилансер, официально назвавший себя предпринимателем (фирмой) и зарегистрировав ИП, получает в придачу:

1. Кучу сложной финансовой отчётности

Причём отчётность эта явно рассчитана на большие фирмы с офисом и тысячей сотрудников. Каждый раз, когда фрилансер пытается понять, касается ли очередное требование или закон непосредственно его, он вынужден протаскивать себя через игольное ушко бюрократических законов. Обычно само по себе ничего не подходит и нужно что-то подгонять и придумывать. Примеров полно:

- Декларация утилизации экологических отходов (сколько дизеля на тракторах ты потратил и загрязнил атмосферу) или сколько отходов производства ты выкинул, загрязнив планету;

- Декларация остатков нераспроданной продукции или материалов на конец года. Боже, какая у меня продукция?

- Всякие декларации о количестве работников, выплате им пенсии, мед.страховки, обучения их пожарной безопасности и прочее-прочее-прочее, что фрилансера никаким боком не касается и касаться не может.

- Книги учёта доходов, расходов и прочей ерунды.

У фрилансера априори нет расходов. Если ты всё-таки хочешь их учитывать (закупка оборудования для компа, машина и бензин на фирму, типа чтоб на встречи ездить, электроэнергия, интернет, и т.п.) - то получаешь ЕЩЁ гору отчётности, заполнение которой отнимает не только время и силы, но и повышает твою долю риска. Стоит только заполнить что-то не так или вписать в графу расхода что-то, что за расход вписать нельзя (например, если интернет на съёмной квартире зарегистрирован не на твоё имя) - и у тебя в будущем могут появиться проблемы при проверках.

2. Кучу обязательных платежей

Как минимум, это ФСЗН, медицинская страховка, пенсионный налог. И эти платежи тебя никак не касаются и ни от чего тебя на самом деле не страхуют - больничный тебе всё равно не дадут (а точнее дадут, но со смехотворной суммой, и скорее всего ты загубишь проект, клиента и репутацию - т.к. ты один и у тебя нет заместителей). Страховку за те же деньги можно купить частную, гораздо лучшего качества. Оплачиваемый отпуск в 21 день тебе тоже никто не даст и не оплатит. Пенсия? Не нужно про пенсию, это даже не смешно. Если все эти деньги откладывать - то и пенсия не нужна будет. Но платить это всё ты обязан каждый месяц, независимо от того, есть у тебя проекты-клиенты-заказы или нет. И это - самое плохое.

Ещё это значит, что ты не можешь взять отпуск, т.к. вместо оплачиваемого отпуска ты получаешь, мало того, что неоплачиваемый, так ещё и вынужден платить за это время все взносы, которые тебе ничего ровным счётом не дают. Списание расходов на фирму выглядит примерно так: купил новый монитор? Молодец! Вписал в расходы - чуть понизил налог. Продал старый монитор? Будь добр, впиши как приход и заплати с продажи налог. Теперь ты фирма и у тебя всё должно быть под учётом. Если что-то не сойдётся - штраф.

3. Риск и громадную ответственность

Кстати о штрафах. Индивидуальное предпринимательство - это риск. А точнее - официальное заявление о том, что теперь за все риски своей «фирмы» ты отвечаешь персонально и лично головой. Ты можешь сесть в тюрьму, т.к. теперь за неуплату налогов, сборов и неправильную бухгалтерию к тебе применяется не только административная, но и уголовная ответственность. Если что-то пойдёт не так и ты влетишь на большой штраф - конфискуют даже твоё личное имущество, а не только то, которое ты записал на фирму.

Становясь предпринимателем, ты берёшь на себя ответственности больше, чем директор ООО. Только у директора есть штат юристов и бухгалтеров, а у тебя нет даже юридического образования, чтобы понять, как правильно делать всю отчётность (которая, напомню, не рассчитана на фрилансеров от слова «совсем») или как ответить на неверную трактовку законов. Поэтому кроме финансового и отчётного груза ты добровольно берёшь на свои плечи еще и все «предпринимательские риски». К примеру, взял ты у банка кредит, заказал фуру селёдки, отправил её на завод для переработки, а фура не доехала - перевернулась - и вся селёдка сгорела в адском огне. Ты брал на себя предпринимательский риск. И теперь ты должен банку деньги, и у тебя конфискуют всё, до чего дотянутся. Похоже на будни фрилансера? Очень! Прям каждый день заказываю по фуре селёдки и поставляю куда-то продукцию!

Фрилансерство же - это когда ты рисуешь картины на заказ. Сегодня тебе позвонили и попросили нарисовать - ты нарисовал. Полгода никто не звонит - ты рисуешь для себя, для портфолио, для выставок. Творческие профессии вообще сложно отнести к бизнесу. Да и не столько в творчестве дело, сколько в том, что у тебя нет потока товаров. Ты рыбак - ловишь клиентов. Поймал рыбу - сделал проект - поел. Не поймал - не поел. У тебя нет никаких рисков, кроме риска за себя и свою семью. Тем более это не касается стоковых художников - там вообще не вижу, как рисование royalty можно назвать «Фирмой».

Оформляя ИП, ты просто сверху получаешь на свою голову ещё и ворох ненужных проблем. Ты становишься абсолютно беззащитным и незащищённым, а ещё и должен всем с три короба. Дисбаланс и ассиметрия во всей красе.

4. Невозможность быстро выйти сухим из воды

Самый последний привет ждёт вас, когда вы поймёте, куда попали, и попытаетесь выйти - вас так просто не отпустят. Процедура закрытия - отдельная песня. Чем больше вы «натворили» в процессе натягивания своей фрилансерской совы на правовой глобус отчётности - тем больше у вас будет проблем закрыть это всё чисто и без штрафов. Всю купленную на фирму технику нужно будет либо продать, либо приватизировать (в любом случае уплатив налог с её среднерыночной стоимости). Все отчеты закрыть, все взносы уплатить.

Но ничто не сравнится с той лёгкостью бытия, когда ваше ИП будет наконец закрыто и ликвидировано.

Поэтому я призываю фрилансеров не попадаться на эту популярную и раскрученную ловушку. Работайте по гражданским договорам, работайте как угодно, но ни за что не открывайте ИП - там ничего не рассчитано на фриланс. И дело даже не столько в расплывчатых определениях, фриланс это или бизнес, а в том, что на фрилансеров законы по-просту не рассчитаны и не написаны. Современный фрилансер как ИП чаще всего висит в правовом вакууме (что рискованно), либо пытается казаться фирмой (что дорого и накладно) - в зависимости от продвинутости законов страны.

Если я ещё когда-нибудь буду открывать свой бизнес, то только тогда, когда у меня будет магазин скутеров или точка продажи телефонов. И то, это будет скорее ООО, а не ИП, т.к. ИП - слишком большой риск и ответственность для одного человека.

Я работаю на фрилансе и не плачу налоги. Да, ужасно. Но как подумаю, что с миллиона рублей придется заплатить за год 130 тысяч непонятно за что, так сразу жаба начинает душить.

Я такой далеко не один. Почти все знакомые фрилансеры с заработком 600 тысяч и больше в год не платят налоги. Кто-то даже машины покупает, и ничего. Скажите, какие риски попасть под штраф и какого он может быть размера?

Сможет ли налоговая узнать о поступлениях на карту и доказать, что это доход? Надеюсь на ответ, люблю вас читать.

Евгений Т.

Евгений, вы и сами знаете, что поступаете неправильно, поэтому читать мораль о важности налогов не будем. Разберемся с правовой стороной вопроса и рисками.

Екатерина Мирошкина

экономист

По закону налоги нужно платить. Фрилансер может подавать декларацию как физлицо и платить 13% НДФЛ , но только если он не занимается предпринимательством.

Если вы оказываете услуги и регулярно получаете за это деньги - это уже бизнес. Тогда нужно зарегистрировать ИП или ООО , платить налоги и взносы. Это может быть 13% от дохода на общей системе или 6% на упрощенке.

Такие нарушение не фиксируются автоматически, поэтому, пока банк и налоговая ничего не заподозрили, вас не накажут. Может быть, для вас и ваших знакомых это продлится годы. Об этом могут вообще никогда не узнать.

В нашей стране нет контроля расходов, поэтому даже без официальных доходов можно купить машину или квартиру. Вы не обязаны объяснять, откуда взяли деньги на эти покупки. У налоговой нет полномочий сверять доходы и расходы граждан.

Но вы всё же рискуете. И вот почему.

Банк может заблокировать вашу карту. Все операции в банках проверяет финмониторинг. Если что-то покажется подозрительным, ваш счет могут заблокировать до выяснения обстоятельств. Это не прихоть банка, а требования закона и ЦБ . Ему подчиняются все банки.

Вам придется объяснить, откуда деньги. Для этого нужно представить в банк документы: кто и за что вам заплатил. Если вы не сможете этого сделать, то рискуете потерять доступ к своим деньгам и лишиться счета. Потом и другие банки могут отказать в обслуживании.

Таких историй все больше. Блокировки не всегда кажутся справедливыми, но банки обязаны проверять операции клиентов.

Налоговая оштрафует и доначислит налоги. Банк можете передать в налоговую данные о движениях по вашим счетам. Это обязанность любого банка в ответ на запрос при проверке.

Тогда вам придется уже налоговой объяснять, откуда взялись поступления на ваш счет. Может быть, вам помогает бабушка. Или это клиенты каждый месяц переводят деньги за услуги. Если налоговикам удастся доказать, что вы получаете доход и не платите налоги - а это не так сложно, - вас обвинят в предпринимательской деятельности без регистрации ИП .

Вот что вам придется заплатить в таком случае.

- Административный штраф - 2000 рублей, ст. 14.1 КоАП .

- Налоги за три года - 13% от поступлений, ст. 113 НК .

- Пеню за просрочку - 1/300 ставки ЦБ за каждый день, ст. 75 НК .

- Штраф за умышленную неуплату налога - 40% от суммы недоимки, ст. 122 НК .

- Штрафы за несданные декларации - до 30% от суммы налога за каждый год, ст. 119 НК .

В итоге может накопиться большая сумма - в десятки раз больше той, что вы заплатили бы добровольно как ИП .

Приставы займутся взысканием. Если вам начислят налоги и штрафы, их придется платить. Эти деньги с вас взыщут без суда или по судебному приказу. Однажды вы просто узнаете, что с карты списали все деньги. А потом еще и еще. Если на счетах не хватит денег, приставы могут запретить выезд за границу или арестовать имущество.

Налоговая может и не узнать о ваших доходах. Никто не следит за всеми движениями по счетам физлиц. Но может быть, уже сейчас налоговая ими заинтересовалась, а вы и не знаете. Например, если кто-то из клиентов учел ваши услуги в своих расходах или указал вас в декларации.

Как легализоваться

Если вы регулярно получаете доход, лучше сделать так:

- Оформить ИП на УСН . Госпошлина 800 рублей. Срок - 5 рабочих дней. На сайте налоговой можно зарегистрироваться со скидкой.

- Открыть счет в любом банке. Можно сделать это через интернет и никуда не ходить. Выберите подходящий тарифный план. Бывают даже без абонентской платы.

- Заказать услугу ведения бухгалтерии. Некоторые банки предоставляют ее бесплатно. Банк сам посчитает налоги, заполнит платежки и отправит декларацию в налоговую. Вам вообще ничего не придется делать.

- Завести корпоративную карту. Вы сможете платить за что угодно и снимать наличные, используя деньги на счете ИП . Но никто уже не предъявит претензий.

Если у вас есть вопрос о личных финансах, бизнесе и налогах, пишите: [email protected]. На самые интересные вопросы ответим в журнале.

Многие фрилансеры сомневаются, нужно ли им регистрировать ИП. Для ряда людей фриланс – это только подработка, и доходы носят периодический характер. Кто-то считает, что смысла регистрироваться при оборотах фрилансера 15-30 тыс. руб. в месяц или около того нет. Мы решили обсудить эти вопросы, и, заодно развеять мифы (если это мифы), которые имеются у фрилансеров.

1. Начнем с самого популярного вопроса. Многие фрилансеры убеждены, что если человек получает относительно небольшие доходы (15-30 тыс. руб. в месяц), то он никому не интересен, в том числе и проверяющим органам. Так ли это на самом деле или это миф и на практике заинтересовать могут и небольшие доходы?

Налоговый Кодекс РФ не содержит показателя, по достижении которого необходимо платить налог. Иначе говоря, «небольших» доходов в целях налогообложения не существует. Налог необходимо исчислять, декларировать и уплачивать с дохода любого размера, если только это не сделал работодатель в качестве налогового агента. Любые другие варианты являются нарушением законодательства и могут повлечь за собой налоговые санкции (остановимся на них, так как речь идет о небольших доходах; уклонение же от уплаты налогов в крупных размерах влечет за собой уголовную ответственность). Какова же ответственность, предусмотренная НК РФ? Согласно ст. 119 Кодекса, непредставление налоговой декларации влечет взыскание штрафа в размере 5 процентов не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей. Конечно же, уплата санкций не освобождает от необходимости оплатить сам налог. Итак, не платя налог с «небольших» доходов, вы рискуете увеличить размер своих платежей в бюджет на 30%.

Вы, наверное, слышали о многих своих коллегах, которые годами не озабочивались уплатой налогов, без каких бы то ни было последствий, - и отлично себя чувствуют. Однако такой подход можно признать оправданным лишь тогда, когда гражданин осознает всю меру и степень риска такого способа работы. Кроме того, нельзя забывать, что контрольная деятельность со стороны государства постоянно совершенствуется. Прежде всего, отметим наличие органов фин. мониторинга. И хотя сами по себе они не предпринимают каких-либо санкционных действий, но в соответствии с Положением о Федеральной службе по финансовому мониторингу, (действующая редакция утв. Указом Президента РФ от 21.12.2013 N 940) взаимодействуют с другими органами власти, включая правоохранительные, при наличии достаточных оснований полагать, что операция (сделка) связана с легализацией (отмыванием) доходов, полученных преступным путем, или финансированием терроризма.

В современных условиях, когда банковская тайна практически отсутствует, уклонение от уплаты налогов становится всё более рискованным.

2. Каким образом может осуществляться выявление людей, не декларирующих свои доходы? Например, человек получает перечисления от клиентов на карточку – может ли он заинтересовать проверяющие органы? Многие фрилансеры убеждены, что мелкие переводы никого не интересуют и их никто не контролирует. Но возможно, это миф?

Конечно, мелкие сделки никого не интересуют. Ведь финансовый контроль тоже стоит денег, и потратить 1 000 рублей на выявление уклонения от уплаты налога на сумму 3 рубля - согласитесь, крайне нерационально. Но здесь важен вопрос терминологии. А что есть «мелкий» перевод? 1 000 руб.? 10 000 руб.? А если 5 транзакций по 10 000 руб. или 100 переводов по 1 000 руб.? Критерия «мелкости» ведь не существует. На практике такие оценочные категории, как систематичность, большое число, незначительные размеры и ряд других, каждый банк определяет в конкретной ситуации самостоятельно. При этом банк исходит из масштаба и основных направлений своей деятельности, характера, масштаба и основных направлений деятельности клиентов, уровня рисков, связанных с клиентами и их операциями. Поэтому предлагаю рассмотреть не суммовые параметры переводов, а признаки, привлекающие внимание контролеров. Среди них:

Поступление денежных средств за короткий период от нескольких различных отправителей;

Отсутствие налоговых платежей в российский бюджет или осуществление таких платежей в незначительных размерах, не сопоставимых с масштабом деятельности получателя денежных средств;

Отношение объема снятых наличных средств к оборотам;

Отсутствие очевидного экономического смысла; например, ситуация, когда клиент получает перевод и сразу же отправляет всю сумму другому человеку;

Систематичность операций по отправлению и денежных переводов, особенно из разных стран от разных отправителей;

Резкое изменение характера операций по счету; например, постоянный клиент, регулярно посылавший деньги домой один раз в месяц, вдруг начинает отправлять большие суммы каждую неделю другим лицам;

Клиент регулярно совершает операции на сумму немного ниже ограничения, установленного законодательством или договором с банком;

Клиент часто отправляют переводы одному и тому же или связанным между собой получателям;

Клиент представляет различные документы, удостоверяющие личность, каждый раз, когда он получает перевод;

Часто получает денежные переводы, в каждом из которых его имя указано по-разному или допущены несущественные ошибки;

Получает несколько небольших переводов в один день или в течение нескольких последовательных дней, а затем отправляет один или несколько переводов другому лицу;

Получает частые переводы или большие суммы от разных лиц, проживающих за рубежом, без разумного объяснения такого поведения и другие.

Помимо вышеназванных объективных показателей не остаются без внимания и критерии субъективного поведения клиента:

Нервничает, суетится или агрессивен;

Настаивает на как можно более быстром проведении операции;

Неохотно предъявляет документ, удостоверяющий личность, или его документ кажется необычным, фальшивым либо содержащим ложные сведения;

Предлагает деньги или подарки в обмен на то, чтобы сведения о его операциях не были документально зафиксированы или не направлялось сообщение в уполномоченный орган;

Хочет помешать тому, чтобы сведения о его операциях были документально зафиксированы, а также тому, чтобы сообщение о его операциях было направлено в уполномоченный орган;

Совершает несколько операций в течение одного дня из одного отделения, но при этом старается обращаться каждый раз к разным сотрудникам;

Проявляет необычное любопытство в отношении внутренних систем контроля;

Пытается установить неформальные взаимоотношения с сотрудниками.

Постоянно совершает операции сразу после открытия, перед закрытием или во время пиковых часов нагрузки на отделение банка и другие.

Итак, ваши переводы могут заинтересовать контролеров. И причиной этого далеко не обязательно является суммовой размер транзакций по счету.

3. Допустим, фрилансер занимается какой-либо деятельностью и ее не оформляет. Какие штрафы либо иные наказания ему грозят в таком случае?

Ответ на этот вопрос подразумевает 2 аспекта:

Собственно уплату налогов с деятельности, приносящей доход, выраженный в конкретных суммах, поступивших на счета фрилансера;

Регистрацию своей деятельности в качестве предпринимательской.

Что касается первой части, то, о такого рода ответственности, мы говорили, отвечая на первый вопрос. Говоря же о регистрации фрилансера в качестве предпринимателя, необходимо, прежде всего, понять, действительно ли ваша деятельность относится к таковой. Вопрос этот не так прост, поэтому предлагаю рассмотреть его отдельно. Если всё же окажется, что регистрация предпринимательской деятельности была необходима, но вы этого не сделали, то это является серьёзным правонарушением и может привести к значительным штрафам или даже к лишению свободы

Осуществление предпринимательской деятельности без государственной регистрации в качестве ИП является прежде всего административным правонарушением. Но штраф за это нарушение небольшой - от 500 до 2000 руб. (ч. 1 ст. 14.1 КоАП РФ).

Более существенные штрафные санкции предусмотрены в НК РФ. В нем установлена ответственность за ведение предпринимателем деятельности без постановки на учет в налоговом органе. Штраф за это правонарушение взыскивается в размере 10% от доходов, полученных в результате такой деятельности за весь период ее ведения без постановки на налоговый учет (п. 2 ст. 116 НК РФ). При этом минимальный размер штрафа составляет 40 000 руб.

Кроме того, осуществление предпринимательской деятельности без регистрации может привести и к уголовной ответственности. Но только в тех случаях, когда это деяние причинило крупный ущерб гражданам, организациям или государству либо было сопряжено с извлечением дохода в крупном размере (если сумма полученного дохода превысила 1,5 млн. руб.) или особо крупном размере (если сумма дохода превысила 6 млн. руб.).

Если гражданин ведет предпринимательскую деятельность без регистрации, в результате которой был причинен крупный ущерб третьим лицам либо извлечены доходы в размере, превышающем 1,5 млн. руб., к нему может применяться одна из следующих мер уголовной ответственности (примечание к ст. 169 и ч. 1 ст. 171 УК РФ):

Штраф в размере до 300 000 руб. или в размере заработной платы или иного дохода осужденного за период до двух лет;

Обязательные работы на срок до 480 часов или арест на срок до шести месяцев.

Ведение предпринимательской деятельности без регистрации, сопряженное с получением дохода в особо крупном размере, превышающем 6 млн. руб., наказывается одной из следующих мер (ч. 2 ст. 171 УК РФ):

Штрафом в размере от 100 000 до 500 000 руб. или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет;

Принудительными работами на срок до пяти лет;

Лишением свободы на срок до пяти лет со штрафом в размере до 80 000 руб. или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

4. Многие фрилансеры работают с клиентами из разных стран. Получается, чтобы официально работать с иностранными клиентами, им нужно открывать валютный счет и проходить валютный контроль. Насколько сложны эти процедуры и затраты по времени? Не получится ли так, что фрилансер, решивший оформить все, как полагается, столкнется с бумажной волокитой?

Не думаю. Во-первых, процедура открытия валютного счета является стандартной и никаких сложностей не вызывает. Во-вторых, валютный контроль осуществляются только в отношении фирм и ИП. Во-третьих, для открытия паспорта сделки требуется, как правило, только копия контракта с заказчиком. Ну и, пожалуй, самое главное: паспорт сделки необходимо оформлять только на контракты, сумма обязательств по которым равна или превышает в эквиваленте 50 тыс. долларов США.

5. Если фрилансер работает с компанией, и получает от нее деньги – обязан ли он платить налоги? Ведь по законодательству РФ юридические лица, выплачивая деньги физическим лицам, являются налоговыми агентами и должны уплачивать налоги за физических лиц. Если же они налоги не уплатили, то это их проблемы, и фрилансер в этом случае закон не нарушает?

Действительно, по общему правилу налоговый агент обязан удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате и уплатить её в бюджет. Если же по каким-то причинам этого сделано не было, то фрилансер должен заплатить налог в бюджет самостоятельно. Согласно НК РФ физические лица, получившие доход, при выплате которого не был удержан НДФЛ, обязаны самостоятельно исчислить НДФЛ с такого дохода, представить по нему декларацию по НДФЛ, а также уплатить исчисленный налог по месту жительства на основании данных налоговой декларации.

6. Может ли фрилансер не регистрировать ИП и платить налоги, ежегодно подавая декларацию как физическое лицо? Или это неправильная схема и нужно обязательно регистрировать ИП?

Что касается обязанности регистрации ИП, то, как мы уже говорили, необходимо понять, относится ли ваша конкретная деятельность к предпринимательской в том смысле, как это понимается законом..

ФНС в ряде своих писем указывала, что одного только факта совершения гражданином сделок на возмездной основе недостаточно для того, чтобы признать его предпринимателем (Письма от 25.02.2013 N ЕД-2-3/ и от 08.02.2013 N ЕД-3-3/). Для этого необходимо, чтобы такие сделки образовывали именно предпринимательскую деятельность. Значит, только если возмездные сделки, заключаемые физическим лицом, имеют признаки предпринимательской деятельности, это лицо обязано зарегистрироваться в качестве индивидуального предпринимателя и уплачивать налоги с получаемых доходов как ИП. Такие же выводы содержатся в документах УФНС по г. Москве (письма от 27.09.2012 N 20-14/ , от 10.01.2012 N 20-14/2/ , от 15.06.2009 N 20-14/ , от 29.12.2008 N 18-14/ и от 25.12.2008 N 18-14/4/121074).

Что же контролеры понимают под предпринимательской деятельностью физического лица? Налоговое законодательство не содержит определения предпринимательской деятельности, поэтому налоговые органы руководствуются другими отраслями права, прежде всего ГК РФ (п. 1 ст. 11 НК РФ). В гражданском законодательстве под предпринимательской понимается самостоятельная деятельность, которая осуществляется на свой риск и направлена на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (абз. 3 п. 1 ст. 2 ГК РФ). Ею вправе заниматься лишь те лица, которые зарегистрированы в установленном законом порядке, то есть юридические лица и ИП.

По мнению ФНС России, о наличии в действиях гражданина признаков предпринимательской деятельности могут свидетельствовать, в частности, следующие факты (Письма от 25.02.2013 N ЕД-2-3/ и от 08.02.2013 N ЕД-3-3/):

Изготовление или приобретение гражданином имущества с целью последующего извлечения прибыли от его использования или реализации;

Ведение гражданином учета хозяйственных операций, связанных с осуществлением им сделок;

Взаимосвязанность всех сделок, совершенных гражданином в течение определенного периода времени;

Наличие устойчивых связей с продавцами, покупателями либо прочими контрагентами.

Следовательно, чтобы решить вопрос о наличии или отсутствии признаков предпринимательской деятельности, налоговики прежде всего анализируют цели, для которых гражданин приобрел то или иное имущество, а также систематичность совершения им сделок, причем как по приобретению, так и по продаже товаров, работ или услуг. Так, ФНС России дополнительно обращает внимание на следующее (Письмо от 25.01.2011 N КЕ-3-3/): «квалификация доходов, относящихся к предпринимательской деятельности, зависит от совокупности факторов, составляющих суть конкретного вида предпринимательской деятельности: оснований, в связи с которыми получено право собственности на реализуемое имущество, целей осуществляемых операций купли-продажи указанного имущества, а также наличия свидетельств о систематическом осуществлении указанных операций". При этом под систематическим ведением бизнеса налоговики понимают совершение гражданином не менее двух сделок в течение года.

Согласно ГК РФ одним из признаков предпринимательской деятельности является ее направленность на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (абз. 3 п. 1 ст. 2 ГК РФ). Однако дополнительно не уточняется, в каких именно случаях можно говорить о систематическом получении гражданином прибыли. Как на практике инспекторы определяют, приносит та или иная деятельность систематический доход?

Обычно они исходят из определения термина "систематический", приведенного в п. 3 ст. 120 НК РФ. В абз. 3 этого пункта говорится о том, какие нарушения правил учета доходов и расходов и объектов налогообложения являются грубыми. В этом контексте под термином "систематический" понимается совершение нарушения два раза и более в течение календарного года. Аналогичным образом оценивают московские налоговики и систематичность получения гражданином прибыли от совершения им тех или иных возмездных сделок (Письма УФНС России по г. Москве от 14.03.2005 N 09-10/15594 и УМНС России по г. Москве от 30.03.2004 N 29-08/21721). В частности, они указывают: "для применения штрафных санкций к физическому лицу в соответствии с частью 1 статьи 14.1 КоАП РФ за ведение предпринимательской деятельности без государственной регистрации в качестве индивидуального предпринимателя необходимо установить, что данное лицо систематически осуществляло деятельность, направленную на получение прибыли, то есть не менее двух раз".

Таким образом, о систематическом ведении физическим лицом предпринимательской деятельности можно говорить, даже если в течение календарного года оно совершило всего две возмездные сделки, направленные на получение прибыли. Но естественно, такой вывод можно сделать только при наличии иных признаков, свидетельствующих об осуществлении гражданином такой деятельности.

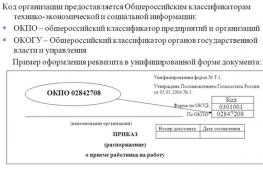

Помимо перечисленных признаков предпринимательской деятельности, на практике инспекторы обращают внимание еще на несколько важных факторов. Например, московские налоговики со ссылками на Общероссийский классификатор видов экономической деятельности (ОКВЭД) отмечают, что предпринимательская или экономическая деятельность имеет место в том случае, когда оборудование, рабочая сила, технологии, сырье, материалы, энергия, информационные и иные ресурсы объединяются в производственный процесс, целью которого является производство продукции, выполнение работ или оказание услуг (введение к ОКВЭД, утвержденному Постановлением Госстандарта России от 06.11.2001 N 454-ст). Такая деятельность характеризуется затратами на производство, процессом производства и выпуском продукции или оказанием услуг (Письма УФНС России по г. Москве от 10.01.2012 N 20-14/2/ , от 25.01.2008 N 18-12/3/005988 и от 30.03.2007 N 28-10/28916). По мнению инспекторов, только при наличии всех указанных признаков физическое лицо обязано зарегистрироваться в качестве предпринимателя и уплачивать налоги как ИП.

Важнейшим моментом для отнесения деятельности к предпринимательской является присутствие предпринимательского риска. ФНС особо подчеркивает, что одной из характерных особенностей предпринимательской деятельности является наличие при ее осуществлении риска. Предпринимательский риск гражданина заключается в вероятности наступления событий, в результате которых продолжение данной деятельности станет просто невозможным (Письма ФНС России от 25.02.2013 N ЕД-2-3/ и от 08.02.2013 N ЕД-3-3/ , УФНС России по г. Москве от 07.10.2011 N 20-14/2/). К предпринимательским рискам, в частности, относится опасность недополучения гражданином доходов или прибыли, возникновения материальных и финансовых потерь при ведении предпринимательской деятельности. Однако в письмах контролирующих органов не разъясняется, как на практике оценивать, имеются ли в действиях гражданина указанные риски. Видимо, инспекторы на местах делают вывод о наличии или отсутствии этого признака предпринимательской деятельности исходя из своих внутренних убеждений, которые должны быть основаны на полном анализе и исследовании всех обстоятельств по конкретной ситуации.

При этом ФНС России отмечает, что признаки предпринимательской деятельности, исходя из которых принимается решение о необходимости регистрации физического лица в качестве ИП, носят лишь оценочный характер (Письмо от 08.02.2013 N ЕД-3-3/). Для того чтобы правильно квалифицировать действия гражданина, налоговикам необходима полная и всесторонняя информация обо всех обстоятельствах его деятельности. Без этих сведений они просто не смогут принять решение.

Отдельно стоит вопрос о предоставление гражданином за плату исключительных прав третьим лицам на использование результатов его интеллектуальной деятельности. По мнению УФНС России по г. Москве, указанные действия физического лица, являющегося правообладателем, нельзя признать предпринимательской деятельностью (Письмо от 10.01.2012 N 20-14/2/). При этом не имеет значения регулярность получения гражданином доходов от использования авторских прав. То есть даже в случае получения указанных доходов на систематической основе он не обязан регистрироваться как ИП. Более того, московские налоговики в другом Письме указали, что такой вид деятельности, как создание программ для мобильных телефонов, не требует обязательной регистрации в качестве предпринимателя (Письмо УФНС России по г. Москве от 25.12.2008 N 18-14/4/121074).

Итак, обязанность поголовной регистрации ИП фрилансерами далеко не очевидна. Однако отсутствие такой обязанности вовсе не означает отсутствия права на это. Возможно, стать ИП для вас гораздо выгоднее, нежели оставаться «вольным стрелком» фриланса. Ведь у этого вопроса есть и чисто финансовая сторона. Работая, как физическое лицо, вы обязаны уплачивать НДФЛ по ставке 13%. В качестве ИП вы можете применять упрощенную систему налогообложения с объектом «доходы». В этом случае ставка налога составит 6%. Правда, ИП обязаны платить взносы в пенсионный фонд. Но вся их сумма может пойти на уменьшение 6%-го налога, так что налоговая нагрузка от этого не возрастает. Конкретный расчет необходимо провести каждому из фрилансеров исходя из суммы его предполагаемых доходов.

Не менее важным моментом является и тот факт, что сотрудничество с ИП для фирм-заказчиков ваших услуг гораздо выгоднее, чем с физическими лицами, так как в этом случае налоги от своей деятельности ИП уплачивают самостоятельно.

Опыт блогера и редактора Сергея Короля

В закладки

Блогер, редактор и медиадиректор Сергей Король рассказал в своём блоге, почему фрилансеру стоит зарегистрироваться в качестве индивидуального предпринимателя и что для этого нужно.

Скоро два года, как я индивидуальный предприниматель. За это время подписал десятки договоров и актов и выставил больше сотни счетов. Работа «ипэшником» кажется мне привычной и очень удобной.

Расскажу о том, зачем я зарегистрировался как индивидуальный предприниматель, как работать через ИП и как мне спится по ночам.

Налоги

Государство живёт на налоги и сборы. Налогов есть целая куча, это сложная отрасль, в которой я почти не разбираюсь. Но если упростить, то их два типа:

- Налог с доходов (прямой). Вы отдаёте государству часть своей прибыли каждый раз, когда её получаете.

- Налог с расходов (косвенный). Он заложен в цену товара - вы платите его, когда покупаете товар или услугу.

Налог с расходов - невидимый. На ценнике в магазине написано «100 рублей». Мало кто понимает, что 18 рублей из них уйдут государству в качестве НДС - налога на добавленную стоимость. От такого налога не отвертишься. Не пойдёшь же к продавцу договариваться, чтобы он тебе подешевле продал, а налог не заплатил.

С налогами от доходов иначе. Они собираются добровольно-принудительно. Если гражданин починил соседке компьютер, а она ему заплатила за это 1000 рублей, - следует заплатить налог на доход физического лица, 13% или 130 рублей. Налоги от доходов платят всегда, когда этот доход получен. Неважно, выиграл ты в лотерею, оказал дружескую услугу или отгрузил вагон товара.

Понятно, что большинство людей налоги от доходов не платят. За них это делает работодатель: он отнимает кусочек зарплаты и перечисляет государству. А между собой люди крайне редко задумываются о налогах. Дело житейское, нечего тут государству соваться в наши кошельки. Попробуйте спросить у родителей, сколько налогов они платят и каких. И сколько заплатили в прошлом году.

Это формирует ущербное представление о налогах. Всем кажется, что это странная фигня, которой занимаются бухгалтеры в компаниях. А если ты не работаешь на заводе, а фрилансишь, то и налог платить не надо: это же вроде как не работа, а шабашка.

Надо признаться, во многом это проблема самого государства. Налоговая система - сложный, недружественный интерфейс, который накладывает штрафы и пени за каждую ошибку. Какой-нибудь репетитор английского заработает 50–70 тысяч рублей в год, а потом потратит несколько дней, чтобы донести пару тысяч рублей налогов до государства.

Зачем нужно юридическое лицо или ИП

Пока ты зарабатываешь немного и получаешь деньги в руки от доверенных людей, государство не беспокоит своими налогами. Всё меняется, когда начинаешь работать серьёзно.

Появляются заказчики - крупные компании и фирмы. Им неудобно работать с физическим лицом. А ещё это дорого: приходится переплачивать налогами до 30% от стоимости работ.

Появляется контроль. На твоих счетах образуются суммы в десятки, а то и сотни тысяч рублей. В налоговой инспекции есть инструменты контроля, и однажды могут прийти с проверкой. В результате заплатишь солидный штраф или вообще окажешься в тюрьме.

И, самое главное, появляется ответственность. Понимаешь, что нельзя укрываться от налогов, а потом писать в Facebook, что Путин съел велодорожку. Чтобы бороться за свои права и быть гражданином - нужно, помимо желаний, иметь ответственность. Платишь налоги - иди на митинг смело.

Чтобы удобно платить налоги и вести бизнес, нужно зарегистрироваться - открыть общество или стать индивидуальным предпринимателем.

Я пять лет работал как попало: заключал договора как физическое лицо, получал деньги в конверте. Заметил, как с получением ИП изменилось отношение заказчиков. Было так: «Ох, мы подумаем, как вам заплатить». Стало: «Вы ИП? Идите я вас обниму».

Статус ИП не мешает работать в компании по обычному трудовому договору или открывать, к примеру, ООО. Если вы вдруг передумаете быть индивидуальным предпринимателем, то налоги платить не нужно, но нужно платить страховые взносы - около 25 тысяч рублей в год.

ООО и ИП

Небольшие компании и студии обычно регистрируют общество с ограниченной ответственностью. «Ограниченная ответственность» означает то, что компания отвечает только своим уставным капиталом. Если уставной капитал - 10 тысяч рублей, то больше с компании потребовать нельзя, даже если у нее накопятся долги на миллион. Часто маленькие компании закладывают в уставной капитал офисный стол и стул.

За такую финансовую неприкасаемость компания расплачивается бухгалтерскими сложностями. Обществу с ограниченной ответственностью непросто учитывать доходы и расходы. Нельзя просто взять и потратить заработанные деньги - можно только выдать себе фиксированную зарплату или раз в квартал выплатить дивиденды. Есть много других тонкостей, я в них не разбираюсь.

Фрилансеры и предприниматели-одиночки регистрируются как индивидуальные предприниматели. ИП - это юридическая надстройка над физическим лицом. Ты уже не обычный гражданин, но ещё не компания. Индивидуальный предприниматель отвечает перед партнёрами всем своим имуществом. Поэтому, если фрилансер задолжал по контракту, у него могут отнять и MacBook, и квартиру.

Зато индивидуальному предпринимателю легко работать с бухгалтерией. Всё, что заработал, - всё твое. Получил предоплату - выводи её на карточку. Только не забывай платить 25 тысяч рублей страховых взносов в год и 6% от доходов.

Как регистрируют ИП

К счастью, государство немного научилось электронным услугам, поэтому зарегистрировать ИП можно через интернет - ну, или почти. Есть тонкости:

- Индивидуальный предприниматель привязан к прописке физического лица. Зарегистрировать ИП в Москве не получится, даже если вы пять лет живёте в столице и у вас есть временная регистрация. Впрочем, здесь иногда бывают неожиданные бонусы. Например, некоторые регионы снижают налоги, или банк предлагает льготный тариф на обслуживание счёта.

- Два года назад мне пришлось ехать в Череповец, чтобы забрать своё свидетельство о регистрации. Сейчас, кажется, всё можно оформить полностью удалённо.

- Закрыть ИП сложнее, чем открыть. И удалённо сделать это нельзя.

Для регистрации ИП попросят заполнить несложную анкету. Ещё попросят оригинал паспорта, ИНН, страховое свидетельство (СНИЛС) и 800 рублей пошлины.

При регистрации попросят выбрать коды экономической деятельности - они описывают, чем вы будете заниматься. Можно выбирать сколько угодно: и рыболовство, и издание книг, и удаление сточных вод. Правда, некоторые виды деятельности подразумевают регистрацию: например, нельзя просто торговать алкоголем или регулировать воздушные перевозки. Уточните этот момент.

Я набрал кодов 20 или 30 - в рекламе, создании программных продуктов, обучении. Лучше взять больше кодов, чем нужно сейчас. Если вы потом надумаете преподавать в онлайн-курсах, а такого кода у ИП нет - придётся вносить изменения. Иначе могут быть проблемы с налоговой.

Когда зарегистрируетесь, вам выдадут свидетельство о регистрации физического лица в качестве индивидуального предпринимателя - ОГРНИП. Вместе с ним выдадут уведомление о постановке на учёт. Это важные документы, храните их и не теряйте.

Счёт и система управления делами

Индивидуальному предпринимателю нужен расчётный счёт. Обычный не подойдёт, нужен специальный: в нём есть окошко, через которое налоговая будет наблюдать, что вы её не обманываете.

Счёт для ИП открывают много банков. Есть два хороших: «Модульбанк» и «Точка». «Модульбанк» поменьше и подешевле, зато «Точка» интегрируется с «Рокетбанком». В «Точке» я плачу 450 рублей в месяц (у меня скидка за то, что ИП зарегистрирован в регионе), а в «Модульбанке» - 50 рублей за каждую операцию.

ИП может иметь несколько счетов. Банк сам предупредит налоговую и сделает для неё окошко.

У счёта ИП есть интерфейс, он не сложнее любого другого банковского. Однако с ним почти не приходится соприкасаться.

Все дела ведут через специальные бухгалтерские системы. Я пользуюсь «Эльбой»: создаю в ней счета, чтобы отправить их заказчикам, и слежу за доходами и расходами. Система сама считает все налоги и подсказывает, когда и сколько заплатить государству. Она даже интегрируется с «Модульбанком» и «Точкой».

Если вы думали, что будет ад с налоговыми, декларациями и всё такое, - расслабьтесь. Работать с небольшим бизнесом не сложнее, чем платить в ЖЭК за квартиру.

Налоги и сборы

У ИП есть две упрощённые системы налогообложения: «Доходы» и «Доход минус расход». Вторая подходит для бизнеса, который закупает товар. Фрилансерам выгодна «упрощёнка по доходам».

Я плачу 6% от всех доходов, которые получаю. Кроме того, плачу страховые взносы - около 25 тысяч рублей в год плюс 1% от всех доходов свыше 300 тысяч рублей.

Со страховыми взносами есть крутая штука: если ваши налоги больше страховых взносов, то взносы вычитаются из них. Короче говоря, если вы зарабатываете больше 400 тысяч рублей в год, то заплатите 7% налогов, а страховые взносы будут для вас бесплатными.

Страховые взносы платят четыре раза в год, примерно по 5 тысяч рублей. Налоги платят дважды в год, летом и весной. «Эльба» сама следит за тем, чтобы всё начислялось правильно, чтобы вычитать налоги из страховых выплат, учитывает изменение законодательства.

Всё, что нужно делать с налогами и сборами, - оставлять чуть-чуть денег с каждой сделки, чтобы потом не удивляться счетам в 50 тысяч рублей.

Договор и акт

Перед началом работы индивидуальный предприниматель заключает с заказчиком договор - в нём прописываются условия работы, права, обязанности, вот это всё. К договору прикладывают счёт на оплату услуг. По нему деньги попадут на счёт индивидуального предпринимателя, их можно вывести оттуда на карточку или потратить на налоги.

Я использую стандартный договор, вот такой . Он довольно обычный, не хипстерский. Проблема моего договора в том, что его нужно подписывать и отправлять по почте. Чтобы не ждать неделю, мы обмениваемся подписанными сканами - с юридической точки зрения это фигня. А потом, когда работа сделана, нужно подписать и отправить акт.

Это куча бумаги! Это конверты, марки, потеряные письма, ошибки в договорах, забытые акты. За два года у меня образовалась целая стопка документов. Но она должна быть в два раза больше: половину я так и не получил обратно.

Есть разные способы этого избежать. Есть системы электронного документооборота, есть cчёт-договор-акт Володи Беляева. Артур Пайкин, например, включает в договор пункт о том, что последний платёж подтверждает факт выполнения работы и акт не нужен. Я во всём этом только разбираюсь и пока работаю по старинке.

Проверки

Предпринимателей часто пугают проверками. Мол, придёт злая налоговая и будет «кошмарить» бизнес.

«Эльба» умеет предупреждать о более серьёзных проверках. Оказывается, информация о них публикуется на сайте прокуратуры.

Я про это знаю больше многих других «ипэшников»: у меня камеральная проверка проходила уже дважды. Не знаю, почему так. У меня есть предположение, что это особенность налоговой инспекции в Вологодской области.

Во время проверки на адрес прописки приходит письмо с просьбой предоставить документы. Обычно просят книгу учётов и расходов - это распечатка всех ваших платежей за год. Ещё просят документ о том, что вы заплатили все налоги и сборы. «Эльба» готовит и то, и другое, после я их печатаю и отправляю письмом.

Помню, когда отправлял первый раз, то страшно переволновался, выронил документ на почте и наступил на него ногой. Вложил в конверт маленькую записочку с извинениями и позвонил налоговому инспектору по телефону. Ещё однажды пришло пени в 40 рублей - я заплатил и даже не стал разбираться, откуда оно образовалось.

Если вовремя не платить налоги, то налоговая может начать серьёзную проверку, выписать штраф и заблокировать банковские счета. Но это не мой случай.

Резюме

- Хочешь жить в нормальной стране - сначала плати налоги, потом добивайся справедливости. Нажмите кнопку «Написать», чтобы поделиться мнением или рассказать о своём проекте.