Могут ли заблокировать карту за переводы. Внимание партнерам! Сбербанк массово блокирует счета

«Карту аннулируют», «требуются бумаги, обосновывающие появление денег», «попросили предоставить фото карт, с которых был совершён перевод» и другие ужасным мучения, которые банки сулят при переводе с карты на карту, по версии новой газетной утки.

СМИ гонятся за сенсацией, а в отсутствие хорошей темы, новость должна быть настолько бредовой и пугающей, чтобы выглядеть правдоподобно. Такую тему незамедлительно нашли: «обоснование/блокировка перевода в 1000 рублей».

Забегая вперёд скажу, что блокировать никого не «начали», мошеннические операции блокируют с сентября. А истории, на которых строится информационный повод, либо не до конца правдивы, и в них упущены важные факторы, либо сильно извращены при пересказе.

В итоге: спать можно спокойно.

Откуда началась паника?

Волна истерии по поводу автоматического начисления налогов на переводы с карты на карту сошла на нет. Но некоторым СМИ нужна новая тема! Её и создали «Известия», рассказав без особых подробностей истории трёх людей. Вот самые запоминающиеся части этих историй:

«Сообщили, что ее кредитную карту аннулируют, если она не объяснит экономический смысл операций»

«Специалист колл-центра» банка «перечислила все бумаги, которые нужно перекинуть ей в WhatsApp»

«Попросил предоставить фотографии карт, с которых на его «пластик» была переведена 1 тыс. рублей»

Такое «доказательство» посчитали достаточным, чтобы заявить о множественных блокировках по всей стране. Вот какие заголовки вы можете увидеть в новостях сейчас:

«Банки стали требовать от клиентов обосновать переводы на тысячу рублей» Русская Газета

«Банки пригрозили блокировать карты россиян за необоснованные переводы» Лента.ру

Истории, которые потрясли интернет отсутствием в них логики и мистическими подробностями.

Все три случая сопровождались очень странными обстоятельствами. Я бы даже назвал их сказочными или мистическими, насколько в историях нет места логике. Например у первого героя сотрудник банка требовал переслать документы ему в WhatsApp. По утверждению третьего героя, банк Тинькофф просил прислать ему фотографии пластиковых карт, с которых был сделан перевод на карту владельца.

Почему на самом деле могут заблокировать перевод?

Заканчиваю с критикой несвязных историй и перейду к сути: в этих историях потеряны подробности, либо они пересказаны не совсем верно. В результате, логичное и закономерное превратилось в нелогичное и возмутительное.

Обратимся к букве закона и тому, как обстоят дела на самом деле: есть закон 167-ФЗ, позволяющий банкам блокировать на три дня перевод, который они сочтут мошенническим. За эти три дня они должны связаться с вами, чтобы подтвердить, что перевод совершаете именно вы. Всё. Ничего другого. Что интересно, действие закона началось с 26 сентября и «Известия» уже писали об этом.

Настоящих причин блокировки перевода может быть только три и все они были подробно перечислены ЦБ:

- Получатель перевода содержится в базе данных случаев переводов без согласия клиента.

- Операция совершается с устройства (или с помощью устройства), содержащегося в базе данных случаев переводов без согласия клиента.

- Операция является нетипичной для клиента и имеет признаки мошеннической.

Отказать же в переводе вам по закону 167-ФЗ не могут. Это факт. В историях, в которых человеку отказывают в переводе или блокируют счёт, упущена одна важная деталь: он либо не смог доказать, что это он, а не мошенник, либо он совершал незаконные действия. Например обнал, получение денег с р/с юрлица, незаконная предпринимательская деятельность и прочее.

Сбербанк – это банк-лидер России. Причем во всем, как в хорошем, так и … в очень хорошем. Здесь первыми научились блокировать карты своих клиентов за подозрительные операции, переведя этот процесс уже и в автоматический режим. Разберемся, за что можно получить блок и какие операции попадают под прозрачное описание «сомнительные. А также что делать, если карту заблокировали?

Сбербанк активно пропагандирует отказ от наличных в пользу банковских карт. Какие только методы для мотивации клиентов они не используют: и Герман Греф всюду говорит, что наличные деньги – это «анахронизм», и бот «Сберкот» намяукивает, что «наличка» портит имидж.

Казалось бы, все на пользу и для удобства клиента: обратись в банк, получи карту, пополняй ее и расплачивайся с комфортом. Но! Вдруг в один «не прекрасный» момент картодержатель узнает, что «операция отклонена», а «Ваша карта заблокирована». В довесок становится недоступным еще и Сбербанк-Онлайн.

Что это? Почему? И что делать? Естественные вопросы, которые возникают в такой момент.

Почему Сбербанк может заблокировать карту клиента?

В России уже 17 лет действует Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма». Цель этого нормативного документа, как, впрочем, свидетельствует из названия, - это пресекать легализацию незаконных доходов и финансирование терроризма. Фактически, чтобы достичь этой цели, государство вменило в обязанность банков контроль и анализ денежных операций, проводимых клиентами.

Любой банк, а не только Сбербанк, должен выявлять подозрительные, не характерные, системные операции, которые могут быть определены как незаконные. Критерий «незаконности» устанавливается не кредитной организаций, а конкретным нормативным документом Положением ЦБ №375-П от 2 марта 2012 года.

В классификатор признаков, по которым Сбербанк должен определять, что характер той или иной сделки является необычным, входят следующие операции и даже действия клиента или его представителя:

- запутанная сделка, не имеющая экономической цели, например, несколько переводов между счетами одного клиента в течение короткого промежутка времени;

- озабоченность клиента конфиденциальностью и возможностью раскрытия банковской тайны;

- отказ клиента от получения более выгодной услуги, например, открытия накопительного вклада, вместо вклада «до востребования»;

- настоятельные просьбы ускорить проведение операции без обоснованных на то причин;

- внесение крупной суммы на счет карты непосредственно перед ее переводом на другой счет или снятие наличных сразу же после поступления;

- операции, проводимые через дистанционные сервисы обслуживания, в том случае, если возникает подозрение, что они выполняются третьими лицами, а не сами клиентом или его представителем;

- неожиданное и нехарактерное, отличное от обычного поступление средств на карту клиента, в том числе с последующим обналичиванием, попыткой покупки иностранной валюты или переводом;

- регулярные зачисления на карту крупных сумм от третьих лиц (кроме кредитов) и дальнейшее их снятие и/или перевод третьим лицам целиком или частями;

- зачисление разовым платежом или частями на счет клиента суммы не менее 600 000 рублей в течение небольшого промежутка времени, с последующей покупкой высоколиквидных активов, валюты или переводом третьим лицам;

- большое число денежных переводов физическому лицу от других физических лиц с последующей их выдачей;

Признаки, по которым Сбербанк может принять решение, что картодержатель занимается «отмыванием» доходов, которые получены преступным путем:

- регулярные переводы денег на сумму менее 600 000 рублей одному или нескольким получателям, осуществляемые в счет оплаты товаров или услуг с предоставлением поставщику услуг или продавцу товаров права списывать средства с карты клиента;

- регулярные поступления на счет клиента, предоставляющего услуги через интернет, денег на сумму менее 600 000 рублей, поступающие от третьих лиц.

- иные операции, которые могут иметь признаки отмывания доходов;

Список причин, по которым карта может быть заблокирована настолько широк, что попасть под санкцию может практически каждый клиент. Более того, в перечне указываются оценочные характеристики, такие как «систематические операции», «крупные суммы», «небольшой период», «излишняя нервозность/озабоченность клиента» и так далее. А также нет уточнения точного размера суммы «до или более 600 000 рублей». Согласно разъяснению, которое дано в приложении, эти критерии оценки того или иного признака банк определяет самостоятельно.

Если Сбербанк посчитает, что операция, проводимая клиентом, входит в перечень сомнительных и может являться нелегальной, то банк может:

- временно заблокировать карту или все карты клиента;

- отключить возможность использования Сбербанком-Онлайн, мобильным банком;

- отказать в получении наличных или в проведении безналичного перевода;

- отказать в открытии счета, не выдать или не перевыпустить карту.

Что сможет сделать клиент, если его счет или карта заблокированы Сбербанком:

- проводить операции по счетам только в отделении Банка;

- согласовывать с Банком операции на крупные суммы.

Полномочия банков ширятся

115-ФЗ – это уже не единственный законодательный акт, дающий банкам право ограничивать возможности клиентов использовать свои карты. 28 июня 2018 года президентом был подписан закон , позволяющий банкам блокировать карты и электронные переводы без согласия клиента сроком до двух дней.

Для приведения этой меры в исполнение банку достаточно собственных подозрений в том, что операция по карте является «сомнительной» и/или «несанкционированной». Закон призван защитить клиентов от возможных хищений их средств, то есть ситуаций, когда операция проводится без их согласия.

Начнутся ли злоупотребления и как на самом деле будет на практике, покажет время. Пока реальных блокировок по этому закону не было, но только лишь по причине того, что нормативный документ еще не вступил силу. Однако, ждать недолго, закон вступит в силу через 90 дней после публикации.

Что сделает Сбербанк, если принято решение о блокировке карты клиента на основании 115-ФЗ?

Если у Сбербанка появляются вопросы к клиенту в отношении проведенных операций и принято решение о блокировке, то он уведомляет его:

- по телефону, отправив СМС-сообщение;

- по электронной почте.

Сообщения могут содержать:

- информацию о блокировке карты в соответствии с законом 115-ФЗ;

- требование предъявить документы и сведения, которые смогут подтвердить происхождение средств и экономический смысл операции.

Что делать, если Сбербанк заблокировал карту?

Независимо от того каким способом клиент узнал о блокировке карты со стороны Сбербанка, алгоритм действий, следующий:

- Внимательно ознакомиться с смс или письмом от банка.

- Отправить документы, подтверждающие законность происхождения денег именно тем способом, который указан в запросе. Чаще всего это отправка сканированных копий на указанный e-mail .

Какие документы может потребовать банк?

Точного перечня, что нужно Сбербанку, чтобы он разблокировал карту нет. Чаще всего клиент самостоятельно решает, какие именно бумаги докажут, что деньги на счету законные, а операция имеет экономический смысл.

Это могут быть договора аренды, купли-продажи, займа, найма, дарения, расчетные листы или справки о зарплате, выписки из других кредитных организаций и так далее.

Как отправить документы?

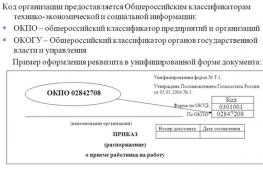

Сбербанк разъясняет в каком виде и как нужно оформить электронное письмо, к которому прикрепляются запрашиваемые для разблокировки карты документы.

Но может потребоваться и предоставление документов в отделение выдачи карты, либо отправка копий бумажным письмом.

Отправляя документы на рассмотрение, важно учитывать сроки, в которые банк рекомендует их предоставить. Несвоевременность может повлиять на конечный результат. Если нет возможности вовремя выполнить требование Сбербанка, то об этом также необходимо сообщить, пояснив причину.

Когда Сбербанк разблокирует карту?

После получения нужных для проверки документов от клиента Сбербанк:

- извещает о начале и сроках рассмотрения;

- сообщает о принятом решении. И в случае положительного для клиента результата, о дате разблокировки и восстановления доступа в Сбербанк-Онлайн.

Клиенту остается только ждать успешного исхода дела. Если будет принято решение, что в разблокировке отказано, но по словам Сбербанка «сделать ничего нельзя».

Придется надеяться, что через время банк пересмотрит это решение или обращаться в суд. Однако, как показывает практика, такие иски клиенты выигрывают крайне редко.

Если же блокировка повторится 2 и более раза в течение одного календарного года, то в обслуживании клиенту будет отказано.

Истории клиентов Сбербанка, которым заблокировали карту

В последнее время количество историй клиентов, которым банк заблокировал доступ к счетам и картам, увеличилось в поражающей скоростью. Это вызвано тем, если ранее Сбербанк мониторил подозрительные операции вручную, то теперь с этой целью применяется программное обеспечение. Кредитная организация не планирует сбавлять обороты, поэтому подобных неприятных ситуаций у картодержателей будет все больше.

Блокировка из-за того, что пришел в банк с друзьями

В 2017 году Шадринский районный суд Курганской области рассмотрел иск гражданина Петрова А.А. (имя изменено), который обратился с требованием возобновить обслуживание счета/карты и возместить моральный вред. Суть дела такова, 10 августа 2017 года истец открыл в отделении Сбербанка карту MasterCard Standard «Молодежная». А уже 4 сентября эту карту заблокировали.

Обращение в банк в этот же день с просьбой о разблокировке и с предоставлением данных о том, что деньги, поступающие на карту – это заработная плата ничего не дало. 5 сентября 2017 года Петров А.А. получил отказ Сбербанка, причем без пояснения причин.

В суде представитель Сбербанка не признала заявленные исковые требования и пояснила, что карту заблокировали так как: 22 августа 2017 года истец посетил банк в сопровождении трех лиц, обратился с заявлением на выпуск Visa Classic «Молодежная», по которой действовала специальная заниженная цена. А также консультировался насчет других карт категории Голд и Платинум. Сбербанк посчитал, что «возможно» клиент собирается легализовать доходы, полученные преступным путем, и решил этому воспрепятствовать, заблокировав карту. Причем доступ к счету не был ограничен.

Решение суда в этом случае нельзя назвать типичным, так как он принял сторону истца и удовлетворил иск, обязав Сбербанк разблокировать карту и выплатить 500 рублей морального ущерба. Подробнее о деле и решение суда можно узнать .

Вывод: даже невинные на первый взгляд действия могут побудить сотрудников банка посчитать поведение клиента подозрительным, а его целью «отмывание доходов, полученных незаконным путем».

Перевод с карты ИП на карту физлица

Вадиму (имя изменено) повезло меньше. Его дело было рассмотрено в апреле 2018 года Ставропольским краевым судом. Вадим перевел деньги с карты Росбанка, которая открыта у него для целей ИП на карту Сбербанка, открытую как у физлица. Назначение платежа было указано «доход от предпринимательской деятельности».

В результате карта Вадима была заблокирована со стороны Сбербанка. Ему было направлено требование предоставить информацию для пояснения экономического смысла операции.

Вадим направил в банк письмо с разъяснениями, что все полученные средства поступили к нему законным путем от сдачи в аренду имущества, за оказание агентских услуг по поиску клиентов, юридических услуг, за оптовую продажу одежды, обуви и иные товары. К письму были приложены: договора с клиентами, книга учета доходов и расходов, свидетельство о постановке на учет в налоговой, свидетельство о госрегистрации ИП, платежные поручения, квитанции об уплате налогов, страховых взносов и оплате патента.

Однако, это не повлияло на получение Вадимом положительного решения, ему не удалось доказать экономическую обоснованность своих операций. Суд первой инстанции был проигран, и даже апелляция не дала результатов. Решение можно посмотреть .

Вывод: переводы с карты ИП на карту физлица находятся в зоне риска.

Возврат крупной долговой суммы

В Нижневартовский городской суд Ханты-Мансийского автономного округа-Югры обратился гражданин, карты которого были заблокированы сразу же после поступления на них части денег, которые ему положены по решению суда. Это была доля от суммы в 20 000 000 рублей предназначенная в счет погашения долга, а также начисленные проценты и госпошлина, всего более 36 миллионов рублей. По требованию Сбербанка для разблокировки карты, истец предоставил документ, которые, по его мнению, свидетельствует о законности поступивших на счет денег: Исполнительный лист, выданный на основании решения суда. Однако, полученной информации банку оказалось недостаточно. И карты, а также Сбербанк-Онлайн остались заблокированными.

Истец обратился в суд, где был вынужден повторно доказывать законность получения этих средств. Но и это не позволило добиться разблокировки карт. Суд посчитал, что действия Сбербанка обоснованы, так как он действовал в рамках принятых законных норм и на основании внутренних правил. Все чем осталось удовлетвориться истцу – это возможностью проводить операции по счету в офисе банка, так как блокировка касалась только карты и Сбербанка-Онлайн, а доступ к средствам не был ограничен. Оригинал решения суда можно найти .

Вывод: получение крупных сумм в счет долга, даже при наличии всех необходимых на то документов, не гарантирует, что карту не заблокируют.

Странные причины для блокировки карты

Порой причина блокировки карты выглядит просто абсурдной.

Агент-террорист?

Клиенты Сбербанка жалуются, что их карты и счета блокируют даже из-за слова «агент» или слов, содержащих это сочетание букв, например «контрагент», «реагент», «агентский договор» и так далее.

Факт того, что карту могут заблокировать из-за такой причины подтвердили и другие пользователи соцсети.

Более того, клиентам на деле приходится доказывать законность и легальность своих операций.

В этом случае комментариев Сбербанка нет.

Дьяволу ни рубля

Вторая причина, которая кажется странной для блокировки карты – это перевод на сумму числа зверя, то есть 666 рублей.

Клиенты банка поделились в сети историями своего неудачного опыта пополнить телефон на эту сумму. После попытки перевода, Сбербанк, по их словам, заблокировал работу мобильного банка.

В кредитной организации не стали опровергать возможность такой блокировки, а просто отшутились , описав причины отказа в переводе даже на суммы «333», «444»… и «999».

На самом же деле, по словам Сбера, такое может произойти только потому, что по мнению банка была попытка не типичного для этого клиента перевода.

Вывод: если кто-то всегда пополнял мобильный телефон с карты на 100 рублей, то лучше не экспериментировать, кидая на счет лишних 566. А также, совершая платеж, надеяться, что программа Сбербанка не посчитает какие-то слова в его назначении «сомнительными» и свидетельствующими о финансировании терроризма.

Новости и отзывы о том, что «Сбербанк массово блокирует карты пользователей», появляются в сети с незавидной регулярностью. Часть из них подтверждается, а часть опровергается самим банком как фейковая.

Но ясно одно: по закону банк может и должен проверять операции по картам клиентов. Поэтому количество таких отзывов, а также неприятных для картодержателей историй, будет только множится. Остается вопрос: как минимизировать риски и не попасть под блокировку карты и онлайн-банкинга?

Как не попасть под подозрение Сбербанка и избежать блокировки карты?

Сбербанк проинструктировал своих клиентов, пояснив им правила использования карт и счетов, которые помогут не попасть под блокировку:

- Не предоставлять третьим лицам возможности использовать карты или счета для транзита денег, к которым клиент не имеет отношения. А также нельзя снимать эти деньги наличными.

- Не передавать свои карты другим людям, даже если это родственники, так как те могут их использовать для обналичивания незаконных сумм.

- Стараться рассчитываться безналичным путем. Реже снимать наличные деньги, даже если это вклад.

- Не использовать банковскую карту физического лица для предпринимательской деятельности.

- Не оформляться как должностное лицо организации (директор, бухгалтер) или как ИП, если нет цели реально участвовать в бизнесе.

- Иметь документальные подтверждения всех операций по карте.

- Сотрудничать с банком, предоставлять запрашиваемую информацию, отвечать на вопросы, не игнорировать.

- В случае блокировки карты подтверждать законность полученных денег, экономический смысл операций. Отправлять нужную банку информацию в указанные сроки и указанным способом.

Блокировки карт и счетов, по которым проводились подозрительные операции – это обязанность банков, которая дана им законом «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма».

Такие жесткие, и по мнению некоторых клиентов неоправданные меры, должны применяться кредитной организацией, иначе она рискует потерять лицензию. Как считают эксперты, блокировка карт носит не только негативный, но и положительный характер для самих потребителей. Это касается тех случаев, когда оградительные меры со стороны банка позволяют предупредить мошеннические действия и кражу средств со счета.

Клиентам же, если их карта заблокирована, рекомендуют не нервничать и выполнить требования банка. А массовую блокировку считать чем-то похожим на прохождение через металлоискатель в аэропорту: неудобно, но нужно для общей безопасности.

Besides being memorable, .com domains are unique: This is the one and only .com name of its kind. Other extensions usually just drive traffic to their .com counterparts. To learn more about premium .com domain valuations, watch the video below:

Turbocharge your Web site. Watch our video to learn how.

Improves Your Web Presence

Get noticed online with a great domain name

73% of all domains registered on the Web are .coms. The reason is simple: .com is the where most of Web traffic happens. Owning a premium .com gives you great benefits including better SEO, name recognition, and providing your site with a sense of authority.

Here"s What Others Are Saying

Since 2005, we"ve helped thousands of people get the perfect domain name

- These guys are awesome to work with. I recommend them to everyone. They are very responsive to my questions and always find the answer for you. - Raquel Nevado, 1/30/2020

- all good for me - Dare Akogun, 1/29/2020

- I liked the option to finance this domain on a monthly plan. I think it"s a great way to afford a premium domain, start using it from day 1, and maybe cover future expenses from revenue. Regarding the process, it went really smooth. I recommend them! - Ali Salah, 1/28/2020

- More

На прошлой неделе Герман Греф заявил, что оплата наличными стала анахронизмом. Сам он рассчитывается с помощью Apple Pay и значительно реже картой. Впрочем, в то время как глава Сбера рассуждал о перспективах платёжных систем, многие клиенты банка пожалели, что у них в кармане нет наличных. Как оказалось, карта может оказаться заблокирована в самый неожиданный момент. Лайф выяснял, почему это происходит и как вернуть свои деньги.

Андрей снимает квартиру в Хабаровске и работает фрилансером. 7 июня получил от заказчика перевод на карту Сбербанка - деньги за выполненный проект. Сразу же позвонил хозяйке квартиры и сказал, что сейчас переведёт ей арендную плату. Ничто не предвещало беды. Андрей открыл "Сбербанк онлайн"…К своему ужасу, он не смог перевести деньги: карта, на которой лежали все средства, оказалась заблокированной. Теперь мужчина рискует остаться на улице и лишиться залога, который оставлял хозяйке квартиры. Условие возврата залога - своевременная оплата жилья, а из-за блокировки карты Андрей не успел заплатить за квартиру вовремя.

Как оказалось, карту заблокировали не просто так. Андрей раньше поменял номер телефона, а про старую сим-карту забыл. Оказалось, что кто-то смог восстановить его номер и списать деньги через СМС на номер 900. Андрей быстро спохватился, вспомнил, что не снял привязку номера к карте. Пошёл в Сбербанк, объяснил ситуацию, снял привязку к номеру. Злоумышленник снимал понемногу, и пострадавший клиент никак не мог понять, какие же суммы снимал он, а какие мошенник. Заказал расширенную выписку. В банке сказали написать заявление и к 11 июня ждать ответ. Андрей написал заявление и забыл об этой истории. Пока не остался без денег в самый неподходящий момент. Причём совершенно неожиданно.

- Никто не сказал, что карта будет заблокирована, - негодует Андрей. - Карту заблокировали срочно и внезапно из-за заявления, которое я написал. Сказали, что можно с паспортом в отделении снять деньги. Но заблокировали как раз в тот момент, когда все отделения закрывались. Разумеется, снять я не успел. За квартиру по договору заплатить не успел. Найти, где перезанять, я не успел. Влип очень сильно. Спасибо, дорогой Сбербанк!

Совершенно неожиданно без денег осталась и клиентка Сбербанка из Владимира. Причём тоже в самый неподходящий момент - накануне командировки. Всё началось с того, что ночью с её карты кто-то снял деньги. Она бросилась звонить по номеру 900, чтобы заблокировать карту.

- У меня две карты Сбербанка, - поясняет к лиентка.- Сотрудник на горячей линии попросил перевести все деньги на нормальную карту, что я и сделала через Сбербанк онлайн. И в итоге заблокировал эту нормальную карту!!! Я осталась без денег! Звонила опять на горячую линию, на что мне сказали, что рассмотрят мою заявку 9 июня. Мне завтра уезжать в командировку, а у меня нет денег и карта заблокирована!!!

На этом фоне куда больше повезло Ивану из Москвы. Ему просто надоело ждать долгих переводов в карты на карту. Иван рассказывает , что каждые две недели делает перевод с карты Сбербанка на карту другого банка. И каждый раз перевод замораживается как подозрительный, карта блокируется. Таким образом, обычный перевод занимает около часа. Все попытки решить эту проблему в банке ни к каким результатам пока не привели.

- Случаев жалоб на Сбербанк много, - отмечает финансовый эксперт департамента аналитики компании "Аналитика онлайн" Николай Котов. - Суть жалоб предельно ясна: банк блокирует переводы с формулировкой "подозрительные операции". Подозрительными операциями Сбер считает переводы на карты других лиц, платёжные системы, использование интернет-эквайринга и пополнение иностранных электронных кошельков либо покупку товаров за границей или через иностранных контрагентов. В общем и целом: любая операция, которую вы осуществляете впервые, считается подозрительной. Чтобы решить вопрос, стоит обратиться на горячую линию, подтвердить свою личность, назвать кодовые слова и прочее, прочее, прочее. Конечно, безопасность банка на высшем уровне, однако иной раз ситуация доходит до маразма. С 1 июля 2018 года всем банкам будет разрешена блокировка счетов при подозрительной активности.

Кстати, сам Николай Котов Сбербанком вообще не пользуется. Причём после того, как ему самому заморозили перевод. Заблокировали карту физического лица из-за перевода с Quwi на 3 тыс. рублей. Николай решил не тратить время на разбирательства и подарить Сберу эти три тысячи, а сам стал клиентом другого банка. Впрочем, не все клиенты могут просто уйти из Сбербанка - крупнейшего государственного банка, который имеет самую широкую сеть офисов и банкоматов. Масштаб сети особенно чувствуется в регионах и малых городах, где у него порой просто нет альтернативы.

- У Сбербанка монопольное положение, - поясняет валютный стратег ГК TeleTrade Александр Егоров. - Альтернативы Сбербанку нет ни по охвату региональной сети, ни по объёму финансовых операций. Именно поэтому большинство клиентов не могут уйти из банка, даже несмотря на истории с блокировками. Пользуясь своим монопольным положением, Сбер зачастую занимается откровенным "крохоборством", собирая комиссии за всё, что только можно. И это факт, но клиентов от этого меньше не становится.

В такой ситуации банку просто незачем бороться на клиента. Как отмечает руководитель аналитического департамента "Международного финансового центра" Роман Блинов, степень лояльности к клиентам в Сбере оставляет желать лучшего. Он напоминает, что банк и раньше оказывался в скандальных ситуациях: то анкеты клиентов с персональными данными находили в мусорных баках, то совершенно неожиданно списывались деньги с карточек. Чтобы улучшить качество обслуживания, в банке должны чувствовать конкуренцию.

Система Сбербанка, как и любого другого банка России, анализирует денежные переводы клиентов, проверяя подозрительные транзакции (Федеральный Закон № 115). То есть все операции по безналичным переводам с дальнейшим обналичиванием средств, которые могут оказаться незаконными, обязательно отслеживаются. В результате Сбербанк блокирует карты физических лиц за совершение нелегальных переводов, как и другие счета, связанные, например, с экстремистской и прочими видами запрещенной деятельности.

Федеральная служба мониторинга финансов в 2019 году вносит нарушителей в специальный список. Работать с физическими лицами, входящими в данный перечень, банковским организациям запрещено. При этом база нелегальных клиентов продолжает расширяться.

Обнаружив сомнительные транзакции, Сбербанк обычно выбирает одно из следующих действий:

- проводится блокировка карт клиента;

- банк накладывает запрет на дебетовый счет, а также на выпуск/перевыпуск блокированной карточки;

- отказывает в переводе средств и выдаче наличных;

- закрывает доступ к приложению Сбербанк Онлайн.

Например, если на карту клиента перевели деньги за продажу машины либо вернули крупный долг, то карта уже может быть заблокирована. Чтобы снова получить доступ к денежным средствам, необходимо доказать, опираясь на официальные документы, что деньги получены законным путем.

Банк может предварительно уведомить клиента, отправив СМС, письмо на электронную почту либо в виде звонка по телефону от сотрудника - пользователь информируется о возможной блокировке. При этом у него часто запрашивают бумаги и сведения, говорящие в пользу законности происхождения средств. В данных сообщениях указаны сроки рассмотрения бумаг, а также когда будет разблокирована карта и мобильный банк операций. Есть мнение, что если подтвердить прозрачность перевода не удается, то сумма сгорает. Данные процессы якобы выполняются по стандартному алгоритму роботами банка.

Как объяснила пресс-служба Сбербанка, «средства сгореть не могут, так как это противоречит основам банковского дела. Сбербанк блокирует сомнительные переводы лишь для дистанционного доступа, но не сам счет. Если в проведении операции дважды отказано, то клиенту предлагается расторгнуть контракт. Денежные средства в этом случае могут быть переведены на личный счет пользователя в другом банке».

Новые технологии для анализа

Ранее отсев нарушителей не был автоматическим: обработка транзакций и принятие решений по блокировке ложились на плечи оператора. Хотя требования о том, зачем выполнять блокировку перевода, и были более простыми, ведь на проверку всех транзакций человеческих ресурсов не хватало. Теперь же стал возможным анализ миллионов операций по схеме интеллектуального отбора, с помощью специализированных компьютерных программ.

По словам представителей Сбербанка, система установлена, эффективно работает, и сбавлять обороты не будет. Анализатор изучает доходы клиента, партнеров, с которыми чаще всего совершались взаиморасчеты, и другую актуальную информацию, и только после этого Сбербанк может заблокировать подозрительную карту. При этом по статистике погрешность таких систем составляет всего 10%.

Как избежать блокировки

Рассмотрим три распространенных причины, почему Сбербанк блокирует карты физических лиц.

- Противодействие отмыванию денежных средств и спонсированию терроризма (банки, как правило, уделяют внимание операциям на сумму больше 600 тысяч рублей). Здесь лучше не связываться с сомнительными источниками, например, в виде анонимных кошельков, так как Сбербанк может заблокировать карту по подозрению в мошенничестве и различных махинациях.

- Карту блокируют для безопасности клиента. Привести к блокировке денег на карте Сбербанка могут запросы доступа из-за границы или, наоборот, оплата услуг зарубежной компании. В первом случае нужно заранее предупредить банк о выезде за рубеж, во втором - позвонить и подтвердить транзакцию.

- Контроль незадекларированных доходов. По требованию банка необходимо предоставить документальное подтверждение источника денежных средств. Справки рассматриваются 2-5 суток. Отрицательное решение возможно в случае, если бумаги не дают полного обоснования экономического смысла операции.

Если необходимые документы были отправлены, но Сбербанк их не одобрил, то в рамках данного учреждения ничего сделать нельзя. Можно лишь попытаться снова оформить карту через некоторое время; банк иногда пересматривает свое решение.

На карточку клиента Сбербанка в 2015 поступило 56 млн. руб. Пользователь уже на следующие сутки попробовал их обналичить. Компания расценила операцию как возможную махинацию и потребовала подтверждающие бумаги. Изучив их, сотрудники заблокировали карту Сбербанка. Тогда владелец денег перенаправил их на срочные вклады, но, за перевод денег, в обналичивании средств банк снова отказал. После этого пользователь обратился в суд, но суды всех инстанций были на стороне Сбербанка. Пользователю в данном случае необходимо было опровергнуть сомнительное происхождение денег, но представленных документов оказалось недостаточно. Деньги также можно было перевести на счет стороннего банка.

Подготовка документов

Точного перечня документов здесь нет. Главное, чтобы в конкретном случае бумаги подтверждали законность добычи средств и финансовый смысл операций. Это могут быть счета на покупку услуг и товаров, расчетные листы о зарплате, долговые расписки, контракты купли-продажи, займа, аренды и др., справки из налоговой службы, выписки счетов из других банковских учреждений и т.д.

Запрашивая необходимые сведения, банк указывает, как их переслать. Способ передачи и адрес получателя отмечаются в запросе. К примеру, банк может попросить отправить отсканированные копии бумаг на электронную почту, переслать копии обычной почтой или принести их по месту выдачи карт.

Для отправки по почте лучше выбрать формат PDF, при этом считается, что размер файла не должен превышать 12 Мб. Если он больше, то можно отправить несколько писем. Пользоваться обычной почтой рекомендуется только в крайнем случае, так как письмо может не прийти вовремя. Если нужных документов нет, то об этом следует уведомить банк способом, предложенным в запросе.

Таким образом, зачисление денег с карты на карту за ремонт квартиры или другие услуги, становится неактуальным. Все переводы отслеживаются, и за нелегальные действия приходится отвечать. Также не рекомендуется выводить крупные суммы, если нет документального подтверждения законности их получения.