2 ндфл показать дивиденды. Ндфл с дивидендов

Расчет НДФЛ с дивидендов организацией, которая сама получает дивиденды ООО «Альфа» принадлежат доли в уставных капиталах:

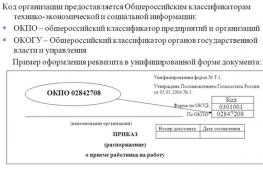

- ООО «Гамма» - 100% (ООО «Альфа» владеет этой долей пять лет);

- ООО «Дельта» - 30%.

ООО «Альфа» были получены дивиденды от ООО «Гамма» в сумме 1 000 000 руб. и от ООО «Дельта» - в сумме 1 500 000 руб. Эти дивиденды ранее не учитывались при расчете НДФЛ с дивидендов, выплаченных ООО «Альфа» своим участникам. ООО «Альфа» распределило между участниками прибыль в сумме 4 000 000 руб., в т.ч.:

- Иванову А.А. — 1 600 000 руб.;

- ООО «Бета» - 2 400 000 руб.

НДФЛ с дивидендов, выплачиваемых Иванову А.А., рассчитывается так:

- вычет по НДФЛ с дивидендов составляет 600 000 руб. (1 600 000 руб. / 4 000 000 руб. x 1 500 000 руб.).

Ндфл с дивидендов. примеры исчисления и отражение в отчетности

НДФЛ с дивидендами пример заполнения скачать бесплатно Особенности расчетов по налогу Общества с ограниченной ответственностью и акционерные общества по-разному отражают расчеты по налогу. ООО определяют сумму дивидендов в зависимости от доли уставного капитала, принадлежащей участнику.

Порядок выплат определяется уставными документами. Налог нужно удерживать со всей суммы дивидендов. Перечислить удержанный НДФЛ нужно не позднее следующего рабочего дня после выплаты дохода.

Внимание

АО выплачивает дивиденды в зависимости от количества и типа акций, принадлежащих акционеру. Налог рассчитывается по специальной формуле, приведенной в п.5 ст.275 НК РФ.

Онлайн журнал для бухгалтера

Важно

Следовательно, даты в строках 100 и 110 будут совпадать. Срок перечисления НДФЛ (строка 120) с дивидендов в 2018 году в отчете 6-НДФЛ зависит от организационно-правовой формы источника выплаты:

- ООО перечисляют налог не позднее следующего рабочего дня после дня выплаты (п.6 ст.226 НК РФ, п.7 ст.6.1 НК РФ, Письмо ФНС № БС-4-11/8568@ от 16.05.2016),

- Если дивиденды выплачивает АО, то дата перечисления НДФЛ с дивидендов в 6-НДФЛ отодвигается на один месяц со дня выплаты дохода (п.9 ст.226.1 НК РФ).

Особенность заполнения формы при расхождении сроков Если дивиденды выплачивались участникам ООО в разные дни, то на каждую дату выплаты заполняется отдельная группа строк 100 – 140.

У акционерных обществ при отражении дивидендов в разделе 2 отчета 6-НДФЛ нужно учитывать две особенности.

Как отразить дивиденды в 6-ндфл: пример заполнения на 2018 год

Зарплата за февраль перечислена на банковские карты работников 05.03.2018г. 511000 Выплачены дивиденды за 2017 год одному участнику ООО 14.03.2018г. 153000 Выплачены дивиденды за 2017 год второму участнику ООО 16.03.2018г. 153000 Начислена зарплата за март 2018г. 31.03.2018г. 505000 Заработная плата за март не выплачена, выплата запланирована на 5 апреля. Пример отражения дивидендов в разделе 1 отчета 6-НДФЛ выглядит так: Заполнение раздела 2 отчета 6-НДФЛ при выплате дивидендов выглядит так: 6-НДФЛ с дивидендами пример заполнения скачать бесплатно Теперь покажем, как отразить дивиденды в 6-НДФЛ, если их выплачивает акционерное общество.

Пример 2 Исходные данные: Событие Дата Сумма, руб. Начислена заработная плата персоналу за январь 2018г. 31.01.2018г. 616000 Зарплата за январь перечислена на банковские карты работников 05.02.2018г. 616000 Начислена зарплата за февраль 2018г.

Дивиденды участникам ооо в 2018 году

Если организации (ООО или АО) выплачивают своим участникам (учредителям или акционерам) дивиденды по итогам своей деятельности, то они обязаны удержать с этой суммы подоходный налог. В статье рассмотрим по какой ставке следует удержать НДФЛ с дивидендов в 2018 году и когда перечислить налог в бюджет.

Ставка НДФЛ с дивидендов До 2015 года налог с дивидендов удерживать нужно было в размере 9%. С начала 2015 года ставка НДФЛ увеличилась, причем независимо от того, в какой период выплаты учредителям распределяются.

Ставка налога с дивидендов зависит от того статуса, в котором находится получатель учредительских выплат. Если он является резидентом РФ, то применять следует ставку 13%, если получатель резидентом не является, то ставка равна 15%.

Исключение действует только на соглашения об избежании налогообложения в двойном размере, заключенными с иностранными государствами.

Налог на дивиденды юридических и физических лиц в 2018 году

Ситуация 2. Ваша компания сама получает дивиденды Если вы получаете только дивиденды, облагаемые налогом на прибыль по ставке 0%, НДФЛ можно рассчитывать так же, как в Ситуации 1. В остальных случаях для расчета налога вам потребуются следующие показатели (п.

2 ст. 210, п. 5 ст. 275

НК РФ, Письмо Минфина от 14.10.2016 № 03-04-06/60108):

- сумма дивидендов, начисленная всем участникам, - величина «Д1»;

- сумма дивидендов, полученных вашей компанией, - величина «Д2». В нее включаются дивиденды, которые:

- не облагались налогом на прибыль по ставке 0%;

- ранее не учитывались при расчете налогов с выплаченных вами дивидендов.

Ндфл с дивидендов в 2018 году. ставка ндфл и порядок расчета

Сроки сдачи отчета Форма сдается ежегодно не позднее 1 апреля и содержит сведения о доходах физического лица, исчисленном, удержанном и перечисленном НДФЛ в бюджет (п. 2 ст. 230 НК РФ). В этом случае в справке в поле «Признак» указывают цифру 1.

В 2018 году 1 апреля приходится на воскресенье, поэтому крайний срок сдачи переносится на 02.04.2018. Если налоговый агент не смог удержать налог при выплате дохода и в течение всего налогового периода, то он также обязан предоставить в налоговую справку 2-НДФЛ, указав в поле «Признак» цифру 2.

Сделать это необходимо до 1 марта следующего года (п. 5 ст. 226 НК РФ). За несвоевременную сдачу формы предусмотрена ответственность в размере 200 руб.

за каждую справку (п. 1 ст. 126

НК РФ). Также имеется ответственность за предоставление справок с недостоверными сведениями. За каждый такой отчет придется заплатить штраф в размере 500 руб.

Справка по форме 2-ндфл в 2018 году

Налог на дивиденды юридических лиц При выплате дохода участникам-юридическим лицам уплачивается ННП. Ставка указанного платежа зависит от статуса юридического лица-получателя средств: иностранная компания или нет и ее доли в уставном капитале организации, выплатившей дивиденды. Таблица № 2. Ставка ННП при выплате дохода участникам-юридическим лицам Статус юридического лица Налоговая ставка Российская организация 13% Российская организация, имеющая более 50% доли в уставном капитале компании, выплатившей доход* 0% Иностранная организация 15% (или иная ставка, установленная международным договором) * Срок владения указанной долей в уставном капиталекомпании, выплачивающей дивиденды, не должен быть менее 365 дней на момент принятия решения о выплате средств участнику ННП должен быть перечислен не позднее дня перечисления средств участнику-юридическому лицу. Таблица № 3.

Как заполнить справку по новой форме 2-ндфл

В том случае, если дивиденды выплачиваются участникам общества в натуральной форме, НДФЛ также следует удержать, причем ставка налога изменяться при этом не будет. Порядок определения размера ставки налога при этом будет такой же. Порядок расчета НДФЛ с дивидендов резидентам Расчет НДФЛ с выплат резидентам будет зависеть от того, получила ли организация, производящая выплаты, такого же рода выплаты от других компаний. Например, в организации нет доходов в виде дивидендов. В этом случае порядок расчета будет следующим: НДФЛ = Д х 13%, где Д – дивиденды, которые начислены резиденту. 13% - ставка налога. Расчет будет более сложным, если организация является учредителем другой компании, от которой получала какие либо суммы за участие в текущем году или предыдущем. Для расчета налога придется проверять, были ли учтены дивиденды, полученные от другой фирмы в выплатах учредителям или нет.

НК РФ), и избежать его удастся только в том случае, если налоговый агент выявит и исправит ошибку до обнаружения ее налоговым органом. Форма 2-НДФЛ в 2018 году: изменения В основном изменения в новом бланке являются техническими и не затрагивают порядок отражения доходов, вычетов и налогов:

- в разделе 1 появились сведения о реорганизации или ликвидации компании;

- из раздела 2 исключены сведения о месте жительства налогоплательщика;

- из раздела 4 исключаются упоминания об инвестиционных вычетах;

- в раздел 5 в строки подписи и удостоверяющего полномочия подписанта документа вводится упоминание о возможности подписания справки правопреемником.

Таким образом, заполнение основных разделов формы осталось прежним.

В 2018 году как отразить дивиденды в 2 ндфл

Например, если сотрудник является нерезидентом и получает дивиденды, то на него необходимо заполнить два раздела 3 и два раздела 5 справки. Отдельно - для оплаты труда по ставке 30 % и отдельно - для дивидендов по ставке 15 %, указав соответствующий код дохода.

Образец заполнения Скачать Дивиденды в справке 2-НДФЛ - 2018 Если компания в 2017 году выплачивала дивиденды учредителям - физическим лицам, то на них тоже необходимо составить справки 2-НДФЛ и сдать их в ИФНС. Код дохода по дивидендам в справке 2-НДФЛ за 2018 год прежний - 1010. Ставка налога может составлять:

- 13 %, если участник - резидент;

- 15 %, если участник - нерезидент РФ.

Если учредитель компании, получивший дивиденды, является резидентом РФ и одновременно получает заработную плату в компании, то дивиденды следует отразить в том же разделе 3, что и остальные доходы.

2-НДФЛ - это справка о доходах физических лиц и уплаченных налогах, которая хорошо знакома всем бухгалтерам. Все организации-работодатели, признаваемые налоговыми агентами, обязаны ежегодно отчитываться в ФНС о доходах и налоге, который с него удержан, в отношении всех своих сотрудников. Таких отчетов законодательством предусмотрено несколько, однако справка 2-НДФЛ занимает среди него особое место. В этом материале пойдет речь о том, что собой представляет этот отчет, в какие сроки его нужно сдать и на что обратить внимание при заполнении - с учетом того, что с 2019 года форма значительно изменилась.

Бланк справки 2-НДФЛ (новая форма 2019) выполняет несколько функций при информировании налоговых органов и других учреждений, например, банков, о размере заработка граждан и суммах удержанного с него налога. Поэтому составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

Начиная с 2019 года в соответствии с Приказом ФНС России от 02.10.2018 N ММВ-7-11/ будут применяться 2 формы — в зависимости от назначения:

- собственно 2-НДФЛ (для информирования ФНС);

- справка о доходах работника.

Скачать бесплатно бланк справки 2 НДФЛ (новая форма 2019) можно в конце статьи. А далее рассмотрим подробнее образец справки НДФЛ-2 в 2019 году: какие изменения в части заполнения, сроки сдачи и нюансы таит в себе этот документ.

Срок сдачи справки 2-НДФЛ за 2018 год

Сдать форму 2-НДФЛ за 2018 год в налоговый орган по месту регистрации налогового агента необходимо до 1 апреля 2019 года. Никаких переносов не будет, так как 1 апреля выпадает на понедельник. Именно до этой даты все отчеты должны быть сданы в налоговую. Правда, в некоторых случаях ее нужно сдать не позднее 1 марта 2019 года (п. 5 ст. 226 НК РФ). В таких отчетах должна быть информация о не удержанном с налогоплательщиков-физлиц налоге на доходы физлиц в 2019 году. Кстати, об этом нужно известить не только органы ФНС, но и самих налогоплательщиков.

Ограничение по срокам касается только отчетности налоговых агентов. Сами налогоплательщики, желающие получить имущественный вычет, имеют право сдавать в ФНС отчеты о доходах в течение всего календарного года.

Образец заполнения бланка справки 2 НДФЛ: новая форма в 2019 году

Бланк справки о доходах физического лица (форма 2-НДФЛ), в 2019 году используемый работодателями, утвержден Приказом ФНС России от 02.10.2018 N ММВ-7-11/ (на забудьте скачать бланк 2 НДФЛ 2019). Как уже говорилось выше, самым важным изменением 2019 года можно назвать то, что если раньше и для представления в Налоговую, и для выдачи работникам использовалась одна и та же справка 2-НДФЛ, в 2019 году эти два документа разделили. Теперь 2-НДФЛ — это документ исключительно для Налоговой, для работников — теперь оформляют «Справку о доходах и суммах налога физического лица» с использованием другого бланка.

Какие изменения претерпел отчет?

- Изменилась структура документа: если раньше в нем было 5 разделов, то теперь — 3 раздела и приложение.

- В шапку формы теперь вносят ИНН и КПП.

- Убраны поля уведомлений о праве на вычеты и на уменьшение налога — их теперь отражают в виде кодов в новом поле «Код вида уведомления».

- Расшифровку сведений о доходах и вычетах по месяцам вписывают в приложении.

Выглядит заполненный бланк 2-НДФЛ так (скачать форму справки 2 НДФЛ на 2019 и бланк можно в конце статьи):

А вот так должен выглядеть отчет для работника в 2019 году:

Коды доходов и вычетов

Важная подсказка для работодателей, которые думают, как проверить бланк 2 НДФЛ (новая форма 2019) перед сдачей в налоговую. Сделать это можно с помощью специального сервиса «Программные средства» на официальном сайте ФНС. Правда, к сожалению, этот сервис способен распознать только несуществующие коды, а не ошибки, которые были допущены при разнесении данных с применением действующих кодов.

ИНН налогоплательщиков

Форму 2-НДФЛ возможно сдать в налоговую даже без указания без ИНН получателя доходов. Об этом сказано в письме ФНС от 27.01.2016 № БС-4-11/1068, где налоговики подтверждают, что указание ИНН в отчете зависит от того, предоставил ли его налогоплательщик своему налоговому агенту. Поэтому отчет без этого реквизита должен пройти форматно-логический контроль. Правда, с некоторыми нюансами.

Так, при отправке справки в электронной форме с незаполненным полем ИНН от ФНС в ответ придет протокол с таким сообщением: «Предупреждение. Не заполнен ИНН для гражданина России». Однако отчет система все равно пропустит, а такой протокол является просто предупреждением, и если других ошибок нет, то и переживать не о чем.

А вот ошибка, допущенная в самом ИНН, будет иметь более серьезные последствия. Ведь за каждую неверную цифру придется заплатить 500 рублей, в соответствии с нормами статьи 126 НК РФ . Ответственности можно избежать, если заметить неточность раньше налоговой службы и успеть подать корректирующую форму с верными данными. В таком документе следует заполнить только то поле, в котором была допущена ошибка, а не переносить в него все данные из основного отчета.

Отчет в электронной форме

Сдать отчет в электронной форме обязаны налоговые агенты, которые выплатили вознаграждения или зарплату 25 физлицам или более. При сдаче отчета в электронной форме не нужно прикреплять к нему реестр справок, как это требуется при сдаче бумажных справок, в соответствии с приказом ФНС России от 16 сентября 2011 г. № ММВ-7-3/576 . Ведь программы налоговой службы не способны распознать этот реестр.

Кроме того, нужно обратить внимание на соответствие фамилии ответственного лица за сдачу справки с сертификатом электронной подписи. Они должны принадлежать одному и тому же человеку, иначе ФНС не примет отчет. Важно помнить, что в инструкции к заполнению справки ФНС не приводит обязательного условия, что форму должен подписать именно руководитель или главный бухгалтер. Главное, чтобы данные совпадали. Некоторые коллеги вообще не вписывают в отчет фамилию того, кто отвечает за ее сдачу. Между тем, это обязательный реквизит отчета. Если его не заполнить, справку не примут ни в электронном виде, ни на бумаге.

Дивиденды за 2018 год

В форме необходимо указывать абсолютно все доходы физлиц, облагаемые налогом. Однако дивиденды акционеров указывать не нужно. Для этого существует отдельное приложение № 2 к декларации по налогу на прибыль. Однако такой порядок предусмотрен исключительно для акционерных обществ, другие организации, выплачивающие дивиденды своим учредителям, обязательно должны указать их в форме 2-НДФЛ. Сделать это следует вместе с другими видами доходов конкретного налогоплательщика, облагаемыми налогом по ставке 13%.

Исправление ошибок

Если при заполнении формы налоговый агент допустил ошибку, он должен сдать уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления нужно ставить текущую. В поле «Номер корректировки» надо указать код «01» или «02» и так далее (в зависимости от того, какая по счету корректировка). Если нужно сдать полностью аннулирующую справку, используется код «99». Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 № 20-14/3/

Помимо формирования годовых отчетов бухгалтеры российских компаний в начале 2017 года начисляют и выплачивают дивиденды учредителям. В этой статье расскажем о самых частых проблемах, с которыми сталкиваются специалисты при расчете дивидендов .

Отражение дивидендов в отчетах 6-НДФЛ и 2-НДФЛ

Чаще всего дивиденды начисляют из прибыли в конце отчетного года. Если они начислены в декабре и выплачены также в последнем месяце отчетного года, вопросов по заполнению отчетных форм по НДФЛ не возникает.

Давайте рассмотрим ситуацию, когда дивиденды за 2016 год выплачены в 2017 году.

Сумма НДФЛ, исчисленная с дивидендов, удерживается при их фактической выплате (п. 4 ст. НК РФ).

Перечислить НДФЛ с дивидендов нужно не позднее дня, следующего за днем их фактической выплаты (п. 6 ст. НК РФ).

Если налоговый агент производит операцию в одном периоде, а завершает ее в другом периоде, данная операция отражается в разделе 2 расчета по форме 6-НДФЛ в том периоде, в котором завершена (письмо ФНС РФ от 09.08.2016 № ГД-4-11/14507).

Таким образом, по начисленным, но не выплаченным дивидендам необходимо заполнить строки 020, 025, 040, 045 раздела 1. Строки 070 и 080 не заполняются.

В справке 2-НДФЛ за 2016 год начисленные, но не выплаченные дивиденды не отражаются. Связано это с тем, что НДФЛ удерживается в момент выплаты дохода учредителям.

Выплата дивидендов за счет прибыли прошлых лет

Некоторые компании начисляют дивиденды не каждый год. Это вполне правомерно, если у фирмы действительно есть нераспределенная прибыль.

Согласно п. 1 ст. 43 НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

Дивиденды выплачиваются исходя из данных, отраженных в регистрах бухгалтерского учета и отчетности. При распределении прибыли за прошлые годы нужно убедиться в том, что прибыль не была направлена на покрытие убытков организации, полученных в предыдущих периодах.

Если у организации накопилась прибыль прошлых лет, которая никуда не была направлена, то решением единственного участника общества (или решением общего собрания участников общества) данная прибыль может быть направлена на выплату дивидендов. Действующее законодательство (НК РФ и ГК РФ) не запрещает выплачивать дивиденды из чистой прибыли прошлых лет (письмо ФНС России от 05.10.2011 № ЕД-4-3/16389@, письма Минфина России от 20.03.2012 № 03-03-06/1/133 , от 06.04.2010 № 03-03-06/1/235 , Постановление Президиума ВАС РФ от 25.06.2013 № 18087/12).

При этом налоговым агентом признается российская организация, являющаяся источником выплаты дивидендов физическому лицу (ст. НК РФ). Налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. НК РФ) и перечислить НДФЛ в бюджет в сроки, установленные п. 6 ст. НК РФ.

Зачастую имеют для них статус дополнительного, второстепенного дохода, поэтому часто возникает вопрос, как показывать дивиденды в .

Отражать ли дивиденды в отчете

Образец заполнения 2-НДФЛ с дивидендов

Отображение в 1С

Данную . Причем не одну, а два разных вида:

- Для сотрудников.

- Для налоговой.

Для получения справки для сотрудника надо:

- Зайти в раздел меню программы под названием налоги и взносы.

- Далее следует нажать ссылку, по которой можно перейти к формированию 2-НДФЛ для сотрудников.

- Затем нажать на окно создать и заполнить шапку с указанием сотрудника, организации и подотчетного года.

- Для записи остальных данных нажать на «Заполнить». Оставшиеся данные появятся в автоматическом режиме.

- Для формирования в разрезе кодов ОКТМО или КПП и ставок налога нажать соответствующую кнопку.

- Проверить все появившиеся данные, а затем провести справку и вывести ее на печать.

Для ФНС это делается несколько иначе.

Вопрос:

Здравствуйте! Подскажите пожалуйста, как отразить в отчете 2 ндфл выплату дивидендов учредителям не сотрудникам организации в 1С бухгалтерия? это должен быть отдельный отчет или их нужно добавить в общий отчет по сотрудникам? и если в общий, то нужно ли их добавлять в справочник физлица (сейчас они в справочнике контрагенты-учредители)? Спасибо!

Ответ:

Организация обязана удержать начисленную сумму НДФЛ при фактической выплате участнику общества суммы дивидендов и перечислить ее в бюджет. Вместе с тем налоговый агент до 1 апреля года, следующего за истекшим налоговым периодом, должен представить в налоговый орган сведения о доходах физических лиц за истекший налоговый период, полученных от налогового агента, по форме 2-НДФЛ. Сведения о доходах в виде дивидендов подаются вместе с другими справками 2-НДФЛ в одном реестре.

Для возможности автоматического формирования справки о доходах в виде дивидендов физического лица, не являющегося сотрудником организации необходимо:

- Вести данные учредителя в справочник «Физические лица».

- Отразить сведения о доходах в виде дивидендов документом «Ввод доходов, НДФЛ и налогов (взносов) с ФОТ» (Меню Зарплата - Учет НДФЛ и налогов (взносов) с ФОТ) - Документы учета НДФЛ и налогов (взносов) с ФОТ) - Добавить - Ввод доходов, НДФЛ и налогов (взносов) с ФОТ). В документе необходимо заполнить закладки «НДФЛ доходы и налоги» и НДФЛ удержанный.

- Отразить сведения о перечислении удержанного налога документом «Перечисление НДФЛ в бюджет РФ» (Меню Зарплата - Учет НДФЛ и налогов (взносов) с ФОТ) - Документы учета НДФЛ и налогов (взносов) с ФОТ) - Добавить - Перечисление НДФЛ в бюджет РФ).

- Сформировать справки 2-НДФЛ документом «Справка 2-НДФЛ для передачи в ИФНС» (Меню Зарплата - Учет НДФЛ и налогов (взносов) с ФОТ) - Добавить - Справка 2-НДФЛ для передачи в ИФНС).