Справка о системе налогообложения где брать. Образец письма о применении усн для контрагента

Чаще всего компания выбирает режим налогообложения уже в момент . Но бывает, что под гнетом обстоятельств, приходится это делать по ходу работы. В частности (возвращаться) на . В этом случае необходимо известить об этом всех заинтересованных лиц.

Что такое письмо о применении ОСНО

При выборе льготных налоговых режимов компания принимает к исполнению определенные ограничительные требования, но если бизнес развивается успешно и объемы реализации возрастают и фирма:

- Имеет годовой доход свыше 150 млн.

- Увеличила свой штат на число свыше 100 человек.

- Стала развивать направление, не попадающее под какой-либо льготный режим.

То это означает, что переход на основной режим назрел.

В этом случае компании предстоит:

- Направить письмо о прекращении применения льготного режима и перехода на основной в ФНС по месту регистрации.

- Обеспечить переход на системы учета (и бухгалтерскую, и налоговую) в соответствии с требованиями ОСНО.

- С момента перехода (возврата) к основной системе вести соответствующие учет и декларирование.

Переход на ОСНО происходит на основе соответствия или не соответствия деятельности компании законодательству, поэтому письмо в ФНС – уведомительное и не требует ответа с разрешением. Это просто напоминание вашему инспектору о необходимости изменений в соответствующих реестрах и констатация факта того, что представители компании переходят на другой уровень отчетности.

Срок подачи письма – 15 дней с даты смены режима. Добровольный переход возможен лишь с начала года, поэтому крайний срок подачи уведомления – 15 января.

Работа с контрагентами

Переход фирмы на ОСНО ведет к изменению документооборота не только в самой компании и ФНС. Он так же касается и контрагентов. Это в первую очередь относится к уплате (неуплате) . Поэтому и их надо информировать о режиме налогообложения. Это актуально:

- При начале работы с новыми партнерами.

- Сразу после перехода на ОСНО.

А делается посредством одного из вариантов:

- Копией информационного письма в ФНС, заверенной там входящим штампом.

- Информационным письмом налоговой, которое они могут выдать по вашей просьбе.

- Официальным письмом от компании () с подписью и печатью.

Как его заполнить

Принципы

При заполнении надо придерживаться общих принципов составления документов и справок для налоговой на официальных бланках:

- Письмо выполняется заглавными печатными буквами.

- Буквы должны быть крупными, во весь квадрат. При компьютерном наборе применять 16-ый или 18-ый шрифт. Тема Courier New.

- Цвет заполнения – черный или синий (как вариант фиолетовый).

- Заполнять с крайней левой клеточки. При простановке кодов в незаполненных клетках графы ставится прочерки.

- Нумерация страниц обязательна, даже если она одна.

- Исправлять, затирать не точности и сдавать письмо с ошибками и помарками – недопустимо.

- Форма документа №26.2-3.

Образец заполнения

Бланк для письма представляет собой одностороннюю страницу, на которую заносится следующая информация:

- Верхнюю строчку заполняет ИНН.

- Чуть ниже – КПП и номер страницы.

- Затем, под названием письма, указывают закодированный номер адресата (отделения ФНС).

- Ниже следует (официальное, взятое из уставных документов) или полные инициалы предпринимателя-заявителя.

- Под этими графами – указание на дату перехода на ОСНО.

Нижняя часть уведомления состоит из двух полос. Левая заполняется подателем документа, который вносит туда такую информацию:

- Код подающего документ: сам плательщик (1) или его представитель (2).

- Его полные инициалы.

- Контактный телефон.

- Подпись (печать) и дата.

- Документ, подтверждающий полномочия (если необходимо).

Правая часть – для сотрудника, принимающего письмо. Он указывает.

Справка о системе налогообложения - это документ, отражающий то, какой режим налогового обременения выбрал конкретный хозяйствующий субъект в качестве основного. В статье расскажем, в каких случаях нужна такая справка и как правильно ее составить.

Действующее фискальное законодательство предусматривает право выбора системы налогообложения. То есть у налогоплательщика есть законная возможность существенно снизить объем налоговой нагрузки при выборе упрощенных режимов налогообложения. Конечно, чиновники определили круг лиц и значительный перечень критериев, которые нужно выполнить, чтобы перейти на облегченные налоговые системы.

Следовательно, компании и предприниматели вправе выбрать именно тот режим, который наиболее выгоден при осуществлении деятельности. Разнообразие систем налогообложения стало камнем преткновения у большинства налогоплательщиков в части обложения налогом на добавленную стоимость.

Зачем нужна справка

В большинстве случаев деловым партнерам требуется подтверждение о выбранной системе налогообложения, чтобы верно исчислять и уплачивать фискальные платежи по НДС. Напомним, что за нарушение правил предусмотрены значительные штрафы и ответственность вплоть до ареста счетов и заморозки деятельности на срок до 90 календарных дней.

Если фирма получила от партнера документы, в которых стоит отметка «Без НДС», то следует запросить соответствующее подтверждение, что субъект вправе не выделять налог на добавленную стоимость. Аналогичный запрос может получить и ваша компания. В таком случае придется подготовить ответный образец: справка о системе налогообложения.

Как подготовить

Налогоплательщики, перешедшие на упрощенные режимы налогообложения, подтверждают свой статус официальным уведомлением из ФНС либо предоставляют специальную форму № 26.2-7. Следовательно, «упрощенцам» достаточно направить в адрес делового партнера копию уведомления ФНС о переходе на льготный режим. Либо запросить в инспекции специальное информационное письмо.

Для субъектов, применяющих общий режим (ОСНО), аналогичного бланка не предусмотрено. Чтобы подтвердить выбранный режим, придется уведомить партнера письмом, составленным в произвольной форме.

Справка для ОСНО

Чтобы составить письмо в произвольной форме, используйте фирменный бланк формата А4. Следуйте общим правилам деловой переписки. Не забудьте указать обязательные реквизиты письменного уведомления о выбранной системе налогообложения:

- Информация о вашей организации, ИП. Пропишите полное наименование в соответствии с регистрационными документами. Укажите фактический и юридический адреса. Пропишите ИНН, КПП, ОГРН и иные сведения при необходимости.

- Дата постановки на учет. Отдельно укажите дату постановки на учет в налоговом органе. Допустимо приложить копию документа.

- Данные о том, что компания является плательщиком НДС либо иного фискального обязательства, в зависимости от запроса делового партнера.

Составленный документ должен быть подписан руководителем компании и заверен печатью. Подпись главного бухгалтера не обязательна, но предпочтительна.

Дополнительно к справке можно приложить копии документов, которые подтверждают выбранную систему. Например, копии платежных поручений на уплату НДС или налога на прибыль, копию налоговой декларации по НДС. Если прилагаете такую документацию, укажите их перечень в письме.

Бизнесмен, открывающий своё дело или предприятие обязан выбрать систему налогообложения. Дальнейшее развитие дела во многом зависит от этого. В этой статье мы затронем тему общего метода налогообложения (ОСНО).

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

В России методы налогообложения можно представить как:

- общая система налогообложения (ОСНО);

- упрощённая система налогообложения (УСН);

Полное отсутствие ограничений представляется в выборе вида деятельности, найме сотрудников, размера дохода и считается превосходством ОСНО перед другим методом. Но регистр расчётных операций (РРО) к нему не относится. Следует ежемесячно отчислять 34,7% ЕСВ и присутствует немного запутанная схема с контролем.

Упрощённый вид включает в себя три подгруппы и имеет некоторые ограничения, например, в следующих видах деятельности:

- Первая. Торговля разрешена только продукцией в розницу, а услуги населению только бытовые.

- Вторая. Предоставляют услуги только плательщикам единого налога, разрешена продажа товаров, и работа в ресторанных хозяйствах. Не имеют право на посреднические услуги по недвижимости, продавать ювелирные изделия из драгоценных камней.

- Третья. Специальных ограничений нет.

Преимущества и недостатки

Плюсами ОСНО можно назвать:

- Выбор любого рода деятельности для предпринимателя.

- Нет ограничения годового оборота предельной суммой.

- Наём работников, объём выручки неограничен.

- Зарегистрироваться плательщиком НДС добровольно (если доход за один год превысил 120 000 рублей).

- Выплата НДС, позволяет работать с крупными компаниями.

- Имеют право работать с юридическими лицами.

- Освобождается от налога на прибыль, если предприниматель понёс убытки за отчётный период.

Минусы ОСНО:

- Усложняется отчётность и учёт.

- Необходимо приобрести регистраторы расчётных действий и подключиться к интернету.

- Вести книгу расходов и выручки ежедневно.

- Расходы, должны быть документально подтверждены.

- Налог на чистую выручку 15%, если он будет превышать минимальную зарплату в 10 раз, то платится 20.

- Платить авансовый сбор на заработок до 15 марта, мая, августа, ноября, что нелегко спрогнозировать. Можно его уменьшить, путём отправки письма в налоговые органы с объяснениями.

- Существует установленный ЕСВ за месяц, его следует платить в полном объёме, даже если он получился меньше.

- Документацию следует хранить 4 года.

Предприниматель, имеющий работников, обязан отчислять в пенсионный фонд деньги, а, следовательно, удерживать их с зарплаты.

ОСНО для ООО

Общий вид налогового платежа достаточно сложный в плане налогового и бухгалтерского учёта для ООО.

Налогами облагается:

- Прибыль. Она составляет разницу между расходами и прибылью. Статья 284 НК РФ предусматривает ставку налога в 20%. Если годовая выручка до 8 млн. руб., оплата одноразовая, согласно декларации. Более 8 млн. руб. – оплачивать следует каждый месяц в виде авансовых платежей. Платится 1/12 часть от предыдущего размера налога.

- Дивиденды – 5%.

- НДС – 18% на 2015 год. Исключение составляют некоторые виды деятельности, где плата может быть 0% или 7.

- Недвижимость.

Общества с ограниченной возможностью и другие компании платят несколько налогов, по сравнению с упрощённой системой.

Для ИП

Индивидуальный предприниматель, пользующийся общим методом, ведёт книгу расходов и приходов. Также ведёт заполнение всех налоговых регистров. Ошибки ведут к штрафным санкциям, которые перечисляются в государство.

Общая система устанавливает жёсткий контроль за ИП, но если уровень прихода высокий, предприятие получает большую свободу в выборе деятельности, в числе работников, приобретения недвижимого и движимого имущества, а также максимальную сумму прихода.

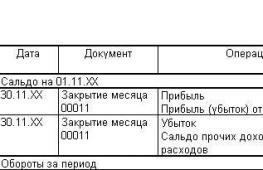

Используя ОСНО, бизнесмен индивидуального предприятия сдаёт следующие отчётности:

- один раз в квартал, отчёт о балансе предприятия;

- отчёт о прибылях и расходах, каждый квартал;

- один раз в год, об изменениях капитала предприятия;

- каждый год, об обороте денежных средств;

- приложение к отчёту, каждый год, о балансе предприятия;

- пояснительная записка (1 раз в год), о численности работников фирмы;

Страховые взносы

Независимо от того, каким видом будет пользоваться предприниматель, все платят страховые взносы. Оплата принимается внебюджетным фондом, который производит выплату и вознаграждения работников.

Независимо от того, каким видом будет пользоваться предприниматель, все платят страховые взносы. Оплата принимается внебюджетным фондом, который производит выплату и вознаграждения работников.

Работодатель выплачивает взносы:

- на пенсионное, медицинское, социальное страхование работников;

- на несчастных случаи;

- на профессиональные заболевания;

На себя работодатель также отчисляет:

- страховой взнос в Пенсионный фонд;

- от несчастных случаев, временной нетрудоспособности по желанию;

Учёт

Во всеобщем виде налогообложения бухгалтерский учёт делается в полном объёме. Здесь нужны специальные знания и навыки для руководителей.

Главное условие общего порядка – иметь в штатном расписании бухгалтера, который будет вести весь учёт в книге расходов и доходов.

Поэтому общий порядок платежа приемлем для крупных предприятий со стабильным доходом. Новичкам лучше использовать упрощённый вид, от которого в дальнейшем можно перейти на ОСНО. УСН может существовать без бухгалтерского учёта на первых порах и вести записи в книге учёта.

Правила ведения

Несмотря на положительные стороны общего вида, вести её достаточно сложно.

Несмотря на положительные стороны общего вида, вести её достаточно сложно.

Особенно уязвимы здесь новички перед частыми проверками. Итак, если предприниматель не работает по упрощённой схеме, значит он в системе общего порядка.

Иногда, открывая дело, многие не пишут заявления на УСН, в этом случае, они автоматически будут общесистемщиками.

В общем порядке, обязательным считается документальное ведение растрат и выручки.

Доход может быть получен в двух формах:

- денежной;

- натуральной;

Его видно в том случае, когда поступили денежные средства на кассу или расчётный счёт. Например, товар отправлен в мае, а денежные знаки пришли в июне. Отсюда, получается выручка только в июне.

В доход входят также:

- штрафы;

- пеня;

- предоплата;

Расходы

Между ними и приходами должна быть определённая связь и всё должно вестись документально. Имущество, приобретённое до госрегистрации, не относится к затратам, на основании статьи 269 НК РФ. Сумма амортизации основных фондов также не относится к затратам. Работодатель, зарегистрированный плательщиком НДС, не включает в приходы и траты суммы НДС, входящие в цену товаров.

Авансовые платежи платятся поквартально. Размер его определяется вами с доходов (25% годовой суммы налогов). Минимальное ограничение здесь не действует. Доплата не делается на аванс, если сумма меньше минимальной зарплаты. Определяя чистый доход, страховой взнос стоит включать в расходы.

Декларация, согласно НК подаётся один раз в год для тех работодателей, которые работали на общей основе. Именно от неё, отталкиваются авансовые платежи.

Документация

Перед тем как или новое предприятие, обязательным является выбор системы налогообложения. Единственным расходом при регистрации ИП является госпошлина. Вторым вариантом может быть обращение в агентство, тогда будут дополнительные расходы за услуги. Во втором случае предприниматель освобождается от сбора документов на регистрацию.

При самостоятельной регистрации потребуются документы:

- заявление по образцу, которое должно быть подписано;

- квитанция о госпошлине;

- уведомление в налоговый орган;

Следующие расходы будут:

- на изготовление печати;

- услуги нотариуса (если оформление через агентство);

- открытие счёта в банке;

Как перейти на ОСНО?

Допустим, предприниматель хочет перейти на ОСНО, от упрощённой системы налогообложения. Что для этого надо сделать? Следует подать заявление в налоговую инспекцию. Оно подаётся за 10 дней до начала следующего года или квартала, где вы сообщаете об отказе УСН и переходе на другой вид налогообложения.

В десятидневный срок сдаётся свидетельство плательщика единого налога. Здесь есть один нюанс. Перейдя на другой вид налогов, отчёт придётся делать по обеим формам. В интернете вы можете найти готовые бланки для этого.

Ответ

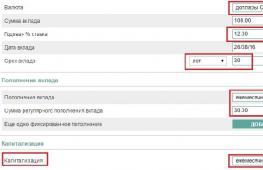

Подтвердить применение УСН можно:

1) предоставив Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа

2) предоставив Форму N 26.2-7 "Информационное письмо"

3) С 1 августа 2018 года информация о применяемом налогоплательщиком-организацией налоговом режиме указывается на сайте ФНС РФ nalog.ru.

Разъяснение

1) Уведомление о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа

В настоящее время переход на применение осуществляется путем представления в налоговый орган Уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1). При этом порядок перехода на применение УСН уведомительный. Как результат, налоговая служба принимает Ваше заявление, учитывает, что вы перешли на применение УСН, но никакого подтверждающего документа не выдает (о том что Ваше заявление принято обычно узнают по телефону от соответствующего сотрудника инспекции).

В большинстве случаев контрагентам достаточно Уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа.

2) Форма N 26.2-7 "Информационное письмо"

В некоторых случаях контрагенты требуют подтвердить, что налогоплательщик применяет УСН. Таким документом является Форма N 26.2-7 "Информационное письмо", которая утверждена приложением N 7 к Приказу ФНС России от 02.11.2012 N ММВ-7-3/829@ "Об утверждении форм документов для применения упрощенной системы налогообложения".

Чтобы получить Форму N 26.2-7 "Информационное письмо" нужно отправить в свою налоговую инспекцию запрос в произвольной форме о подтверждении применения упрощенной системы налогообложения. В течение 30 дней налоговая инспекция выдаст (пришлёт) этот документ.

До апреля 2010 года выдавалось уведомление о возможности применения УСН. Сейчас выдается только информационное письмо по Форме N 26.2-7.

3) Сервис ФНС Прозрачный бизнес

С 1 августа 2018 года информация о применяемом налогоплательщиком-организацией налоговом режиме указывается на сайте ФНС РФ nalog.ru (см. ).

Но в этом сервисе сведения о специальном налоговом режиме указываются только для организаций. Для ИП такие сведения отсутствуют.

11.09.2019

Дополнительно

Открытый информационный ресурс в информационно-телекоммуникационной сети "Интернет", который ведет ФНС РФ и который содержит перечень сведений, которые не относятся к налоговой тайне.

Здравствуйте, Александр!

На данную тему есть письмо ФНС РФ.

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 4 июля 2011 г. N ЕД-4-3/10690@

Федеральная налоговая служба рассмотрела запрос ООО о предоставлении уведомления о переводе ООО на упрощенную систему налогообложения (далее - УСН) и сообщает следующее.

В соответствии с п. 4 Приказа ФНС России от 13.04.2010 N ММВ-7-3/182@ «Об утверждении форм документов для применения упрощенной системы налогообложения» (далее - Приказ ФНС России N ММВ-7-3/182@) признан утратившим силу Приказ Министерства Российской Федерации по налогам и сборам от 19.09.2002 N ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения».

В этой связи Уведомление о возможности применения упрощенной системы налогообложения

(форма N 26.2-2) налоговыми органами не используется

.

Порядок применения (перехода на) УСН, установленный гл. 26.2 Налогового кодекса Российской Федерации (далее - Кодекс), предусматривает, что налогоплательщик самостоятельно принимает решение о применении (переходе на) УСН

.

Заявление о применении налогоплательщиком УСН носит уведомительный характер

, и положениями гл. 26.2 Кодекса не предусмотрено принятие налоговым органом каких-либо решений по указанному заявлению.

В связи с чем у налогового органа нет оснований для направления налогоплательщику уведомления о возможности или невозможности применения УСН.

Приказом ФНС России N ММВ-7-3/182@ утверждены формы документов для применения УСН, в том числе рекомендуемые формы (п. п. 1.1 - 1.3 и п. 1.6 Приказа), которые предназначены для налогоплательщиков.

Формы документов для применения УСН, утвержденные вышеуказанным Приказом ФНС России и предназначенные для налоговых органов, обязательны к применению налоговыми органами в порядке, установленном соответствующим правовым актом ФНС России, регламентирующим действия налоговых органов по учету документов, связанных с применением упрощенной системы налогообложения.

К указанным документам относится форма N 26.2-7 «Информационное письмо».

Таким образом, если в инспекцию ФНС России поступает письменное обращение налогоплательщика с просьбой подтвердить факт применения им УСН, то налоговый орган выдает налогоплательщику Информационное письмо (форма N 26.2-7 - Приложение N 7 к Приказу ФНС России от 13.04.2010 N ММВ-7-3/182@), в котором указывается дата подачи налогоплательщиком заявления о переходе на упрощенную систему налогообложения, а также сведения о представлении (непредставлении) им налоговых деклараций в связи с применением УСН за налоговые периоды, в которых налогоплательщик применял УСН

.

То есть, вы можете даже не представлять такое письмо заказчику.