Как закрыть кредит досрочно и правильно? Можно ли погасить кредит досрочно? Как закрыть кредитный договор.

При оформлении кредита заемщиков интересуют условия договора, процедура и сроки рассмотрения заявки, график платежей и сумма штрафов за несвоевременную выплату долга.

Что касается процедуры закрытия кредита, то этому аспекту уделяется меньше всего внимания. Заемщиков почти не интересуют нюансы закрытия кредитной сделки, а зря.

Эта простая с виду операция может таить в себе немало особенностей, о которых просто обязан знать каждый потребитель кредитного продукта.

Что такое правильное закрытие кредита?

Среди заемщиков бытует мнение, что кредит считается закрытым после того, как внесен последний платеж и сумма всех необходимых комиссий. Такое положение вещей обманчиво.

Полностью закрытым можно назвать лишь тот кредит, который не только возвращен в полном объеме, но и имеет документальное подтверждение в виде справки о закрытии .

Для получения документа, свидетельствующего о закрытии кредита, заемщик должен обратиться в банк с просьбой или письменным заявлением о выдачи соответствующей справки. В справке обязательно должен указываться тот факт, что вы произвели все выплаты по кредиту, включая проценты и комиссии. Желательно, чтобы в документе было уточнение, что кредитор не имеет претензий к заемщику и кредит погашен в полном объем е. Банк обязан вам выдать справку о закрытии кредита после проверки всей необходимой информации.

Если представители финансового учреждения убеждают вас в том, что достаточно их устного подтверждения, не стоит идти им навстречу. Чтобы избежать проблем в дальнейшем, старайтесь получить официальный документ с синей печатью и подписью руководителя офиса.

Полное погашение кредита не является гарантией того, что договор будет закрыт. Банковский счет считается действующим до момента его закрытия. По правилам, банк сам должен закрывать все счета после того, как вы внесете платежи по кредиту в полном объеме. Однако на практике такое происходит довольно редко. Чаще всего, счет остается действующим на протяжении длительно времени, пока сам заемщик не позаботится о его закрытии. Даже иногда говорят: приходите через 40 дней после блокировки карты, мы закроем вам счёт.

Последствия неправильного закрытия кредита

Даже если вы полностью погасили кредит, но он официально числится действующим, это может негативно повлиять на возможность получения нового займа . Если вы имеете открытый кредитный договор, то при заявке на получение нового кредита это обнаружится через БКИ. Банк не будет выяснять нюансы действия прошлого договора и попросту откажет вам в выдаче нового займа.

А если незакрытых кредитов несколько?

Как правило, банки не идут на сотрудничество с такими заемщиками.

Может возникнуть и другая ситуация, когда вы не уплатили какие-то комиссионные или последний платеж поступил на день позже из-за технической ошибки. Вы считаете, что кредит полностью погашен , однако банк располагает иными сведениями. Если вы запросите справку о закрытии, то сможете обнаружить и погасить оставшийся долг в ближайшее время. В противном случае, может скопиться внушительная сумма штрафа за просрочку платежа.

Таким образом, официальное закрытие кредита и получение соответствующей справки позволит вам избежать ухудшения кредитной истории и лишних расходов. Имея на руках подобный документ, вы всегда сможете доказать свою правоту и подтвердить, что кредит полностью выплачен.

Спрашивает Иван Никифорович

Подскажите, пожалуйста, что делать. Мы с женой взяли кредит на достаточно огромную сумму, но так сложились обстоятельства, что существует возможность выплатить его раньше.

Подскажите, как правильно закрыть кредит досрочно, чтобы не было претензий и проблем с банком?

Уважаемый Иван Никифорович, ваш вопрос сегодня является достаточно актуальным среди заемщиков.

Не так давно многие финансовые организации в кредитные договоры включали комиссионные сборы различного рода: штрафы, пени.

Также среди многих банков существовала практика ограничивать суммы досрочного погашения кредита, таким способом банки препятствуют досрочному возврату ссуд.

С октября 2011 года заемщик имеет полное право погашать кредит досрочно.

И вот, многие заемщики уже расслабились, услышав такие приятные новости. Однако с финансовыми организациями ухо необходимо держать востро.

Заплатить кредит досрочно, если появились свободные средства, можно, однако банковские организации придумали много разнообразных правил. И только знание этих правил поможет заемщику действительно в полном объеме погасить кредит.

Процедура досрочного погашения кредита в каждом банке разная (наиболее точная и емкая информация содержится в кредитном договоре или же на сайте финансовой организации), однако требования имеют общий характер.

Итак, как закрыть кредит досрочно, и какие этапы должен пройти заемщик, чтобы в полном объеме погасить кредит досрочно:

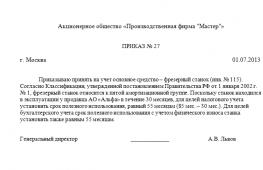

1. Заблаговременно сообщите финансовой организации о своем желании досрочно погасить кредит. Конечно, по закону заемщик имеет полное право досрочно погашать банковский кредит даже без согласия кредитной организации, однако уведомить об этом необходимо. Заемщик должен сообщить о досрочном погашении за 30 дней. За банкирами остается право самостоятельно установить сроки, исходя из рамок этого периода;

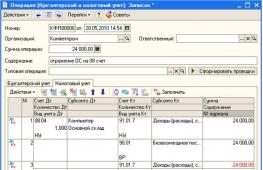

2. Заемщик в обязательном порядке должен написать специальное заявление, так как просто положить деньги на счет, с которого списывается сума по кредиту, недостаточно. Без заявления заемщика в банк, списать большую сумму, чем прописано в договоре, кредитная организация не имеет права. Форму и образец подобного заявления можно взять у сотрудника финансовой организации. Также заемщик должен сделать копию заявления и зарегистрировать его в банке, а после получить специальную отметку на копии его регистрации;

3. Досрочно в полном объеме оплатить кредит можно буквально на следующий день после оформления заявления о досрочном погашении кредита. Однако нужно быть внимательным. Если в заявлении не указанна сумма, которую заемщик желает досрочно оплатить, то заявление автоматически может быть аннулировано, а погашение будет происходить в обычном порядке;

4. За заемщиком остается право как полного, так и частичного возвращения заемных средств. При полном погашении суммы проценты, пени необходимо выплатить до копейки, иначе в этом случае договор остается действенным и считается незакрытым. Если погашение частичное, то остальная сумма должна поступить на счет не позднее дня списания ссуды. Банки предлагают два варианта – перерасчет задолженности может состоять из двух пунктов: уменьшения размера платежа и сокращения срока кредитования.

Многие наши граждане оформляют разнообразные банковские кредиты. При этом они не знают о том, как выгодно и безболезненно можно или же сэкономить на переплате. Какую схему погашения необходимо выбирать? Можно ли вернуть деньги за страховку?

Рассмотрим все вопросы подробней.

Как экономно выплатить кредит, наиболее выгодные схемы

На сегодняшний день наиболее выгодными схемами погашения кредитов принято считать:

- дифференцированную схему;

- аннуитетный вариант.

Если говорить о первом варианте, то он подразумевает под собой небольшое снижение ежемесячных платежей

. Простыми словами, изначально необходимо заплатить взносы в больших суммах, но в последующих месяцах размер снижается.

Если говорить о первом варианте, то он подразумевает под собой небольшое снижение ежемесячных платежей

. Простыми словами, изначально необходимо заплатить взносы в больших суммах, но в последующих месяцах размер снижается.

Эта схема является выгодной при оформлении ипотечного кредитования либо же на покупку автомобиля.

Произвести расчет приблизительной суммы можно с помощью формулы:

процентная ставка + фиксированная часть = платеж.

В этой формуле фиксированной частью является погашение основного тела кредита. Сами же проценты определяются следующим образом:

(остаток*ставку)/100.

Рассмотрим пример: клиент получил заем на сумму 1 миллион рублей. .период кредитования составляет 20 лет, а процентная ставка 12%.

Таким образом, общую сумму следует разделить на 240 месяцев (20 лет), и получается ежемесячная фиксированная сумма в размере 4 тысяч 166 рублей. Но, следует учитывать, что процентная ставка будет варьироваться. К примеру, впервые 10 лет при оплате 50% основной суммы займа, размер рассчитывается:

((0,5 миллионов х 12%)/1 год)/100% = 5 тысяч рублей. Таким образом, общая сумма ежемесячного платежа равняется 9 тысячам 166 рублям .

Эта схема прекрасно подходит для таких граждан, которые:

- получают нестабильную заработную плату;

- имеют желание существенно снизить сумму переплаты;

- оформляет кредиты на длительный период.

Если говорить об аннуитетном варианте, то он используется теми гражданами, которые оформляют пользовательские займы.

При такой схемы производится расчет общей стоимости кредита помимо одноразового комиссионного сбора

. Весь размер делится на период кредитования. Ежемесячно заемщик должен будет вносить фиксированный платеж

.

При такой схемы производится расчет общей стоимости кредита помимо одноразового комиссионного сбора

. Весь размер делится на период кредитования. Ежемесячно заемщик должен будет вносить фиксированный платеж

.

Этот вариант выгоден тем, что при нем нет никаких проблем с размером ежемесячного внесения платежа. Заемщик знает, когда и сколько ему необходимо платить.

Эта схема отлично подходит для тех категорий заемщиков, которые:

- имеют стабильную заработную плату;

- не могут финансовой возможности вносить сумму больше положенной;

- оформляет кредиты на небольшой период.

Как выгодно погасить кредит досрочно

Возможность выгодного погашения займов досрочно во многом зависят от таких факторов, как:

- наличия или отсутствия штрафов за досрочное погашение займа. Простыми словами допускается ли такая возможность банком;

- прописана ли в соглашении схема ежемесячных платежей.

Анализ кредитного соглашения

Прежде чем заемщик при появлении денежных средств отправиться в банк для досрочного погашения своего кредита, необходимо обращать внимание на некоторые нюансы:

Прежде чем заемщик при появлении денежных средств отправиться в банк для досрочного погашения своего кредита, необходимо обращать внимание на некоторые нюансы:

- при краткосрочных периодах кредитования возможность досрочного погашения займа, как привило, отсутствует;

- договором может быть предусмотрено ограничение на досрочную оплату кредита в первые 6 месяцев его использования;

- договор может включать в себя ограничение на минимальный размер платежа при досрочном закрытии кредита.

Если в договоре никаких ограничений не предусмотрено можно рассматривать вопрос о досрочном прекращении кредитных обязательств (досрочно погашать кредит).

Каков порядок досрочной оплаты кредита?

Любой из заемщиков имеет полное право в период действия кредитного соглашения погасить его в полном либо же частичном объеме . Но, необходимо помнить о том, что, несмотря на отсутствие в договоре ограничений, заемщик должен обратиться к сотруднику банка и поставить его в известность. Уведомить о своем желании необходимо не позднее 30 календарных дней до того дня, когда будет внесен платеж на досрочное погашение займа.

Более того, при обращении к сотруднику банка, последний, попросит составить заявление на получение права досрочного погашения кредита. Этот документ составляется в присутствии сотрудника банка по установленному ими образцу.

Как правильно закрыть кредит в банке

Необходимо помнить о том, что погасить кредит в банке, к примеру, в Сбербанке, вовсе не означает, что заем полностью закрыт и у банкиров нет претензий к заемщику.

Необходимо помнить о том, что погасить кредит в банке, к примеру, в Сбербанке, вовсе не означает, что заем полностью закрыт и у банкиров нет претензий к заемщику.

Рассмотрим порядок закрытия кредита на примере Сбербанка. Эта схема подходит и для всех остальных банковских учреждений.

Итак, алгоритм заключается в следующем:

- 1 шаг. Изначально нужно потребовать у сотрудников банка справку, которая подтверждает закрытие кредита и отсутствия претензий. Стоит отметить, что некоторые банки отказывают ее предоставлять, и поэтому необходимо аргументировать свою просьбу статьей 15.26, которая включает в себя штрафные санкции для сотрудников банка, которые отказываются выдавать этот документ. Штраф накладывается в размере 50 тысяч рублей .

- 2 шаг. Полное закрытие банковских счетов. Под этим подразумевается, что при оформлении кредита могли быть открыты сопровождающие счета. Если менеджер заявит об их наличии, необходимо попросить, чтобы он их закрыл. Возможно, даже потребуется написать заявление – оно составляется в присутствии менеджера банка.

- Заключительный шаг. Залоговое имущество. После того, как кредит полностью погашен, необходимо снять ограничения на . Это должно делаться банкирами в автоматическом режиме, но проинформирован, значит спокоен. Если обременения не снято, необходимо потребовать снять это ограничение.

Выполнив такие несложные действия можно с уверенностью говорить о том, что кредит полностью закрыт и теперь не стоит переживать.

Как быстрее выплатить кредит, если нет денег

Если у заемщика , но есть желание как можно скорей погасить заем, существует несколько вариантов:

Если у заемщика , но есть желание как можно скорей погасить заем, существует несколько вариантов:

- Обратиться к родственникам либо к знакомым. В таком варианте подразумевается одалживание определенной суммы у своих родственников либо же знакомы средств, которые помогут быстро погасит заем. Согласитесь, “своим” легче отдавать долг, нежели иметь дело с коллекторами.

- Устроиться на дополнительную работу. Здесь как говорится, все зависит от региона проживания или от самого желания заемщика. Можно найти вечернюю подработку, которая позволит быстро погасит кредит либо же попытать свое счастье на сайтах фриланса.

- Накопления либо же налоговый вычет. Этот вариант подразумевает под собой использование своего депозита (если он конечно есть). Если отсутствуют личные вклады можно обратиться в налоговую инспекцию по месту своего проживания и оформить заявление на получение налогового вычета. Как правило, это будет сумма, примерно в 13% от суммы по процентам (самого кредита). После получения вычета можно направить эти средства на оплату займа.

Кредит погашен, можно ли вернуть страховку

В том случае, если кредит полностью погашен, при попытке возврата страховых средств, может наступить один из нескольких вариантов:

- 1 вариант. Страховая компания может частично возместить денежные средства, если с момента подписания договора уже прошло больше 6 месяцев. Как правило, страховая компания отказывается выплачивать средства, аргументируя это большими затратами на административное обеспечение. Если размер возврата свыше 100 тысяч, можно потребовать распечатку о затратах страховщиков.

- 2 вариант. Полностью возвратить страховые средства можно исключительно в тех ситуациях, когда заем погашается в течении первых 2 месяцев с момента оформления страхового полиса.

В любом из вариантов, необходимо обращаться в страховую компанию с таким перечнем документов:

- паспорт;

- копия кредитного соглашения;

- справку из банка о полном закрытии кредита.

В каких случаях страховая компания выплачивает кредит

Страховщики могут выплатить кредит вместо заемщика только в тех ситуациях, которые прописаны исключительно в договоре страхового полиса.

Страховщики могут выплатить кредит вместо заемщика только в тех ситуациях, которые прописаны исключительно в договоре страхового полиса.

Выделяют несколько видов страхования, а именно:

- страховка на жизнь и здоровее заемщика;

- страхование на предмет сохранности имущества (залогового).

Если говорить о первом виде страхования, то под этим подразумевается, к примеру:

- смерть заемщика;

- установление факта наступления нетрудоспособности (серьезное заболевание, возможное наступление инвалидности и так далее).

Во втором варианте подразумевается наличие каких-либо повреждений у залогового имущества, которые не нанес специально сам заемщик:

- стихийные бедствия;

- пожар;

- наводнение и так далее.

Стоит обращать внимание, что все условия, по которым страховая компания погашает кредиты самостоятельно, прописаны в каждом конкретном договоре . ПО этой причине можно говорить о том, что условия везде разные и нужно досконально изучать договора, прежде чем их подписывать.

Как правильно и выгодно гасить аннуитетный кредит

При аннуитетной схеме лучшим решением станет попытка минимизации ежемесячного размера платежа и при этом, не видоизменяя период кредитования.

Простыми словами, каждый месяц заемщик будет выплачивать уменьшенный платеж, а разницу от прежнего размера откладывать.

К примеру: кредит рассчитан на 20 лет. Первые 10 лет заемщик будет выплачивать не по 10 000 рублей, а по 7 000. Но по истечению 10 лет, заем необходимо будет выплачивать по 13 000 рублей.

Однако есть нюанс, за 10 лет можно, при ежемесячных отложениях насобирать сумму, которой достаточно для досрочного погашения займа и тем самым экономии средств.

Взыскание поручителем выплаченного кредита с других поручителей

Один из поручителей имеет право взыскать в судебном порядке со второго поручителя определенную сумму по кредиту, только в том случае, если не установлена субсидиарная ответственность.

Один из поручителей имеет право взыскать в судебном порядке со второго поручителя определенную сумму по кредиту, только в том случае, если не установлена субсидиарная ответственность.

Статья 325 ГК РФ четко регулирует этот вопрос: исполнение субсидиарной ответственности в полном объеме освобождает остальных поручителей от исполнений требований кредиторов.

Более того согласно статье 365 ГК РФ поручителей, который выплатил за свой счет долг основного заемщика, полностью наделяется полномочиями кредитора по отношению ко второму поручителю.

Это означает, что он в судебном порядке имеет полное право взыскать не только часть денежных средств, но и потребовать штрафную пеню за невыполнение своих обязательств как поручитель.

Кто должен выплачивать кредит после смерти заемщика

В том случае, то его долг переходит на непосредственных наследников. Но наследники имеют полное право избежать таких неприятностей. Это возможно только в том случае, если они не будут претендовать на наследство.

Если говорить простыми словами, то кредит выплачивает тот, кто вступил в наследство умершего заемщика . Если таковых нет, оставшуюся сумму долга выплачивает страховая компания.

Если заемщик не платит кредит, должны ли платить родственники

Родственники недобросовестного заемщика должны будут оплачивать его кредит только в том случае, если кто-либо из них является поручителем, в противном случае они не имеют никакого отношения к долгам заемщика.

Родственники недобросовестного заемщика должны будут оплачивать его кредит только в том случае, если кто-либо из них является поручителем, в противном случае они не имеют никакого отношения к долгам заемщика.

При недобросовестности заемщика, средства будут выплачивать поручители.

Ответственность за неуплату кредита: что будет, если не платить вообще

Если же заемщик отказывается выплачивать кредит, либо не может это сделать по финансовым проблемам, банк может начислить штрафные санкции либо же наложить неустойку.

Подробнее о процентах можно узнать из своего договора, в котором все указано (каждый заем прописывает свои условия наказания).

Наихудшим вариантом является обращение банка в суд и . Целью изъятия считается реализация их на торгах и возмещение за этот счет суммы займа.

Консультация на видео

О правилах досрочного погашения — в программе «Утро с Губернией»

После внесения последнего платежа по кредиту и полного погашения задолженности перед банком, не забудьте правильно закрыть кредит. Недостаточно рассчитать кредит онлайн и проверить, все ли платежи внесены. Только процедура закрытия кредита гарантирует в дальнейшем отсутствие претензий со стороны банка и хорошую кредитную историю. От технических ошибок и неточностей внесения банком сведений в БКИ никто не застрахован. Поэтому рассмотрим, как грамотно проводить процедуру закрытия кредита и на что следует обратить особое внимание.

Чем отличается погашение кредита от закрытия?

Запомните, внесение последнего платежа по кредиту не означает автоматическое его закрытие. Заемщик будет продолжать числиться клиентом банка, пока не будут закрыты расчетные и ссудные счета, отключены услуги банка и уничтожена кредитная карта. Подобным удержанием заемщиков в списке клиентов банки искусственно завышают статистику, улучшая свои показатели. Для клиента подобные «хитрости» могут обернуться негативно. Если в кредитной истории будет числиться незакрытый кредит, это не позволит оформить новый заем в другом банке либо снизит шансы на его получение. Поэтому, перед завершением срока кредитования проверяйте все платежи, рассчитывайте полную стоимость ссуды с учетом дополнительных платежей за услуги банка (используйте кредитный калькулятор онлайн), уточняйте в банке точную сумму последнего платежа, сопоставляйте со своими данными, производите оплату и только после этого грамотно закрывайте кредит. Учтите, даже при недоплате в несколько рублей банком будут начислены проценты, пени и штрафы. Следует обязательно рассчитать кредит онлайн и проверить, все ли ежемесячные платежи внесены.

Этапы закрытия кредита

Даже если сумма небольшая и кредит краткосрочный, недостаточно по окончании платежей получения в банке справки о завершении кредитования. Рассмотрим этапы процедуры закрытия кредита.

Этап 1. Получить выписку движения средств по ссудному счету и график платежей в отделении банка, где заемщиком был оформлен и получен кредит. Документы должны быть заверены подписью сотрудника банка и оттиском печати. При возникновении споров, указанная документация послужит доказательством полного погашения задолженности. Проверьте правильность внесения сведений в документы, сопоставьте с имеющимися документами о произведенных платежах (квитанции, чеки оплаты и т.д.). Используя кредитный калькулятор онлайн, рассчитайте полную сумму кредита и сделайте сверку полученных данных с данными, отраженными в выписке по ссудному счету.

Этап 2. Написать заявление на бланке специальной формы (выдается в отделении банка) о выдаче справки, подтверждающей закрытие кредита. Затребуйте у сотрудника банка заверенную подписью и оттиском печати копию заявления с указанием даты принятия.

Этап 3. Получить справку о закрытии кредита. В случае если сотрудник банка отказывает в предоставлении указанного документа по каким-либо техническим причинам либо сроки его выдачи затягиваются, рекомендуем обратиться к руководителю отделения банка либо напрямую в центральный офис кредитной организации. Внимание – срок выдачи справки о закрытии кредита составляет от недели до двух месяцев.

Этап 4. Отключить банковские услуги, привязанные к кредитной банковской карте и ссудному счету. К таким услугам относятся: годовая абонентская плата за пользование картой, СМС-оповещение, обслуживание ссудного счета и другие. Если не отключить все банковские услуги, то спустя время банк может предъявить иск о погашении задолженности и подаст сведения в БКИ. Начисленные суммы будут увеличены в разы за счет начислений штрафов, пени и неустоек. Результат – испорченная кредитная история.

Этап 5. Закрытие ссудного счета и отказ от пользования кредитной банковской картой. Хотя по действующему законодательству банки обязаны после погашения задолженности без напоминаний со стороны заемщика выдавать документы, подтверждающие закрытие ссудного счета, но на практике они об этом «забывают». Им следует об этом напоминать. Также необходимо обязательно написать заявление об отказе в перевыпуске кредитной карты. Действующую кредитную карту нужно передать вместе с заявлением сотруднику банка, который должен ее уничтожить в присутствии заемщика разрезанием ножницами.

Не следует доверять устным заявлениям сотрудников банка об отсутствии задолженности по займу. Действуйте в соответствии с нормами законодательства. Все перечисленные выше документы, связанные с процедурой закрытия кредита, следует хранить не менее трех лет – даты истечения срока исковой давности по кредиторской задолженности.